Αναζήτηση στην κοινότητα

Εμφάνιση αποτελεσμάτων για τις ετικέτες 'ααδε'.

-

Για ακόμα δύο συναλλαγές με την ΑΑΔΕ, οι φορολογούμενοι δεν χρειάζονται πλέον να επισκέπτονται την ΔΟΥ. Από την ερχόμενη Δευτέρα, 13 Δεκεμβρίου, οι δηλώσεις φόρου δωρεών και γονικών παροχών υποβάλλονται μέσω του myProperty. Μέσω της ψηφιακής εφαρμογής, υποβάλλονται αρχικές δηλώσεις για δωρεές ακινήτων, που βρίσκονται εντός αντικειμενικού συστήματος, καθώς και για οποιοδήποτε άλλο περιουσιακό στοιχείο μεταβιβάζεται με συμβολαιογραφικό έγγραφο δωρεάς ή γονικής παροχής. Μάλιστα, από τις 20 Δεκεμβρίου, οι δηλώσεις αυτές υποβάλλονται υποχρεωτικά ψηφιακά. Σε ό,τι αφορά δηλώσεις, που έχουν υποβληθεί στις αρμόδιες ΔΟΥ σε έντυπη μορφή, εξακολουθούν να ισχύουν και διεκπεραιώνονται κανονικά, εκτός αν οι συμβαλλόμενοι τις ανακαλέσουν. Στο πλαίσιο της αναβάθμισης της εφαρμογής, το myProperty θα τεθεί εκτός λειτουργίας από το Σάββατο, 11 Δεκεμβρίου, στις 16:00, έως την Κυριακή, 12 Δεκεμβρίου, στις 21:00. View full είδηση

-

Για ακόμα δύο συναλλαγές με την ΑΑΔΕ, οι φορολογούμενοι δεν χρειάζονται πλέον να επισκέπτονται την ΔΟΥ. Από την ερχόμενη Δευτέρα, 13 Δεκεμβρίου, οι δηλώσεις φόρου δωρεών και γονικών παροχών υποβάλλονται μέσω του myProperty. Μέσω της ψηφιακής εφαρμογής, υποβάλλονται αρχικές δηλώσεις για δωρεές ακινήτων, που βρίσκονται εντός αντικειμενικού συστήματος, καθώς και για οποιοδήποτε άλλο περιουσιακό στοιχείο μεταβιβάζεται με συμβολαιογραφικό έγγραφο δωρεάς ή γονικής παροχής. Μάλιστα, από τις 20 Δεκεμβρίου, οι δηλώσεις αυτές υποβάλλονται υποχρεωτικά ψηφιακά. Σε ό,τι αφορά δηλώσεις, που έχουν υποβληθεί στις αρμόδιες ΔΟΥ σε έντυπη μορφή, εξακολουθούν να ισχύουν και διεκπεραιώνονται κανονικά, εκτός αν οι συμβαλλόμενοι τις ανακαλέσουν. Στο πλαίσιο της αναβάθμισης της εφαρμογής, το myProperty θα τεθεί εκτός λειτουργίας από το Σάββατο, 11 Δεκεμβρίου, στις 16:00, έως την Κυριακή, 12 Δεκεμβρίου, στις 21:00.

-

Με το νέο χρόνο ο φοροεισπρακτικός μηχανισμός του κράτους θα ενισχυθεί με το Eispraxis, το νέο ηλεκτρονικό όπλο που επιστρατεύει η ΑΑΔΕ για να κυνηγήσει τους οφειλέτες και να εισπράξει τα χρέη από όσους έχουν την οικονομική δυνατότητα αλλά δεν εκπληρώνουν τις υποχρεώσεις τους στην εφορία, σύμφωνα με την εφημερίδα «ΤΑ ΝΕΑ». Κάθε οφειλέτης θα παρακολουθείται σε πραγματικό χρόνο και ανάλογα με τη συμπεριφορά του το Eispraxis θα ενεργοποιεί αυτόματες κατασχέσεις τραπεζικών λογαριασμών και περιουσιακών στοιχείων, πλειστηριασμούς και συμψηφισμούς επιστροφών φόρων με οφειλές. Το νέο ηλεκτρονικό σύστημα θα «σκανάρει» το προφίλ του κάθε οφειλέτη, θα ελέγχει την οικονομική του κατάσταση αντλώντας πληροφορίες για τα εισοδήματα και τα περιουσιακά του στοιχεία από όλα τα πληροφοριακά συστήματα της ΑΑΔΕ, το Taxis, το Icisnet, το Elenxis καθώς και από τρίτους (Κτηματολόγιο, πιστωτικά ιδρύματα, συμβολαιογράφοι, χρηματιστήριο, ΕΡΓΑΝΗ, ΓΕΜΗ κ.α.) ενώ θα ανταλλάσσει στοιχεία και πληροφορίες με κράτη – μέλη της Ε.Ε. Για κάθε οφειλή θα δημιουργηθεί ηλεκτρονικός φάκελος, ο οποίος θα ενημερώνεται σε πραγματικό χρόνο για την πορεία αποπληρωμής της, την τήρηση ή όχι των ρυθμίσεων καθώς και τις ενέργειες και τα μέτρα που έχουν ληφθεί από τις εισπρακτικές αρχές. Παράλληλα το Eispraxis επιτρέπει την αυτόματη είσπραξη των χρεών, ενώ ενεργοποιούνται νέες μέθοδοι και τεχνολογίες στο πλαίσιο της αναγκαστικής είσπραξης οφειλών (δεσμεύσεις, κατασχέσεις, πλειστηριασμοί περιουσιακών στοιχείων οφειλετών). Στο μικροσκόπιο όσοι εμπλέκονται στην οφειλή Εκτός από τον πρωτοοφειλέτη θα παρακολουθούνται όλοι όσοι εμπλέκονται σε κάθε υπόθεση οφειλής, όπως συνυπόχρεοι, εγγυητές, νόμιμοι εκπρόσωποι, συσχετιζόμενες επιχειρήσεις. Με βάση τα παραπάνω θα αξιολογείται η οικονομική δυνατότητα του οφειλέτη για την αποπληρωμή του χρέους και θα αποστέλλονται ηλεκτρονικά μηνύματα τακτοποίησης της εκκρεμότητας, προειδοποιήσεις για λήψη αναγκαστικών μέτρων κυρίως στους ασυνεπείς έχοντες και κατέχοντες, ενώ στις επιστροφές φόρων θα διενεργείται αυτόματος συμψηφισμός τους με τα χρέη. Σε περίπτωση μη συμμόρφωσης των οφειλετών η φορολογική διοίκηση θα προχωρά σε κατασχέσεις τραπεζικών λογαριασμών, εισοδημάτων, ακίνητων και κινητών περιουσιακών στοιχείων και σε δεύτερη φάση σε πλειστηριασμούς.

-

Με το νέο χρόνο ο φοροεισπρακτικός μηχανισμός του κράτους θα ενισχυθεί με το Eispraxis, το νέο ηλεκτρονικό όπλο που επιστρατεύει η ΑΑΔΕ για να κυνηγήσει τους οφειλέτες και να εισπράξει τα χρέη από όσους έχουν την οικονομική δυνατότητα αλλά δεν εκπληρώνουν τις υποχρεώσεις τους στην εφορία, σύμφωνα με την εφημερίδα «ΤΑ ΝΕΑ». Κάθε οφειλέτης θα παρακολουθείται σε πραγματικό χρόνο και ανάλογα με τη συμπεριφορά του το Eispraxis θα ενεργοποιεί αυτόματες κατασχέσεις τραπεζικών λογαριασμών και περιουσιακών στοιχείων, πλειστηριασμούς και συμψηφισμούς επιστροφών φόρων με οφειλές. Το νέο ηλεκτρονικό σύστημα θα «σκανάρει» το προφίλ του κάθε οφειλέτη, θα ελέγχει την οικονομική του κατάσταση αντλώντας πληροφορίες για τα εισοδήματα και τα περιουσιακά του στοιχεία από όλα τα πληροφοριακά συστήματα της ΑΑΔΕ, το Taxis, το Icisnet, το Elenxis καθώς και από τρίτους (Κτηματολόγιο, πιστωτικά ιδρύματα, συμβολαιογράφοι, χρηματιστήριο, ΕΡΓΑΝΗ, ΓΕΜΗ κ.α.) ενώ θα ανταλλάσσει στοιχεία και πληροφορίες με κράτη – μέλη της Ε.Ε. Για κάθε οφειλή θα δημιουργηθεί ηλεκτρονικός φάκελος, ο οποίος θα ενημερώνεται σε πραγματικό χρόνο για την πορεία αποπληρωμής της, την τήρηση ή όχι των ρυθμίσεων καθώς και τις ενέργειες και τα μέτρα που έχουν ληφθεί από τις εισπρακτικές αρχές. Παράλληλα το Eispraxis επιτρέπει την αυτόματη είσπραξη των χρεών, ενώ ενεργοποιούνται νέες μέθοδοι και τεχνολογίες στο πλαίσιο της αναγκαστικής είσπραξης οφειλών (δεσμεύσεις, κατασχέσεις, πλειστηριασμοί περιουσιακών στοιχείων οφειλετών). Στο μικροσκόπιο όσοι εμπλέκονται στην οφειλή Εκτός από τον πρωτοοφειλέτη θα παρακολουθούνται όλοι όσοι εμπλέκονται σε κάθε υπόθεση οφειλής, όπως συνυπόχρεοι, εγγυητές, νόμιμοι εκπρόσωποι, συσχετιζόμενες επιχειρήσεις. Με βάση τα παραπάνω θα αξιολογείται η οικονομική δυνατότητα του οφειλέτη για την αποπληρωμή του χρέους και θα αποστέλλονται ηλεκτρονικά μηνύματα τακτοποίησης της εκκρεμότητας, προειδοποιήσεις για λήψη αναγκαστικών μέτρων κυρίως στους ασυνεπείς έχοντες και κατέχοντες, ενώ στις επιστροφές φόρων θα διενεργείται αυτόματος συμψηφισμός τους με τα χρέη. Σε περίπτωση μη συμμόρφωσης των οφειλετών η φορολογική διοίκηση θα προχωρά σε κατασχέσεις τραπεζικών λογαριασμών, εισοδημάτων, ακίνητων και κινητών περιουσιακών στοιχείων και σε δεύτερη φάση σε πλειστηριασμούς. View full είδηση

-

Σε συνέχεια της εγκυκλίου Ε 2006/2020, με την εγκύκλιο Ε.2221/2021 παρέχονται διευκρινίσεις σχετικά με τη δυνατότητα ανάκλησης απόφασης χορήγησης αναστολής εφαρμογής ΦΠΑ στα ακίνητα, την αναγραφή των ακινήτων του οικοπεδούχου στην κατάσταση αδιάθετων ακινήτων, τη διόρθωση της κατάστασης αδιάθετων ακινήτων, την υποβολή δήλωσης ΦΠΑ για τον διακανονισμό της έκπτωσης, τον διακανονισμό φόρου με έκτακτη δήλωση σε περίπτωση πώλησης Α’ κατοικίας, τη μεταβολή κατάστασης υποκαταστημάτων , τον διακανονισμό της έκπτωσης για ακίνητα που παραδίδονται στον οικοπεδούχο , την διακοπή υποκείμενου κατασκευαστή κατά το χρονικό διάστημα της αναστολής, την περίπτωση αυτοπαράδοσης κατά την περίοδο της αναστολής, την ανάθεση εργολαβίας με το σύστημα της αντιπαροχής από υποκείμενο που έχει επιλέξει το καθεστώς της αναστολής, την εκχώρηση/τροποποίηση προσυμφώνου και εργολαβικού αντιπαροχής σε άλλον εργολάβο, την υποχρέωση υποβολής προϋπολογιστικού/απολογιστικού κόστους, τον χειρισμό παγίου επιχείρησης που παίρνει αναστολή, ζητήματα σχετικά με το προσύμφωνο πώλησης, τη συμπλήρωση κωδικού 907 της δήλωσης ΦΠΑ και θέματα επιβολής και απόδοσης τελών χαρτοσήμου. Αφορά τους υποκείμενους στον φόρο κατασκευαστές ακινήτων προς πώληση που επιλέγουν προαιρετικό καθεστώς αναστολής ΦΠΑ στα ακίνητα του άρθρου 6 του Κώδικα ΦΠΑ Αναλυτικά σύμφωνα με την εγκύκλιο: 1. Δυνατότητα ανάκλησης απόφασης χορήγησης αναστολής εφαρμογής ΦΠΑ στα ακίνητα Οι διατάξεις του άρθρου 39 του Ν. 4646/12-12-19 , εισήγαγαν προαιρετικό καθεστώς αναστολής ΦΠΑ στα ακίνητα του άρθρου 6 του Κώδικα Φόρου Προστιθέμενης Αξίας (ν. 2859/2000 Α΄ 248), με την υποχρέωση του επιτηδευματία που θα επιλέξει την υπαγωγή του στο εν λόγω καθεστώς να παραμείνει σε αυτό έως 31.12.2022. Για τον λόγο αυτό, στην απόφαση αναστολής που χορηγείται με τη διαδικασία που ορίζεται στην Απόφαση Υφυπουργού Οικονομικών Α. 1012/2020 (Β΄ 87) αναγράφεται ρητά ο χρόνος αναστολής της εφαρμογής ΦΠΑ, ο οποίος ξεκινά από την ημερομηνία της αίτησης έως τις 31/12/2022. Στο πλαίσιο αυτό, δεν είναι δυνατή η ανάκληση απόφασης αναστολής. Ωστόσο, σημειώνεται ότι πριν εκδοθεί η απόφαση χορήγησης αναστολής δύναται να υποβληθεί αίτηση ανάκλησης του αιτήματος χορήγησης αναστολής εφαρμογής ΦΠΑ. 2. Μη αναγραφή των ακινήτων του οικοπεδούχου στην κατάσταση αδιάθετων ακινήτων Η αναστολή εφαρμογής ΦΠΑ καταλαμβάνει όλα τα αδιάθετα ακίνητα του υποκειμένου - κατασκευαστή, από όλες τις άδειες οικοδομής που έχουν εκδοθεί έως τον χρόνο της αίτησης αναστολής και αφορούν είτε ιδιόκτητα ακίνητά του είτε ακίνητα τα οποία ανεγείρει ως εργολήπτης με το σύστημα της αντιπαροχής και τα οποία θα λάβει ως εργολαβικό αντάλλαγμα. Σύμφωνα με τις διατάξεις του Αστικού Δικαίου, η ανέγερση οικοδομής «επί αντιπαροχή» είναι μίσθωση έργου, για την οποία η αμοιβή προς τον εργολάβο παρέχεται σε είδος (χιλιοστά επί του οικοπέδου) ή σε ορισμένες περιπτώσεις εν μέρει σε είδος και εν μέρει σε χρήμα. Ο κύριος του οικοπέδου συμφωνεί με τον εργολάβο την ανέγερση πολυωρόφου οικοδομής στο οικόπεδό του, η δε οικοδομή διέπεται από τις διατάξεις περί οριζοντίου ή κάθετης ιδιοκτησίας (σχετ. ΠΟΛ. 1083/2006 ). Βάσει των παραπάνω, στην κατάσταση με τα αδιάθετα ακίνητα του υποκειμένου- κατασκευαστή/ εργολάβου δεν περιλαμβάνονται τα ακίνητα ιδιοκτησίας του οικοπεδούχου, διότι αυτά δεν μπορούν να διατεθούν από τον εργολάβο. Περαιτέρω, ο προς διακανονισμό φόρος υπολογίζεται σύμφωνα με την αναλογία των χιλιοστών των αδιάθετων ακινήτων του εργολάβου επί του οικοπέδου, όπως αυτά έχουν οριστεί στη σύσταση οριζοντίου ή καθέτου ιδιοκτησίας. Συνεπώς, δε λαμβάνεται υπόψη η αναλογία των χιλιοστών του προϋπολογιστικού και απολογιστικού κόστους. Τέλος, εάν ο εργολάβος/κατασκευαστής δεν έχει πλέον αδιάθετα ακίνητα δε χορηγείται απόφαση αναστολής. 3. Διόρθωση της κατάστασης αδιάθετων ακινήτων Όπως επισημαίνεται στην παρ. 1 της εγκυκλίου Ε. 2006/2020, οποιαδήποτε διόρθωση στην κατάσταση με τα αδιάθετα ακίνητα γίνεται δεκτή μέχρι την παράδοση κάθε ακινήτου με την υποβολή των δικαιολογητικών που τεκμηριώνουν τη μεταβολή. Στις περιπτώσεις αυτές που προκύπτει μεταβολή/διόρθωση στην κατάσταση με τα αδιάθετα ακίνητα, η αρμόδια για τη χορήγηση της αναστολής Δ.Ο.Υ, δεν εκδίδει νέα απόφαση αλλά διορθώνει την ήδη υποβληθείσα κατάσταση και αποστέλλει ορθή επανάληψη αυτής στις εμπλεκόμενες ΔΟΥ κατά τα οριζόμενα στην Α. 1012/2020 . Εφιστάται η προσοχή για την εξαρχής ορθή συμπλήρωση της κατάστασης από τις υποκείμενες επιχειρήσεις προκειμένου να μην υπάρχουν καθυστερήσεις κατά τον χρόνο πώλησης κλπ. του ακινήτου. 4. Υποβολή δήλωσης ΦΠΑ για τον διακανονισμό της έκπτωσης Υπενθυμίζεται ότι, η υποκείμενη στο φόρο επιχείρηση κατασκευής και πώλησης οικοδομών, η οποία έχει επιλέξει να θέσει τα αδιάθετα ακίνητά της σε καθεστώς αναστολής, έχει την υποχρέωση πριν την παράδοσή τους κατά την έννοια των παρ. 1 και 2α του άρθρου 6 του Κώδικα ΦΠΑ να διακανονίσει τον φόρο που εξέπεσε για την κατασκευή των εν λόγω ακινήτων, σύμφωνα με τη διαδικασία της Απόφασης Υφυπουργού Οικονομικών Α 1013/2020 (Β΄ 87). Ο φόρος αυτός προσδιορίζεται με βάση το ποσοστό συμμετοχής της κάθε ιδιοκτησίας στο συνολικό φόρο εισροών, ο οποίος διαμορφώνεται με βάση την πραγματική διάθεση των αγαθών και υπηρεσιών ανά οικοδομή, όπως προκύπτει από το βιβλίο κοστολογίου οικοδομών και όπως αποτυπώνεται στην κατάσταση που υπέβαλε ο υποκείμενος -κατασκευαστής για τα αδιάθετα ακίνητα με την αίτηση αναστολής. Κατά κανόνα για τις πράξεις που έχουν προηγηθεί του χρόνου υποβολής της αίτησης υπαγωγής στο καθεστώς αναστολής (ενδεικτικά αμοιβή μηχανικού για την έκδοση άδειας οικοδομής, δαπάνη για περίφραξη οικοπέδου κλπ), ο υποκείμενος κατασκευαστής έχει επιβαρυνθεί με ΦΠΑ για τον οποίο έχει ασκήσει δικαίωμα έκπτωσης και οφείλει να διακανονίσει. Επισημαίνεται ότι, στην εξαιρετική περίπτωση που δεν έχουν πραγματοποιηθεί δαπάνες με ΦΠΑ και δεν έχει ασκηθεί δικαίωμα έκπτωσης στην κατάσταση με τα αδιάθετα ακίνητα δεν αναγράφεται φόρος προς διακανονισμό. Στην περίπτωση αυτή η έκτακτη δήλωση που προβλέπεται στην Α. 1013/2020 απόφαση υποβάλλεται με μηδενικό ποσό για καταβολή και από το Τμημα Συμμόρφωσης και Σχέσεων με τους Φορολογουμένους αναγράφεται η φράση «ΧΩΡΙΣ ΚΑΤΑΒΟΛΗ ΦΟΡΟΥ ΣΥΜΦΩΝΑ ΜΕ ΤΗΝ ΚΑΤΑΣΤΑΣΗ ΤΗΣ ΜΕ ΑΡ.........................../.......................... ΑΠΟΦΑΣΗΣ ΤΟΥ ΠΡΟΙΣΤΑΜΕΝΟΥ ΤΗΣ Δ.Ο.Υ.........................................................». 5. Διακανονισμός φόρου με έκτακτη δήλωση σε περίπτωση πώλησης Α’ κατοικίας H πώληση Α΄ κατοικίας από επιχείρηση που έχει πάρει αναστολή ΦΠΑ δεν αντιμετωπίζεται διαφορετικά ως προς τον ΦΠΑ από τις λοιπές πωλήσεις (Β΄κατοικίας, εξοχικής κατοικίας κλπ.). Ο λόγος είναι ότι όποια πώληση και αν γίνει κατά τη διάρκεια της αναστολής δε θα υπαχθεί σε ΦΠΑ, αφού ο υποκείμενος έχει πάρει αναστολή ΦΠΑ για τα αδιάθετα ακίνητά του. Κατά συνέπεια, για όλες τις πωλήσεις κατά τη διάρκεια της αναστολής (είτε Α΄ κατοικίας είτε άλλες) πρέπει πρώτα να καταβληθεί ο φόρος του διακανονισμού με έκτακτη δήλωση και στη συνέχεια να υποβληθεί δήλωση φόρου μεταβίβασης για τη μεταβίβαση του ακινήτου. 6. Μεταβολή κατάστασης υποκαταστημάτων Υπενθυμίζεται ότι στις περιπτώσεις που έχει χορηγηθεί απόφαση αναστολής, υπάρχει υποχρέωση δήλωσης μεταβολής στο φορολογικό μητρώο, ώστε για τα ακίνητα για τα οποία έχει χορηγηθεί αναστολή, ως είδος εγκατάστασης να δηλώνεται «υπό αναστολή ακίνητο του άρθρου 6 του Κώδικα ΦΠΑ» (σχετ. Α. 1012/2020 και Ε. 2006/2020). Στην περίπτωση που έχει υποβληθεί δήλωση διακοπής υποκαταστήματος, ενώ εξακολουθούν να υπάρχουν σε αυτό αδιάθετα ακίνητα, γίνεται επανέναρξη του υποκαταστήματος με ημερομηνία έναρξης την επομένη της ημερομηνίας διακοπής του και ακολούθως μεταβάλλεται η αντίστοιχη καταχώρηση στο φορολογικό μητρώο σε «υπό αναστολή ακίνητο του άρθρου 6 του Κώδικα ΦΠΑ.». 7. Διακανονισμός της έκπτωσης για ακίνητα που παραδίδονται στον οικοπεδούχο Υπενθυμίζεται ότι, ειδικά για τις περιπτώσεις αντιπαροχής, η εργολαβία του υποκειμένου στον φόρο κατασκευαστή οικοδομών προς πώληση προς τον οικοπεδούχο, δεν υπάγεται στον ΦΠΑ όταν ο υποκείμενος κατασκευαστής έχει υπαχθεί σε καθεστώς αναστολής του φόρου. Στην περίπτωση που κατά τη διάρκεια της αναστολής ανακύψει περίπτωση παράδοσης κτισμάτων στον οικοπεδούχο και συνεπώς έκδοσης του αντίστοιχου στοιχείου, το στοιχείο αυτό δεν επιβαρύνεται με ΦΠΑ αλλά με χαρτόσημο. Επιπρόσθετα, ο υποκείμενος οφείλει να διακανονίσει τον φόρο εισροών που αντιστοιχεί στα χιλιοστά των κτισμάτων του οικοπεδούχου και να συμπεριλάβει τον σχετικό διακανονισμό στη δήλωση ΦΠΑ της περιόδου που πραγματοποιείται η παράδοση και η έκδοση του σχετικού στοιχείου κατά τα ανωτέρω, στην οποία δήλωση καταχωρούνται τα ποσά των διακανονισμών των εκπτώσεων στον κωδικό «422 – λοιπά αφαιρούμενα ποσά». 8. Διακοπή υποκείμενου κατασκευαστή κατά το χρονικό διάστημα της αναστολής Επιχείρηση με οποιαδήποτε δραστηριότητα, π.χ. εμπορική, παροχής υπηρεσιών κλπ., που κατασκευάζει ακίνητο με σκοπό να το εκμεταλλευτεί με τρόπο άλλον εκτός της πώλησης (π.χ. μίσθωση, χρησιμοποίηση ως έδρα ή υποκατάστημα, τουριστικό κατάλυμα κλπ.), η οποία, όμως, το πουλάει χωρίς προηγουμένως να έχει χρησιμοποιηθεί, οφείλει ΦΠΑ για την πράξη αυτή (παράδοση του ακινήτου) και έχει όλες τις υποχρεώσεις των κατασκευαστικών επιχειρήσεων. Στην περίπτωση που η επιχείρηση αυτή ή οποιαδήποτε κατασκευαστική επιχείρηση έχει ενταχθεί σε καθεστώς αναστολής για τα αδιάθετα ακίνητά της και κατά τη διάρκεια της αναστολής ανακύψει περίπτωση διακοπής των εργασιών, διενεργείται διακανονισμός του φόρου που είχε εκπέσει ως το χρόνο αναστολής. Ο φόρος αυτός αποδίδεται σε περίπτωση ατομικής επιχείρησης με τη δήλωση ΦΠΑ της οικείας φορολογικής περιόδου κατά την οποία έγινε η διακοπή και κατά τον χρόνο της διακοπής κατατίθεται ειδική δήλωση αυτοπαράδοσης, χωρίς αναγραφή ποσών, για σκοπούς γνωστοποίησης των ακινήτων που μένουν στην προσωπική περιουσία των φυσικών προσώπων που προβαίνουν σε διακοπή. Εάν πρόκειται για εταιρία που λύεται, οφείλει να προβεί σε διακανονισμό και καταβολή του ΦΠΑ μέσω έκτακτης δήλωσης σύμφωνα με την Α. 1013/2020 και στη συνέχεια να υποβάλει δήλωση διανομής ή όποια άλλη δήλωση ορίζεται από τις διατάξεις της φορολογίας κεφαλαίου. 9. Περίπτωση αυτοπαράδοσης κατά την περίοδο της αναστολής Στην περίπτωση που κατά τη διάρκεια της αναστολής ανακύψει περίπτωση ιδιοκατοίκησης, παράδοσης σε μη φορολογητέα δραστηριότητα του ιδίου υποκειμένου, μίσθωσης, δωρεάν παραχώρησης της χρήσης ή χρησιμοποίησης για οποιονδήποτε σκοπό ξένο προς την επιχείρηση ( άρθρο 7 παρ. 2 γ΄ του Κώδικα ΦΠΑ ), όπως έχει διευκρινιστεί στην Ε. 2006/2020, διενεργείται διακανονισμός του φόρου που είχε εκπέσει ως το χρόνο αναστολής και ο φόρος που οφείλεται περιλαμβάνεται στη δήλωση ΦΠΑ της περιόδου που πραγματοποιείται η παράδοση κατά τα ανωτέρω, στην οποία δήλωση καταχωρούνται τα ποσά των διακανονισμών των εκπτώσεων στον κωδικό «422 - λοιπά αφαιρούμενα ποσά». Περαιτέρω, ο υποκείμενος υποβάλλει δήλωση αυτοπαράδοσης, ώστε να γνωστοποιήσει στη Δ.Ο.Υ ότι συγκεκριμένο ακίνητο χρησιμοποιείται πλέον σε μη φορολογητέα δραστηριότητα. Η δήλωση αυτοπαράδοσης στις περιπτώσεις αυτές εξυπηρετεί μόνο τον σκοπό της γνωστοποίησης στη Δ.Ο.Υ. 10. Ανάθεση εργολαβίας με το σύστημα της αντιπαροχής από υποκείμενο που έχει επιλέξει το καθεστώς της αναστολής. Υπενθυμίζεται ότι η ανέγερση οικοδομών από τις επιχειρήσεις κατασκευής ακινήτων προς πώληση μπορεί να γίνεται είτε άμεσα από τις ίδιες είτε αναθέτοντας εργολαβίες ή υπεργολαβίες σε άλλους, ανεξαρτήτως εάν ανεγείρουν σε ιδιόκτητο οικόπεδο ή με το σύστημα της αντιπαροχής ( ΠΟΛ 1083/2006 ). Στην περίπτωση που κατασκευαστική επιχείρηση (κατασκευαστής Α) έχει επιλέξει το καθεστώς αναστολής για τα αδιάθετα ακίνητα που ανεγείρει σε ιδιόκτητο οικόπεδό της και κατά τη διάρκεια της αναστολής ανακύψει περίπτωση ανάθεσης εργολαβίας με το σύστημα της αντιπαροχής σε άλλη κατασκευαστική επιχείρηση (κατασκευαστής Β), η αναστολή ισχύει μόνο για την κατασκευαστική επιχείρηση Α, η οποία λειτουργεί ως οικοπεδούχος/κατασκευαστής. Η κατασκευαστική επιχείρηση Β έχει δυνατότητα να επιλέξει την ένταξη στο καθεστώς της αναστολής με όλες τις υποχρεώσεις που απορρέουν από αυτό (αίτηση χορήγησης αναστολής, διακανονισμοί κλπ). 11. Εκχώρηση/τροποποίηση προσυμφώνου και εργολαβικού αντιπαροχής σε άλλον εργολάβο Σε περίπτωση που προσύμφωνο και εργολαβικό κατασκευής τροποποιηθεί ή εκχωρηθεί και η εργολαβία επί αντιπαροχή ανατεθεί σε νέο εργολάβο, τυχόν αναστολή από ΦΠΑ που έχει χορηγηθεί στον πρώτο δεν αφορά τον νέο εργολάβο. Ο νέος εργολάβος εφόσον επιθυμεί να υπαχθεί σε αναστολή οφείλει να υποβάλει αίτηση αναστολής στο όνομά του εφόσον δεν έχει παρέλθει η προθεμία που ορίζουν οι διατάξεις. 12. Προϋπολογιστικό/απολογιστικό κόστος Κατά τη διάρκεια που επιχείρηση είναι σε αναστολή, δεν απαιτείται κατά τον χρόνο πώλησης/παράδοσής του ακινήτου η υποβολή εντύπου προϋπολογιστικού κόστους για τα ακίνητα που είναι αδιάθετα, καθώς αυτά μεταβιβάζονται με ΦΜΑ και όχι με ΦΠΑ, ώστε να απαιτείται σύγκριση τιμών (μεταξύ των οποίων το κόστος). Ωστόσο, η επιχείρηση έχει την υποχρέωση υποβολής προϋπολογιστικού κόστους, στην περίπτωση που έχει ήδη διαθέσει ακίνητα με ΦΠΑ πριν την αναστολή. Στην περίπτωση που η επιχείρηση έχει αναλάβει επί αντιπαροχή οικοδομή, έχει την υποχρέωση υποβολής απολογιστικού κόστους εντός 30 ημερών από την τελευταία εγγραφή στο βιβλίο κοστολογίου, προκειμένου το κόστος της κατασκευής αυτής να ληφθεί υπόψη για τον υπολογισμό του χαρτοσήμου επί της αξίας του Στοιχείου Παράδοσης Κτισμάτων. 13. Πάγιο επιχείρησης που παίρνει αναστολή Σε περίπτωση ακινήτου το οποίο χρησιμοποιείται από τον υποκείμενο ως πάγιο σε φορολογητέα δραστηριότητα κατασκευής και πώλησης οικοδομών και ο υποκείμενος πάρει αναστολή από τον ΦΠΑ, η οποία υποχρεωτικά διαρκεί μέχρι 31/12/2022, οφείλει να διακανονίσει εφάπαξ όλα τα πέμπτα που υπολείπονται μέχρι τις 31/12/2022, για το εν λόγω πάγιο. 14. Προσύμφωνο πώλησης Στις περιπτώσεις που έχει καταρτιστεί προσύμφωνο πώλησης για κάποιο ακίνητο, το ακίνητο θεωρείται αδιάθετο, καθώς δεν έχει ακόμη γίνει το οριστικό συμβόλαιο πώλησης. Κατά συνέπεια το ακίνητο συμπεριλαμβάνεται στην κατάσταση των αδιαθέτων της Α. 1012/2020 και υπάρχει υποχρέωση διακανονισμού του φόρου εισροών, όπως ορίζεται στην Α. 1013/2020. Ωστόσο, αν στο προσύμφωνο έχουν συμπεριληφθεί σωρευτικά οι τρεις όροι που ορίζει το άρθρο 16 του Κώδικα ΦΠΑ (ν. 2859/2000), δηλ. ο όρος της αυτοσύμβασης, η εξόφληση του τιμήματος και η παράδοση της νομής, τότε ο χρόνος γένεσης της φορολογικής υποχρέωσης και το απαιτητό του φόρου έχει προκύψει κατά το χρόνο υπογραφής του προσυμφώνου και ο ΦΠΑ οφείλεται κατά τον χρόνο αυτό. Επομένως στις περιπτώσεις που το προσύμφωνο έχει συνταχθεί με τους τρεις ανωτέρω όρους, έχει προκύψει και η φορολογική υποχρέωση ως προς τον ΦΠΑ και πλέον το ακίνητο δεν θεωρείται «αδιάθετο» από πλευράς ΦΠΑ και δεν συμπεριλαμβάνεται στην κατάσταση των αδιαθέτων της Α. 1012/2020, ούτε υφίσταται υποχρέωση διακανονισμού φόρου εισροών για αυτό. Στην περίπτωση αυτή το οριστικό συμβόλαιο, όπως είναι αυτονόητο, δεν θα επιβαρυνθεί με ΦΠΑ. Γίνεται δεκτό ότι δεδομένου ότι δεν είχαν έως σήμερα δοθεί οδηγίες για το συγκεκριμένο ζήτημα, εάν α) έχει υπογραφεί προσύμφωνο πώλησης (χωρίς τους ανωτέρω τρεις όρους σωρευτικά), β) η επιχείρηση δεν έχει συμπεριλάβει το ακίνητο στην κατάσταση των «αδιαθέτων», θεωρώντας ότι έχει ήδη διατεθεί λόγω του προσυμφώνου, και γ) εάν υπεγράφη ήδη, μέχρι την έκδοση της παρούσας, το οριστικό συμβόλαιο και η σχετική μεταβίβαση υπεβλήθη σε ΦΠΑ (με υποβολή ειδικής δήλωσης ΦΠΑ κλπ.) δεν απαιτείται καμία διορθωτική ενέργεια. Εάν, όμως, το οριστικό συμβόλαιο δεν έχει ακόμη υπογραφεί, τότε υποβάλλεται νέα κατάσταση προκειμένου να περιλαμβάνει και αυτό το ακίνητο ως αδιάθετο και ακολουθείται η διαδικασία, όπως σε όλα τα αδιάθετα ακίνητα. 15. Συμπλήρωση κωδικού 907 της δήλωσης ΦΠΑ Στη δήλωση ΦΠΑ, πέραν του κωδικού 906, όπου αναγράφεται η αξία των πωλήσεων πρώτης κατοικίας που διενεργήθηκαν στη συγκεκριμένη φορολογική περίοδο και η αξία της παράδοσης ακινήτου που είναι σε καθεστώς αναστολής, συμπληρώνεται και ο κωδικός 907, όπου αναγράφεται η συνολική αξία των εισροών που έχει σχηματιστεί μέχρι την πώληση α΄ κατοικίας ή ακινήτου σε αναστολή που αντιστοιχούν σε αυτές τις πωλήσεις. Στις φορολογικές περιόδους που ακολουθούν τις εν λόγω πωλήσεις στον κωδικό 907 αναγράφεται ανά φορολογική περίοδο, η αξία των εισροών που αντιστοιχεί στις πωλήσεις οι οποίες έχουν ήδη διενεργηθεί προγενέστερα. Παράδειγμα Στις 24.8.2020 κατασκευαστική επιχείρηση που τηρεί διπλογραφικά βιβλία παραδίδει ακίνητο (του οποίου η κατασκευή δεν έχει ολοκληρωθεί) που έχει τεθεί σε αναστολή έναντι τιμήματος 100.000 ευρώ. Για τον διακανονισμό της έκπτωσης του φόρου εισροών που αναλογεί στο ακίνητο αυτό έχει υποβληθεί στις 14.8.2020 έκτακτη δήλωση με ποσό προς καταβολή 15.000 και ο φόρος αυτός καταβλήθηκε στις 14.8.2020. Στη δήλωση Φ.Π.Α. της φορολογικής περιόδου 1.8.2020-31.8.2020. η κατασκευαστική επιχείρηση πρέπει να αναγράψει: Στον κωδ. 310 την αξία της παράδοσης του ακινήτου που είναι σε καθεστώς αναστολής (100.000). Στον κωδ. 402 τον φόρο που καταβλήθηκε (15.000). Στον κωδ. 422 το ποσό που οφείλεται λόγω του διακανονισμού και καταβλήθηκε (15.000). Στον κωδ. 906 την αξία της παράδοσης ακινήτου που είναι σε καθεστώς αναστολής (100.000). Στον κωδ. 907 τη συνολική αξία των φορολογητέων εισροών που αντιστοιχούν στην πώληση που έχει αναγραφεί στον κωδικο 906. Στις φορολογικές περιόδους που ακολουθούν και έως την ολοκλήρωση κατασκευής του ακινήτου στον κωδικό 907 θα αναγράφεται ανά φορολογική περίοδο η αξία των εισροών που αντιστοιχεί στην πώληση του συγκεκριμένου ακινήτου. 16. Αναστολή και εργολαβικό προσύμφωνο Για τις εργολαβίες που δεν υπάγονται σε ΦΠΑ λόγω υπαγωγής του κατασκευαστή στο καθεστώς αναστολής του φόρου αυτού, ισχύουν τα παρακάτω αναφορικά με τον ορθό υπολογισμό τελών χαρτοσήμου: - Για εργολαβικό που έχει συνταχθεί από το 2006 (έτος έναρξης εφαρμογής ΦΠΑ στα ακίνητα) έως την θέσπιση του ανασταλτικού καθεστώτος ΦΠΑ, για το οποίο δεν έχει προκύψει η υποχρέωση έκδοσης τιμολογίου (στοιχείου παράδοσης κτισμάτων) από τον εργολάβο προς τον οικοπεδούχο, εφόσον ο εργολάβος επιλέγει σήμερα να υπαχθεί στο καθεστώς αναστολής ΦΠΑ, το τιμολόγιο που θα εκδοθεί, όταν προκύψει η υποχρέωση, δε θα επιβαρυνθεί με ΦΠΑ αλλά με τέλος χαρτοσήμου 3% (πλέον εισφορά υπέρ ΟΓΑ 20%) στην αξία του κόστους κατασκευής. - Για εργολαβικό που συντάσσεται σήμερα (μετά την θέσπιση του καθεστώτος αναστολής ΦΠΑ) και ο εργολάβος επιθυμεί την ένταξή του στο καθεστώς αναστολής ΦΠΑ για τη συγκεκριμένη κατασκευή που αφορά στο εργολαβικό αυτό, η ορθή διαδικασία είναι η κάτωθι: Για την άδεια που έχει εκδοθεί στο όνομα του οικοπεδούχου, συνάπτεται εργολαβικό προσύμφωνο αντιπαροχής με τον κατασκευαστή που αναλαμβάνει την κατασκευή του ακινήτου. Για την συγκεκριμένη άδεια ο κατασκευαστής αιτείται στη συνέχεια την υπαγωγή του στο καθεστώς αναστολής ΦΠΑ και όταν εκδώσει το στοιχείο παράδοσης κτισμάτων προς τον οικοπεδούχο, το επιβαρύνει με χαρτόσημο ως ανωτέρω. Επισημαίνεται ότι ένας υποκείμενος κατασκευαστής εργολάβος δε δύναται να αιτηθεί αναστολής ΦΠΑ για οικόπεδο/άδεια με την οποία ο ίδιος δεν έχει καμία έννομη σχέση .Έννομη σχέση έχει ένας εργολάβος κατασκευαστής με συγκεκριμένο οικόπεδο και αντίστοιχα με συγκεκριμένη άδεια οικοδομής είτε εφόσον η άδεια έχει εκδοθεί στο όνομά του (οπότε στις περισσότερες περιπτώσεις είναι και οικοπεδούχος), είτε εφόσον έχει συνάψει (σε κάθε περίπτωση πριν την αίτηση αναστολής ΦΠΑ) εργολαβικό προσύμφωνο αντιπαροχής με οικοπεδούχο και η άδεια έχει εκδοθεί είτε στο όνομά του είτε στο όνομα του οικοπεδούχου. Κατά συνέπεια, η σύναψη εργολαβικού προσυμφώνου αντιπαροχής μεταξύ κατασκευαστή εργολάβου και οικοπεδούχου προηγείται της αίτησης αναστολής ΦΠΑ για την συγκεκριμένη κατασκευή. Το τέλος χαρτοσήμου αποδίδεται στην Φορολογική Αρχή με δήλωση, που υποβάλλεται μέχρι την 20Η ημέρα του μεθεπόμενου μήνα από τη λήξη του ημερολογιακού τριμήνου ήτοι την 20Η μέρα των μηνών Φεβρουαρίου, Μαΐου, Αυγούστου και Νοεμβρίου κάθε έτους ( ΠΟΛ. 1029/2014 ) Ε.2221-2021 ΩΜ1446ΜΠ3Ζ-8ΥΓ.pdf View full είδηση

-

Σε συνέχεια της εγκυκλίου Ε 2006/2020, με την εγκύκλιο Ε.2221/2021 παρέχονται διευκρινίσεις σχετικά με τη δυνατότητα ανάκλησης απόφασης χορήγησης αναστολής εφαρμογής ΦΠΑ στα ακίνητα, την αναγραφή των ακινήτων του οικοπεδούχου στην κατάσταση αδιάθετων ακινήτων, τη διόρθωση της κατάστασης αδιάθετων ακινήτων, την υποβολή δήλωσης ΦΠΑ για τον διακανονισμό της έκπτωσης, τον διακανονισμό φόρου με έκτακτη δήλωση σε περίπτωση πώλησης Α’ κατοικίας, τη μεταβολή κατάστασης υποκαταστημάτων , τον διακανονισμό της έκπτωσης για ακίνητα που παραδίδονται στον οικοπεδούχο , την διακοπή υποκείμενου κατασκευαστή κατά το χρονικό διάστημα της αναστολής, την περίπτωση αυτοπαράδοσης κατά την περίοδο της αναστολής, την ανάθεση εργολαβίας με το σύστημα της αντιπαροχής από υποκείμενο που έχει επιλέξει το καθεστώς της αναστολής, την εκχώρηση/τροποποίηση προσυμφώνου και εργολαβικού αντιπαροχής σε άλλον εργολάβο, την υποχρέωση υποβολής προϋπολογιστικού/απολογιστικού κόστους, τον χειρισμό παγίου επιχείρησης που παίρνει αναστολή, ζητήματα σχετικά με το προσύμφωνο πώλησης, τη συμπλήρωση κωδικού 907 της δήλωσης ΦΠΑ και θέματα επιβολής και απόδοσης τελών χαρτοσήμου. Αφορά τους υποκείμενους στον φόρο κατασκευαστές ακινήτων προς πώληση που επιλέγουν προαιρετικό καθεστώς αναστολής ΦΠΑ στα ακίνητα του άρθρου 6 του Κώδικα ΦΠΑ Αναλυτικά σύμφωνα με την εγκύκλιο: 1. Δυνατότητα ανάκλησης απόφασης χορήγησης αναστολής εφαρμογής ΦΠΑ στα ακίνητα Οι διατάξεις του άρθρου 39 του Ν. 4646/12-12-19 , εισήγαγαν προαιρετικό καθεστώς αναστολής ΦΠΑ στα ακίνητα του άρθρου 6 του Κώδικα Φόρου Προστιθέμενης Αξίας (ν. 2859/2000 Α΄ 248), με την υποχρέωση του επιτηδευματία που θα επιλέξει την υπαγωγή του στο εν λόγω καθεστώς να παραμείνει σε αυτό έως 31.12.2022. Για τον λόγο αυτό, στην απόφαση αναστολής που χορηγείται με τη διαδικασία που ορίζεται στην Απόφαση Υφυπουργού Οικονομικών Α. 1012/2020 (Β΄ 87) αναγράφεται ρητά ο χρόνος αναστολής της εφαρμογής ΦΠΑ, ο οποίος ξεκινά από την ημερομηνία της αίτησης έως τις 31/12/2022. Στο πλαίσιο αυτό, δεν είναι δυνατή η ανάκληση απόφασης αναστολής. Ωστόσο, σημειώνεται ότι πριν εκδοθεί η απόφαση χορήγησης αναστολής δύναται να υποβληθεί αίτηση ανάκλησης του αιτήματος χορήγησης αναστολής εφαρμογής ΦΠΑ. 2. Μη αναγραφή των ακινήτων του οικοπεδούχου στην κατάσταση αδιάθετων ακινήτων Η αναστολή εφαρμογής ΦΠΑ καταλαμβάνει όλα τα αδιάθετα ακίνητα του υποκειμένου - κατασκευαστή, από όλες τις άδειες οικοδομής που έχουν εκδοθεί έως τον χρόνο της αίτησης αναστολής και αφορούν είτε ιδιόκτητα ακίνητά του είτε ακίνητα τα οποία ανεγείρει ως εργολήπτης με το σύστημα της αντιπαροχής και τα οποία θα λάβει ως εργολαβικό αντάλλαγμα. Σύμφωνα με τις διατάξεις του Αστικού Δικαίου, η ανέγερση οικοδομής «επί αντιπαροχή» είναι μίσθωση έργου, για την οποία η αμοιβή προς τον εργολάβο παρέχεται σε είδος (χιλιοστά επί του οικοπέδου) ή σε ορισμένες περιπτώσεις εν μέρει σε είδος και εν μέρει σε χρήμα. Ο κύριος του οικοπέδου συμφωνεί με τον εργολάβο την ανέγερση πολυωρόφου οικοδομής στο οικόπεδό του, η δε οικοδομή διέπεται από τις διατάξεις περί οριζοντίου ή κάθετης ιδιοκτησίας (σχετ. ΠΟΛ. 1083/2006 ). Βάσει των παραπάνω, στην κατάσταση με τα αδιάθετα ακίνητα του υποκειμένου- κατασκευαστή/ εργολάβου δεν περιλαμβάνονται τα ακίνητα ιδιοκτησίας του οικοπεδούχου, διότι αυτά δεν μπορούν να διατεθούν από τον εργολάβο. Περαιτέρω, ο προς διακανονισμό φόρος υπολογίζεται σύμφωνα με την αναλογία των χιλιοστών των αδιάθετων ακινήτων του εργολάβου επί του οικοπέδου, όπως αυτά έχουν οριστεί στη σύσταση οριζοντίου ή καθέτου ιδιοκτησίας. Συνεπώς, δε λαμβάνεται υπόψη η αναλογία των χιλιοστών του προϋπολογιστικού και απολογιστικού κόστους. Τέλος, εάν ο εργολάβος/κατασκευαστής δεν έχει πλέον αδιάθετα ακίνητα δε χορηγείται απόφαση αναστολής. 3. Διόρθωση της κατάστασης αδιάθετων ακινήτων Όπως επισημαίνεται στην παρ. 1 της εγκυκλίου Ε. 2006/2020, οποιαδήποτε διόρθωση στην κατάσταση με τα αδιάθετα ακίνητα γίνεται δεκτή μέχρι την παράδοση κάθε ακινήτου με την υποβολή των δικαιολογητικών που τεκμηριώνουν τη μεταβολή. Στις περιπτώσεις αυτές που προκύπτει μεταβολή/διόρθωση στην κατάσταση με τα αδιάθετα ακίνητα, η αρμόδια για τη χορήγηση της αναστολής Δ.Ο.Υ, δεν εκδίδει νέα απόφαση αλλά διορθώνει την ήδη υποβληθείσα κατάσταση και αποστέλλει ορθή επανάληψη αυτής στις εμπλεκόμενες ΔΟΥ κατά τα οριζόμενα στην Α. 1012/2020 . Εφιστάται η προσοχή για την εξαρχής ορθή συμπλήρωση της κατάστασης από τις υποκείμενες επιχειρήσεις προκειμένου να μην υπάρχουν καθυστερήσεις κατά τον χρόνο πώλησης κλπ. του ακινήτου. 4. Υποβολή δήλωσης ΦΠΑ για τον διακανονισμό της έκπτωσης Υπενθυμίζεται ότι, η υποκείμενη στο φόρο επιχείρηση κατασκευής και πώλησης οικοδομών, η οποία έχει επιλέξει να θέσει τα αδιάθετα ακίνητά της σε καθεστώς αναστολής, έχει την υποχρέωση πριν την παράδοσή τους κατά την έννοια των παρ. 1 και 2α του άρθρου 6 του Κώδικα ΦΠΑ να διακανονίσει τον φόρο που εξέπεσε για την κατασκευή των εν λόγω ακινήτων, σύμφωνα με τη διαδικασία της Απόφασης Υφυπουργού Οικονομικών Α 1013/2020 (Β΄ 87). Ο φόρος αυτός προσδιορίζεται με βάση το ποσοστό συμμετοχής της κάθε ιδιοκτησίας στο συνολικό φόρο εισροών, ο οποίος διαμορφώνεται με βάση την πραγματική διάθεση των αγαθών και υπηρεσιών ανά οικοδομή, όπως προκύπτει από το βιβλίο κοστολογίου οικοδομών και όπως αποτυπώνεται στην κατάσταση που υπέβαλε ο υποκείμενος -κατασκευαστής για τα αδιάθετα ακίνητα με την αίτηση αναστολής. Κατά κανόνα για τις πράξεις που έχουν προηγηθεί του χρόνου υποβολής της αίτησης υπαγωγής στο καθεστώς αναστολής (ενδεικτικά αμοιβή μηχανικού για την έκδοση άδειας οικοδομής, δαπάνη για περίφραξη οικοπέδου κλπ), ο υποκείμενος κατασκευαστής έχει επιβαρυνθεί με ΦΠΑ για τον οποίο έχει ασκήσει δικαίωμα έκπτωσης και οφείλει να διακανονίσει. Επισημαίνεται ότι, στην εξαιρετική περίπτωση που δεν έχουν πραγματοποιηθεί δαπάνες με ΦΠΑ και δεν έχει ασκηθεί δικαίωμα έκπτωσης στην κατάσταση με τα αδιάθετα ακίνητα δεν αναγράφεται φόρος προς διακανονισμό. Στην περίπτωση αυτή η έκτακτη δήλωση που προβλέπεται στην Α. 1013/2020 απόφαση υποβάλλεται με μηδενικό ποσό για καταβολή και από το Τμημα Συμμόρφωσης και Σχέσεων με τους Φορολογουμένους αναγράφεται η φράση «ΧΩΡΙΣ ΚΑΤΑΒΟΛΗ ΦΟΡΟΥ ΣΥΜΦΩΝΑ ΜΕ ΤΗΝ ΚΑΤΑΣΤΑΣΗ ΤΗΣ ΜΕ ΑΡ.........................../.......................... ΑΠΟΦΑΣΗΣ ΤΟΥ ΠΡΟΙΣΤΑΜΕΝΟΥ ΤΗΣ Δ.Ο.Υ.........................................................». 5. Διακανονισμός φόρου με έκτακτη δήλωση σε περίπτωση πώλησης Α’ κατοικίας H πώληση Α΄ κατοικίας από επιχείρηση που έχει πάρει αναστολή ΦΠΑ δεν αντιμετωπίζεται διαφορετικά ως προς τον ΦΠΑ από τις λοιπές πωλήσεις (Β΄κατοικίας, εξοχικής κατοικίας κλπ.). Ο λόγος είναι ότι όποια πώληση και αν γίνει κατά τη διάρκεια της αναστολής δε θα υπαχθεί σε ΦΠΑ, αφού ο υποκείμενος έχει πάρει αναστολή ΦΠΑ για τα αδιάθετα ακίνητά του. Κατά συνέπεια, για όλες τις πωλήσεις κατά τη διάρκεια της αναστολής (είτε Α΄ κατοικίας είτε άλλες) πρέπει πρώτα να καταβληθεί ο φόρος του διακανονισμού με έκτακτη δήλωση και στη συνέχεια να υποβληθεί δήλωση φόρου μεταβίβασης για τη μεταβίβαση του ακινήτου. 6. Μεταβολή κατάστασης υποκαταστημάτων Υπενθυμίζεται ότι στις περιπτώσεις που έχει χορηγηθεί απόφαση αναστολής, υπάρχει υποχρέωση δήλωσης μεταβολής στο φορολογικό μητρώο, ώστε για τα ακίνητα για τα οποία έχει χορηγηθεί αναστολή, ως είδος εγκατάστασης να δηλώνεται «υπό αναστολή ακίνητο του άρθρου 6 του Κώδικα ΦΠΑ» (σχετ. Α. 1012/2020 και Ε. 2006/2020). Στην περίπτωση που έχει υποβληθεί δήλωση διακοπής υποκαταστήματος, ενώ εξακολουθούν να υπάρχουν σε αυτό αδιάθετα ακίνητα, γίνεται επανέναρξη του υποκαταστήματος με ημερομηνία έναρξης την επομένη της ημερομηνίας διακοπής του και ακολούθως μεταβάλλεται η αντίστοιχη καταχώρηση στο φορολογικό μητρώο σε «υπό αναστολή ακίνητο του άρθρου 6 του Κώδικα ΦΠΑ.». 7. Διακανονισμός της έκπτωσης για ακίνητα που παραδίδονται στον οικοπεδούχο Υπενθυμίζεται ότι, ειδικά για τις περιπτώσεις αντιπαροχής, η εργολαβία του υποκειμένου στον φόρο κατασκευαστή οικοδομών προς πώληση προς τον οικοπεδούχο, δεν υπάγεται στον ΦΠΑ όταν ο υποκείμενος κατασκευαστής έχει υπαχθεί σε καθεστώς αναστολής του φόρου. Στην περίπτωση που κατά τη διάρκεια της αναστολής ανακύψει περίπτωση παράδοσης κτισμάτων στον οικοπεδούχο και συνεπώς έκδοσης του αντίστοιχου στοιχείου, το στοιχείο αυτό δεν επιβαρύνεται με ΦΠΑ αλλά με χαρτόσημο. Επιπρόσθετα, ο υποκείμενος οφείλει να διακανονίσει τον φόρο εισροών που αντιστοιχεί στα χιλιοστά των κτισμάτων του οικοπεδούχου και να συμπεριλάβει τον σχετικό διακανονισμό στη δήλωση ΦΠΑ της περιόδου που πραγματοποιείται η παράδοση και η έκδοση του σχετικού στοιχείου κατά τα ανωτέρω, στην οποία δήλωση καταχωρούνται τα ποσά των διακανονισμών των εκπτώσεων στον κωδικό «422 – λοιπά αφαιρούμενα ποσά». 8. Διακοπή υποκείμενου κατασκευαστή κατά το χρονικό διάστημα της αναστολής Επιχείρηση με οποιαδήποτε δραστηριότητα, π.χ. εμπορική, παροχής υπηρεσιών κλπ., που κατασκευάζει ακίνητο με σκοπό να το εκμεταλλευτεί με τρόπο άλλον εκτός της πώλησης (π.χ. μίσθωση, χρησιμοποίηση ως έδρα ή υποκατάστημα, τουριστικό κατάλυμα κλπ.), η οποία, όμως, το πουλάει χωρίς προηγουμένως να έχει χρησιμοποιηθεί, οφείλει ΦΠΑ για την πράξη αυτή (παράδοση του ακινήτου) και έχει όλες τις υποχρεώσεις των κατασκευαστικών επιχειρήσεων. Στην περίπτωση που η επιχείρηση αυτή ή οποιαδήποτε κατασκευαστική επιχείρηση έχει ενταχθεί σε καθεστώς αναστολής για τα αδιάθετα ακίνητά της και κατά τη διάρκεια της αναστολής ανακύψει περίπτωση διακοπής των εργασιών, διενεργείται διακανονισμός του φόρου που είχε εκπέσει ως το χρόνο αναστολής. Ο φόρος αυτός αποδίδεται σε περίπτωση ατομικής επιχείρησης με τη δήλωση ΦΠΑ της οικείας φορολογικής περιόδου κατά την οποία έγινε η διακοπή και κατά τον χρόνο της διακοπής κατατίθεται ειδική δήλωση αυτοπαράδοσης, χωρίς αναγραφή ποσών, για σκοπούς γνωστοποίησης των ακινήτων που μένουν στην προσωπική περιουσία των φυσικών προσώπων που προβαίνουν σε διακοπή. Εάν πρόκειται για εταιρία που λύεται, οφείλει να προβεί σε διακανονισμό και καταβολή του ΦΠΑ μέσω έκτακτης δήλωσης σύμφωνα με την Α. 1013/2020 και στη συνέχεια να υποβάλει δήλωση διανομής ή όποια άλλη δήλωση ορίζεται από τις διατάξεις της φορολογίας κεφαλαίου. 9. Περίπτωση αυτοπαράδοσης κατά την περίοδο της αναστολής Στην περίπτωση που κατά τη διάρκεια της αναστολής ανακύψει περίπτωση ιδιοκατοίκησης, παράδοσης σε μη φορολογητέα δραστηριότητα του ιδίου υποκειμένου, μίσθωσης, δωρεάν παραχώρησης της χρήσης ή χρησιμοποίησης για οποιονδήποτε σκοπό ξένο προς την επιχείρηση ( άρθρο 7 παρ. 2 γ΄ του Κώδικα ΦΠΑ ), όπως έχει διευκρινιστεί στην Ε. 2006/2020, διενεργείται διακανονισμός του φόρου που είχε εκπέσει ως το χρόνο αναστολής και ο φόρος που οφείλεται περιλαμβάνεται στη δήλωση ΦΠΑ της περιόδου που πραγματοποιείται η παράδοση κατά τα ανωτέρω, στην οποία δήλωση καταχωρούνται τα ποσά των διακανονισμών των εκπτώσεων στον κωδικό «422 - λοιπά αφαιρούμενα ποσά». Περαιτέρω, ο υποκείμενος υποβάλλει δήλωση αυτοπαράδοσης, ώστε να γνωστοποιήσει στη Δ.Ο.Υ ότι συγκεκριμένο ακίνητο χρησιμοποιείται πλέον σε μη φορολογητέα δραστηριότητα. Η δήλωση αυτοπαράδοσης στις περιπτώσεις αυτές εξυπηρετεί μόνο τον σκοπό της γνωστοποίησης στη Δ.Ο.Υ. 10. Ανάθεση εργολαβίας με το σύστημα της αντιπαροχής από υποκείμενο που έχει επιλέξει το καθεστώς της αναστολής. Υπενθυμίζεται ότι η ανέγερση οικοδομών από τις επιχειρήσεις κατασκευής ακινήτων προς πώληση μπορεί να γίνεται είτε άμεσα από τις ίδιες είτε αναθέτοντας εργολαβίες ή υπεργολαβίες σε άλλους, ανεξαρτήτως εάν ανεγείρουν σε ιδιόκτητο οικόπεδο ή με το σύστημα της αντιπαροχής ( ΠΟΛ 1083/2006 ). Στην περίπτωση που κατασκευαστική επιχείρηση (κατασκευαστής Α) έχει επιλέξει το καθεστώς αναστολής για τα αδιάθετα ακίνητα που ανεγείρει σε ιδιόκτητο οικόπεδό της και κατά τη διάρκεια της αναστολής ανακύψει περίπτωση ανάθεσης εργολαβίας με το σύστημα της αντιπαροχής σε άλλη κατασκευαστική επιχείρηση (κατασκευαστής Β), η αναστολή ισχύει μόνο για την κατασκευαστική επιχείρηση Α, η οποία λειτουργεί ως οικοπεδούχος/κατασκευαστής. Η κατασκευαστική επιχείρηση Β έχει δυνατότητα να επιλέξει την ένταξη στο καθεστώς της αναστολής με όλες τις υποχρεώσεις που απορρέουν από αυτό (αίτηση χορήγησης αναστολής, διακανονισμοί κλπ). 11. Εκχώρηση/τροποποίηση προσυμφώνου και εργολαβικού αντιπαροχής σε άλλον εργολάβο Σε περίπτωση που προσύμφωνο και εργολαβικό κατασκευής τροποποιηθεί ή εκχωρηθεί και η εργολαβία επί αντιπαροχή ανατεθεί σε νέο εργολάβο, τυχόν αναστολή από ΦΠΑ που έχει χορηγηθεί στον πρώτο δεν αφορά τον νέο εργολάβο. Ο νέος εργολάβος εφόσον επιθυμεί να υπαχθεί σε αναστολή οφείλει να υποβάλει αίτηση αναστολής στο όνομά του εφόσον δεν έχει παρέλθει η προθεμία που ορίζουν οι διατάξεις. 12. Προϋπολογιστικό/απολογιστικό κόστος Κατά τη διάρκεια που επιχείρηση είναι σε αναστολή, δεν απαιτείται κατά τον χρόνο πώλησης/παράδοσής του ακινήτου η υποβολή εντύπου προϋπολογιστικού κόστους για τα ακίνητα που είναι αδιάθετα, καθώς αυτά μεταβιβάζονται με ΦΜΑ και όχι με ΦΠΑ, ώστε να απαιτείται σύγκριση τιμών (μεταξύ των οποίων το κόστος). Ωστόσο, η επιχείρηση έχει την υποχρέωση υποβολής προϋπολογιστικού κόστους, στην περίπτωση που έχει ήδη διαθέσει ακίνητα με ΦΠΑ πριν την αναστολή. Στην περίπτωση που η επιχείρηση έχει αναλάβει επί αντιπαροχή οικοδομή, έχει την υποχρέωση υποβολής απολογιστικού κόστους εντός 30 ημερών από την τελευταία εγγραφή στο βιβλίο κοστολογίου, προκειμένου το κόστος της κατασκευής αυτής να ληφθεί υπόψη για τον υπολογισμό του χαρτοσήμου επί της αξίας του Στοιχείου Παράδοσης Κτισμάτων. 13. Πάγιο επιχείρησης που παίρνει αναστολή Σε περίπτωση ακινήτου το οποίο χρησιμοποιείται από τον υποκείμενο ως πάγιο σε φορολογητέα δραστηριότητα κατασκευής και πώλησης οικοδομών και ο υποκείμενος πάρει αναστολή από τον ΦΠΑ, η οποία υποχρεωτικά διαρκεί μέχρι 31/12/2022, οφείλει να διακανονίσει εφάπαξ όλα τα πέμπτα που υπολείπονται μέχρι τις 31/12/2022, για το εν λόγω πάγιο. 14. Προσύμφωνο πώλησης Στις περιπτώσεις που έχει καταρτιστεί προσύμφωνο πώλησης για κάποιο ακίνητο, το ακίνητο θεωρείται αδιάθετο, καθώς δεν έχει ακόμη γίνει το οριστικό συμβόλαιο πώλησης. Κατά συνέπεια το ακίνητο συμπεριλαμβάνεται στην κατάσταση των αδιαθέτων της Α. 1012/2020 και υπάρχει υποχρέωση διακανονισμού του φόρου εισροών, όπως ορίζεται στην Α. 1013/2020. Ωστόσο, αν στο προσύμφωνο έχουν συμπεριληφθεί σωρευτικά οι τρεις όροι που ορίζει το άρθρο 16 του Κώδικα ΦΠΑ (ν. 2859/2000), δηλ. ο όρος της αυτοσύμβασης, η εξόφληση του τιμήματος και η παράδοση της νομής, τότε ο χρόνος γένεσης της φορολογικής υποχρέωσης και το απαιτητό του φόρου έχει προκύψει κατά το χρόνο υπογραφής του προσυμφώνου και ο ΦΠΑ οφείλεται κατά τον χρόνο αυτό. Επομένως στις περιπτώσεις που το προσύμφωνο έχει συνταχθεί με τους τρεις ανωτέρω όρους, έχει προκύψει και η φορολογική υποχρέωση ως προς τον ΦΠΑ και πλέον το ακίνητο δεν θεωρείται «αδιάθετο» από πλευράς ΦΠΑ και δεν συμπεριλαμβάνεται στην κατάσταση των αδιαθέτων της Α. 1012/2020, ούτε υφίσταται υποχρέωση διακανονισμού φόρου εισροών για αυτό. Στην περίπτωση αυτή το οριστικό συμβόλαιο, όπως είναι αυτονόητο, δεν θα επιβαρυνθεί με ΦΠΑ. Γίνεται δεκτό ότι δεδομένου ότι δεν είχαν έως σήμερα δοθεί οδηγίες για το συγκεκριμένο ζήτημα, εάν α) έχει υπογραφεί προσύμφωνο πώλησης (χωρίς τους ανωτέρω τρεις όρους σωρευτικά), β) η επιχείρηση δεν έχει συμπεριλάβει το ακίνητο στην κατάσταση των «αδιαθέτων», θεωρώντας ότι έχει ήδη διατεθεί λόγω του προσυμφώνου, και γ) εάν υπεγράφη ήδη, μέχρι την έκδοση της παρούσας, το οριστικό συμβόλαιο και η σχετική μεταβίβαση υπεβλήθη σε ΦΠΑ (με υποβολή ειδικής δήλωσης ΦΠΑ κλπ.) δεν απαιτείται καμία διορθωτική ενέργεια. Εάν, όμως, το οριστικό συμβόλαιο δεν έχει ακόμη υπογραφεί, τότε υποβάλλεται νέα κατάσταση προκειμένου να περιλαμβάνει και αυτό το ακίνητο ως αδιάθετο και ακολουθείται η διαδικασία, όπως σε όλα τα αδιάθετα ακίνητα. 15. Συμπλήρωση κωδικού 907 της δήλωσης ΦΠΑ Στη δήλωση ΦΠΑ, πέραν του κωδικού 906, όπου αναγράφεται η αξία των πωλήσεων πρώτης κατοικίας που διενεργήθηκαν στη συγκεκριμένη φορολογική περίοδο και η αξία της παράδοσης ακινήτου που είναι σε καθεστώς αναστολής, συμπληρώνεται και ο κωδικός 907, όπου αναγράφεται η συνολική αξία των εισροών που έχει σχηματιστεί μέχρι την πώληση α΄ κατοικίας ή ακινήτου σε αναστολή που αντιστοιχούν σε αυτές τις πωλήσεις. Στις φορολογικές περιόδους που ακολουθούν τις εν λόγω πωλήσεις στον κωδικό 907 αναγράφεται ανά φορολογική περίοδο, η αξία των εισροών που αντιστοιχεί στις πωλήσεις οι οποίες έχουν ήδη διενεργηθεί προγενέστερα. Παράδειγμα Στις 24.8.2020 κατασκευαστική επιχείρηση που τηρεί διπλογραφικά βιβλία παραδίδει ακίνητο (του οποίου η κατασκευή δεν έχει ολοκληρωθεί) που έχει τεθεί σε αναστολή έναντι τιμήματος 100.000 ευρώ. Για τον διακανονισμό της έκπτωσης του φόρου εισροών που αναλογεί στο ακίνητο αυτό έχει υποβληθεί στις 14.8.2020 έκτακτη δήλωση με ποσό προς καταβολή 15.000 και ο φόρος αυτός καταβλήθηκε στις 14.8.2020. Στη δήλωση Φ.Π.Α. της φορολογικής περιόδου 1.8.2020-31.8.2020. η κατασκευαστική επιχείρηση πρέπει να αναγράψει: Στον κωδ. 310 την αξία της παράδοσης του ακινήτου που είναι σε καθεστώς αναστολής (100.000). Στον κωδ. 402 τον φόρο που καταβλήθηκε (15.000). Στον κωδ. 422 το ποσό που οφείλεται λόγω του διακανονισμού και καταβλήθηκε (15.000). Στον κωδ. 906 την αξία της παράδοσης ακινήτου που είναι σε καθεστώς αναστολής (100.000). Στον κωδ. 907 τη συνολική αξία των φορολογητέων εισροών που αντιστοιχούν στην πώληση που έχει αναγραφεί στον κωδικο 906. Στις φορολογικές περιόδους που ακολουθούν και έως την ολοκλήρωση κατασκευής του ακινήτου στον κωδικό 907 θα αναγράφεται ανά φορολογική περίοδο η αξία των εισροών που αντιστοιχεί στην πώληση του συγκεκριμένου ακινήτου. 16. Αναστολή και εργολαβικό προσύμφωνο Για τις εργολαβίες που δεν υπάγονται σε ΦΠΑ λόγω υπαγωγής του κατασκευαστή στο καθεστώς αναστολής του φόρου αυτού, ισχύουν τα παρακάτω αναφορικά με τον ορθό υπολογισμό τελών χαρτοσήμου: - Για εργολαβικό που έχει συνταχθεί από το 2006 (έτος έναρξης εφαρμογής ΦΠΑ στα ακίνητα) έως την θέσπιση του ανασταλτικού καθεστώτος ΦΠΑ, για το οποίο δεν έχει προκύψει η υποχρέωση έκδοσης τιμολογίου (στοιχείου παράδοσης κτισμάτων) από τον εργολάβο προς τον οικοπεδούχο, εφόσον ο εργολάβος επιλέγει σήμερα να υπαχθεί στο καθεστώς αναστολής ΦΠΑ, το τιμολόγιο που θα εκδοθεί, όταν προκύψει η υποχρέωση, δε θα επιβαρυνθεί με ΦΠΑ αλλά με τέλος χαρτοσήμου 3% (πλέον εισφορά υπέρ ΟΓΑ 20%) στην αξία του κόστους κατασκευής. - Για εργολαβικό που συντάσσεται σήμερα (μετά την θέσπιση του καθεστώτος αναστολής ΦΠΑ) και ο εργολάβος επιθυμεί την ένταξή του στο καθεστώς αναστολής ΦΠΑ για τη συγκεκριμένη κατασκευή που αφορά στο εργολαβικό αυτό, η ορθή διαδικασία είναι η κάτωθι: Για την άδεια που έχει εκδοθεί στο όνομα του οικοπεδούχου, συνάπτεται εργολαβικό προσύμφωνο αντιπαροχής με τον κατασκευαστή που αναλαμβάνει την κατασκευή του ακινήτου. Για την συγκεκριμένη άδεια ο κατασκευαστής αιτείται στη συνέχεια την υπαγωγή του στο καθεστώς αναστολής ΦΠΑ και όταν εκδώσει το στοιχείο παράδοσης κτισμάτων προς τον οικοπεδούχο, το επιβαρύνει με χαρτόσημο ως ανωτέρω. Επισημαίνεται ότι ένας υποκείμενος κατασκευαστής εργολάβος δε δύναται να αιτηθεί αναστολής ΦΠΑ για οικόπεδο/άδεια με την οποία ο ίδιος δεν έχει καμία έννομη σχέση .Έννομη σχέση έχει ένας εργολάβος κατασκευαστής με συγκεκριμένο οικόπεδο και αντίστοιχα με συγκεκριμένη άδεια οικοδομής είτε εφόσον η άδεια έχει εκδοθεί στο όνομά του (οπότε στις περισσότερες περιπτώσεις είναι και οικοπεδούχος), είτε εφόσον έχει συνάψει (σε κάθε περίπτωση πριν την αίτηση αναστολής ΦΠΑ) εργολαβικό προσύμφωνο αντιπαροχής με οικοπεδούχο και η άδεια έχει εκδοθεί είτε στο όνομά του είτε στο όνομα του οικοπεδούχου. Κατά συνέπεια, η σύναψη εργολαβικού προσυμφώνου αντιπαροχής μεταξύ κατασκευαστή εργολάβου και οικοπεδούχου προηγείται της αίτησης αναστολής ΦΠΑ για την συγκεκριμένη κατασκευή. Το τέλος χαρτοσήμου αποδίδεται στην Φορολογική Αρχή με δήλωση, που υποβάλλεται μέχρι την 20Η ημέρα του μεθεπόμενου μήνα από τη λήξη του ημερολογιακού τριμήνου ήτοι την 20Η μέρα των μηνών Φεβρουαρίου, Μαΐου, Αυγούστου και Νοεμβρίου κάθε έτους ( ΠΟΛ. 1029/2014 ) Ε.2221-2021 ΩΜ1446ΜΠ3Ζ-8ΥΓ.pdf

-

Την απλοποίηση και διευκόλυνση ψηφιακής υποβολής των εντύπων της συνεχίζει η ΑΑΔΕ για τη βέλτιστη εξυπηρέτηση πολιτών και επιχειρήσεων, όπως ανακοινώθηκε. Στο πλαίσιο αυτό, έχει δημιουργήσει τέσσερις ψηφιακές φόρμες, σε μορφή επεξεργάσιμου pdf. Οι φόρμες αυτές μπορούν να αποθηκευθούν και να συμπληρωθούν απευθείας στον υπολογιστή του χρήστη, χωρίς να χρειάζεται να εκτυπωθούν και να συμπληρωθούν χειρόγραφα. Επίσης, όταν επισυνάπτονται στην ψηφιακή πλατφόρμα «Τα Αιτήματά μου» του myAADE, στην οποία έχουν ήδη ενταχθεί οι 70 από τις 103 ΔΟΥ της χώρας, μπορούν να υποβληθούν χωρίς χειρόγραφη υπογραφή, δεδομένου ότι ο αιτών ταυτοποιείται κατά την είσοδο στην πλατφόρμα μέσω των κωδικών taxisnet. Πρόκειται για: 1. Την «Αίτηση για χορήγηση αποδεικτικού ενημερότητας ή βεβαίωσης οφειλής», γνωστή και ως Α100. Αντικαθιστά το έντυπο Α9 taxis και χρησιμοποιείται, εφόσον δεν είναι εφικτή η έκδοση αποδεικτικού ενημερότητας με αυτοματοποιημένο τρόπο. 2. Την «Αίτηση απόδοσης τελών χαρτοσήμου, Α200, η οποία αποτελεί νέα ενοποιημένη φόρμα για την απόδοση των τελών χαρτοσήμου. 3. Τη «Δήλωση απόδοσης ΑΦΜ και μεταβολής ατομικών στοιχείων», Δ210. Απευθύνεται σε φυσικά πρόσωπα, και αντικαθιστά το Μ1, ενσωματώνοντας και το Μ7, για τις περιπτώσεις, που απαιτείται η συμπλήρωσή του. 4. Τη «Δήλωση έναρξης, μεταβολής, διακοπής εργασιών επιχείρησης», Δ211. Απευθύνεται σε επιχειρήσεις, ενοποιεί σε ενότητες τις πληροφορίες των Μ2 έως και Μ11, δίνοντας τη δυνατότητα στους φορολογούμενους να συμπληρώνουν την ενότητα, της οποίας τα στοιχεία μεταβάλλονται. Μέχρι το τέλος του έτους, σχεδιάζεται να επικαιροποιηθούν και να μετατραπούν σε επεξεργάσιμη μορφή pdf περίπου 40 επιπλέον ψηφιακές φόρμες. --- Οι 4 νέες ψηφιακές απλοποιημένες φόρμες: Λήψη αρχείου (pdf) Λήψη αρχείου (word) View full είδηση

-

ΑΑΔΕ: Νέες απλοποιημένες ψηφιακές φόρμες φορολογικής χρήσης

Engineer posted μια είδηση in Ασφαλιστικά-Φορολογικά

Την απλοποίηση και διευκόλυνση ψηφιακής υποβολής των εντύπων της συνεχίζει η ΑΑΔΕ για τη βέλτιστη εξυπηρέτηση πολιτών και επιχειρήσεων, όπως ανακοινώθηκε. Στο πλαίσιο αυτό, έχει δημιουργήσει τέσσερις ψηφιακές φόρμες, σε μορφή επεξεργάσιμου pdf. Οι φόρμες αυτές μπορούν να αποθηκευθούν και να συμπληρωθούν απευθείας στον υπολογιστή του χρήστη, χωρίς να χρειάζεται να εκτυπωθούν και να συμπληρωθούν χειρόγραφα. Επίσης, όταν επισυνάπτονται στην ψηφιακή πλατφόρμα «Τα Αιτήματά μου» του myAADE, στην οποία έχουν ήδη ενταχθεί οι 70 από τις 103 ΔΟΥ της χώρας, μπορούν να υποβληθούν χωρίς χειρόγραφη υπογραφή, δεδομένου ότι ο αιτών ταυτοποιείται κατά την είσοδο στην πλατφόρμα μέσω των κωδικών taxisnet. Πρόκειται για: 1. Την «Αίτηση για χορήγηση αποδεικτικού ενημερότητας ή βεβαίωσης οφειλής», γνωστή και ως Α100. Αντικαθιστά το έντυπο Α9 taxis και χρησιμοποιείται, εφόσον δεν είναι εφικτή η έκδοση αποδεικτικού ενημερότητας με αυτοματοποιημένο τρόπο. 2. Την «Αίτηση απόδοσης τελών χαρτοσήμου, Α200, η οποία αποτελεί νέα ενοποιημένη φόρμα για την απόδοση των τελών χαρτοσήμου. 3. Τη «Δήλωση απόδοσης ΑΦΜ και μεταβολής ατομικών στοιχείων», Δ210. Απευθύνεται σε φυσικά πρόσωπα, και αντικαθιστά το Μ1, ενσωματώνοντας και το Μ7, για τις περιπτώσεις, που απαιτείται η συμπλήρωσή του. 4. Τη «Δήλωση έναρξης, μεταβολής, διακοπής εργασιών επιχείρησης», Δ211. Απευθύνεται σε επιχειρήσεις, ενοποιεί σε ενότητες τις πληροφορίες των Μ2 έως και Μ11, δίνοντας τη δυνατότητα στους φορολογούμενους να συμπληρώνουν την ενότητα, της οποίας τα στοιχεία μεταβάλλονται. Μέχρι το τέλος του έτους, σχεδιάζεται να επικαιροποιηθούν και να μετατραπούν σε επεξεργάσιμη μορφή pdf περίπου 40 επιπλέον ψηφιακές φόρμες. --- Οι 4 νέες ψηφιακές απλοποιημένες φόρμες: Λήψη αρχείου (pdf) Λήψη αρχείου (word) -

Στην ιστοσελίδα της ΑΑΔΕ αναρτήθηκε το Έντυπο Α100 - Αίτηση για χορήγηση αποδεικτικού ενημερότητας ή βεβαίωσης οφειλής. Χρήσιμες οδηγίες πριν συμπληρώσετε την αίτηση. Πώς υποβάλλω την Αίτηση Η αίτηση είναι διαθέσιμη στον ιστότοπο της ΑΑΔΕ www.aade.gr, στην ενότητα του καταλόγου εντύπων. Εφόσον δεν είναι εφικτή η έκδοση αποδεικτικού ενημερότητας με αυτοματοποιημένο τρόπο (www.aade.gr/polites/forologiki-enimerotita), μπορείτε να συνδεθείτε στην εφαρμογή «Τα Αιτήματά μου» της ΑΑΔΕ myaade.gov.gr και να υποβάλλετε την αίτησή σας ψηφιακά επιλέγοντας τη σχετική διαδικασία. Για την ψηφιακή υποβολή δεν απαιτείται εκτύπωση. Κατεβάζετε το αρχείο στον υπολογιστή σας, το συμπληρώνετε, το αποθηκεύετε και το επισυνάπτετε στην εφαρμογή των Αιτημάτων. Εναλλακτικοί τρόποι υποβολής Σε περίπτωση που δεν διαθέτετε κωδικούς TAXISnet η υποβολή γίνεται έντυπα. Αφού κάνετε λήψη του αρχείου από τον ιστότοπο της ΑΑΔΕ, μπορείτε να συμπληρώσετε την αίτηση και αφού την εκτυπώσετε και την υπογράψετε, να την αποστείλετε σαρωμένη μέσω e-mail ή να την καταθέσετε αυτοπροσώπως σε έντυπη μορφή. Επισημαίνεται ότι στην περίπτωση αυτή, απαιτείται η φυσική υπογραφή σας. View full είδηση

-

- φορολογική

- ενημερότητα

-

(and 3 more)

Με ετικέτα:

-

Στην ιστοσελίδα της ΑΑΔΕ αναρτήθηκε το Έντυπο Α100 - Αίτηση για χορήγηση αποδεικτικού ενημερότητας ή βεβαίωσης οφειλής. Χρήσιμες οδηγίες πριν συμπληρώσετε την αίτηση. Πώς υποβάλλω την Αίτηση Η αίτηση είναι διαθέσιμη στον ιστότοπο της ΑΑΔΕ www.aade.gr, στην ενότητα του καταλόγου εντύπων. Εφόσον δεν είναι εφικτή η έκδοση αποδεικτικού ενημερότητας με αυτοματοποιημένο τρόπο (www.aade.gr/polites/forologiki-enimerotita), μπορείτε να συνδεθείτε στην εφαρμογή «Τα Αιτήματά μου» της ΑΑΔΕ myaade.gov.gr και να υποβάλλετε την αίτησή σας ψηφιακά επιλέγοντας τη σχετική διαδικασία. Για την ψηφιακή υποβολή δεν απαιτείται εκτύπωση. Κατεβάζετε το αρχείο στον υπολογιστή σας, το συμπληρώνετε, το αποθηκεύετε και το επισυνάπτετε στην εφαρμογή των Αιτημάτων. Εναλλακτικοί τρόποι υποβολής Σε περίπτωση που δεν διαθέτετε κωδικούς TAXISnet η υποβολή γίνεται έντυπα. Αφού κάνετε λήψη του αρχείου από τον ιστότοπο της ΑΑΔΕ, μπορείτε να συμπληρώσετε την αίτηση και αφού την εκτυπώσετε και την υπογράψετε, να την αποστείλετε σαρωμένη μέσω e-mail ή να την καταθέσετε αυτοπροσώπως σε έντυπη μορφή. Επισημαίνεται ότι στην περίπτωση αυτή, απαιτείται η φυσική υπογραφή σας.

-

- φορολογική

- ενημερότητα

-

(and 3 more)

Με ετικέτα:

-

Δημοσιεύθηκε η Α.1221/2021 απόφαση του Διοικητή της ΑΑΔΕ με θέμα «Τύπος και περιεχόμενο της δήλωσης Δ210 για την απόδοση ΑΦΜ και τη μεταβολή ατομικών στοιχείων και της δήλωσης Δ211 για την έναρξη, μεταβολή, διακοπή εργασιών επιχείρησης». Αναλυτικά σύμφωνα με την απόφαση: Διαδικασία υποβολής Δήλωσης Δ210 1. Η Δήλωση Δ210 απόδοσης ΑΦΜ και Μεταβολής Ατομικών Στοιχείων, ενοποιεί τα μέχρι έκδοσης της παρούσας ισχύοντα έντυπα Μητρώου Μ1 και Μ7. Ο τύπος και το περιεχόμενο της ηλεκτρονικής δήλωσης Δ210 έχει, όπως το σχετικό υπόδειγμα που επισυνάπτεται στο παράρτημα I της παρούσας και αποτελεί αναπόσπαστο μέρος αυτής. 2. Η δήλωση Δ210 είναι διαθέσιμη στον ιστότοπο της ΑΑΔΕ www.aade.gr στην ενότητα του καταλόγου των εντύπων (https://www.aade.gr/polites/katalogosentypon). Η δήλωση δύναται να υποβληθεί είτε ψηφιακά, είτε σε έντυπη μορφή. Υποβολή της δήλωσης ψηφιακά Τα φυσικά πρόσωπα που έχουν ήδη εγγραφεί στο Φορολογικό Μητρώο και είναι πιστοποιημένοι χρήστες των ηλεκτρονικών υπηρεσιών της ΑΑΔΕ, εφόσον επιθυμούν τη μεταβολή των ατομικών τους στοιχείων, επιλέγουν, μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων «Τα Αιτήματά μου», που έχει αναρτηθεί στην ιστοσελίδα της ΑΑΔΕ (myaade.gov.gr), τη σχετική διαδικασία Μητρώου, λαμβάνουν το αρχείο της Δήλωσης Δ210, το συμπληρώνουν, το αποθηκεύουν και το επισυνάπτουν στην εφαρμογή των Αιτημάτων. Δεν απαιτείται υπογραφή της δήλωσης, καθόσον οι φορολογούμενοι έχουν ήδη ταυτοποιηθεί κατά την είσοδό τους στην εφαρμογή. Υποβολή της δήλωσης σε έντυπη μορφή Η Δήλωση Δ210 υποβάλλεται σε έντυπη μορφή στη Δ.Ο.Υ. από τα φυσικά πρόσωπα που αιτούνται την εγγραφή τους στο Φορολογικό Μητρώο. Κατ’ εξαίρεση, η Δήλωση Δ210 υποβάλλεται σε έντυπη μορφή στη Δ.Ο.Υ. από τους φορολογούμενους που έχουν ήδη εγγραφεί στο Φορολογικό Μητρώο, μόνο στις περιπτώσεις εκείνες που δεν δύναται να ολοκληρωθεί η διαδικασία υποβολής ψηφιακά. Η υποβολή στις ανωτέρω περιπτωσεις γίνεται ως εξής: Στην ενότητα του καταλόγου εντύπων της ΑΑΔΕ οι φορολογούμενοι λαμβάνουν το αρχείο της δήλωσης Δ210, το συμπληρώνουν, είτε ηλεκτρονικά είτε χειρόγραφα, το εκτυπώνουν, το υπογράφουν και αποστέλλουν τη δήλωση στην αρμόδια ΔΟΥ σαρωμένη μέσω e-mail ή την καταθέτουν αυτοπροσώπως σε έντυπη μορφή. Διαδικασία υποβολής Δήλωσης Δ211 1. Η Δήλωση Δ211 Έναρξης, Μεταβολής, Διακοπής Εργασιών Επιχείρησης ενοποιεί τα μέχρι έκδοσης της παρούσας ισχύοντα έντυπα Μητρώου Μ2 έως και Μ11. Ο τύπος και το περιεχόμενο της ηλεκτρονικής δήλωσης Δ211 έχει, όπως το σχετικό υπόδειγμα που επισυνάπτεται στο παράρτημα II της παρούσας και αποτελεί αναπόσπαστο μέρος αυτής. 2. Η δήλωση Δ211 είναι διαθέσιμη στον ιστότοπο της ΑΑΔΕ. www.aade.gr, στην ενότητα του καταλόγου των εντύπων https://www.aade.gr/epiheiriseis/forologikesypire sies/katalogos- entypon). Η δήλωση δύναται να υποβληθεί είτε ψηφιακά, είτε σε έντυπη μορφή. Υποβολή της δήλωσης ψηφιακά Τα φυσικά και τα νομικά πρόσωπα, καθώς και οι νομικές οντότητες, που είναι πιστοποιημένοι χρήστες των ηλεκτρονικών υπηρεσιών της ΑΑΔΕ, επιλέγουν, μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων «Τα Αιτήματά μου», που έχει αναρτηθεί στην ιστοσελίδα της ΑΑΔΕ (myaade.gov.gr), τη σχετική διαδικασία Μητρώου, λαμβάνουν το αρχείο της δήλωσης Δ211, το συμπληρώνουν, το αποθηκεύουν και το επισυνάπτουν στην εφαρμογή των Αιτημάτων. Δεν απαιτείται υπογραφή της δήλωσης, καθόσον οι φορολογούμενοι έχουν ταυτοποιηθεί κατά την είσοδό τους στην εφαρμογή. Υποβολή της δήλωσης σε έντυπη μορφή Τα νομικά πρόσωπα και οι νομικές οντότητες που αιτούνται την εγγραφή τους στο Φορολογικό Μητρώο, υποβάλλουν τη δήλωση Δ211 σε έντυπη μορφή. Κατ’ εξαίρεση, η δήλωση Δ211 υποβάλλεται σε έντυπη μορφή στη ΔΟΥ από τα νομικά πρόσωπα και τις νομικές οντότητες που έχουν ήδη εγγραφεί στο Φορολογικό Μητρώο, μόνο στις περιπτώσεις εκείνες που δεν δύναται να ολοκληρωθεί η διαδικασία υποβολής ψηφιακά. Η υποβολή στις ανωτέρω περιπτώσεις γίνεται ως εξής: Στην ενότητα του καταλόγου εντύπων της ΑΑΔΕ τα νομικά πρόσωπα και οι νομικές οντότητες λαμβάνουν το αρχείο της δήλωσης Δ211, τη συμπληρώνουν, είτε ηλεκτρονικά είτε χειρόγραφα, την εκτυπώνουν, την υπογράφουν και την αποστέλλουν στην αρμόδια ΔΟΥ σαρωμένη μέσω e-mail ή την καταθέτουν δια του νομίμου εκπροσώπου τους ή άλλου εξουσιοδοτημένου προς τούτο προσώπου σε έντυπη μορφή. Έναρξη ισχύος, μεταβατικές διατάξεις 1. Η απόφαση αυτή ισχύει από τη δημοσίευσή της στην Εφημερίδα της Κυβερνήσεως με την επιφύλαξη του επόμενου εδαφίου. Ειδικά η αποστολή των δηλώσεων Δ210 και Δ211, μέχρι την πλήρη παραγωγική λειτουργία της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων «Τα Αιτήματά μου», θα πραγματοποιείται μέσω ηλεκτρονικού ταχυδρομείου, μόνο για τις ΔΟΥ που δεν έχουν ενταχθεί σε αυτήν. 2. Με την έναρξη της παρούσας παύουν να ισχύουν τα έντυπα Μ1 έως και Μ11, όπως αναφέρονται στην υπό στοιχεία Α.Υ.Ο.1027319/677/0006Β/16.3.1998 απόφαση Υπουργού Οικονομικών «Τύπος και περιεχόμενο των χρησιμοποιούμενων από τη ΔΟΥ Μοσχάτου εντύπων στο Υποσύστημα "Μητρώου" του Ολοκληρωμένου Πληροφορικού Συστήματος Φορολογίας (Ο.Π.Σ.Φ. TAXIS)». Μπορείτε να δείτε και να κατεβάσετε τα έντυπα από τους παρακάτω συνδέσμους: Δήλωση απόδοσης ΑΦΜ και μεταβολής ατομικών στοιχείων Δήλωση έναρξης, μεταβολής, διακοπής εργασιών επιχείρησης View full είδηση

-

Δημοσιεύθηκε η Α.1221/2021 απόφαση του Διοικητή της ΑΑΔΕ με θέμα «Τύπος και περιεχόμενο της δήλωσης Δ210 για την απόδοση ΑΦΜ και τη μεταβολή ατομικών στοιχείων και της δήλωσης Δ211 για την έναρξη, μεταβολή, διακοπή εργασιών επιχείρησης». Αναλυτικά σύμφωνα με την απόφαση: Διαδικασία υποβολής Δήλωσης Δ210 1. Η Δήλωση Δ210 απόδοσης ΑΦΜ και Μεταβολής Ατομικών Στοιχείων, ενοποιεί τα μέχρι έκδοσης της παρούσας ισχύοντα έντυπα Μητρώου Μ1 και Μ7. Ο τύπος και το περιεχόμενο της ηλεκτρονικής δήλωσης Δ210 έχει, όπως το σχετικό υπόδειγμα που επισυνάπτεται στο παράρτημα I της παρούσας και αποτελεί αναπόσπαστο μέρος αυτής. 2. Η δήλωση Δ210 είναι διαθέσιμη στον ιστότοπο της ΑΑΔΕ www.aade.gr στην ενότητα του καταλόγου των εντύπων (https://www.aade.gr/polites/katalogosentypon). Η δήλωση δύναται να υποβληθεί είτε ψηφιακά, είτε σε έντυπη μορφή. Υποβολή της δήλωσης ψηφιακά Τα φυσικά πρόσωπα που έχουν ήδη εγγραφεί στο Φορολογικό Μητρώο και είναι πιστοποιημένοι χρήστες των ηλεκτρονικών υπηρεσιών της ΑΑΔΕ, εφόσον επιθυμούν τη μεταβολή των ατομικών τους στοιχείων, επιλέγουν, μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων «Τα Αιτήματά μου», που έχει αναρτηθεί στην ιστοσελίδα της ΑΑΔΕ (myaade.gov.gr), τη σχετική διαδικασία Μητρώου, λαμβάνουν το αρχείο της Δήλωσης Δ210, το συμπληρώνουν, το αποθηκεύουν και το επισυνάπτουν στην εφαρμογή των Αιτημάτων. Δεν απαιτείται υπογραφή της δήλωσης, καθόσον οι φορολογούμενοι έχουν ήδη ταυτοποιηθεί κατά την είσοδό τους στην εφαρμογή. Υποβολή της δήλωσης σε έντυπη μορφή Η Δήλωση Δ210 υποβάλλεται σε έντυπη μορφή στη Δ.Ο.Υ. από τα φυσικά πρόσωπα που αιτούνται την εγγραφή τους στο Φορολογικό Μητρώο. Κατ’ εξαίρεση, η Δήλωση Δ210 υποβάλλεται σε έντυπη μορφή στη Δ.Ο.Υ. από τους φορολογούμενους που έχουν ήδη εγγραφεί στο Φορολογικό Μητρώο, μόνο στις περιπτώσεις εκείνες που δεν δύναται να ολοκληρωθεί η διαδικασία υποβολής ψηφιακά. Η υποβολή στις ανωτέρω περιπτωσεις γίνεται ως εξής: Στην ενότητα του καταλόγου εντύπων της ΑΑΔΕ οι φορολογούμενοι λαμβάνουν το αρχείο της δήλωσης Δ210, το συμπληρώνουν, είτε ηλεκτρονικά είτε χειρόγραφα, το εκτυπώνουν, το υπογράφουν και αποστέλλουν τη δήλωση στην αρμόδια ΔΟΥ σαρωμένη μέσω e-mail ή την καταθέτουν αυτοπροσώπως σε έντυπη μορφή. Διαδικασία υποβολής Δήλωσης Δ211 1. Η Δήλωση Δ211 Έναρξης, Μεταβολής, Διακοπής Εργασιών Επιχείρησης ενοποιεί τα μέχρι έκδοσης της παρούσας ισχύοντα έντυπα Μητρώου Μ2 έως και Μ11. Ο τύπος και το περιεχόμενο της ηλεκτρονικής δήλωσης Δ211 έχει, όπως το σχετικό υπόδειγμα που επισυνάπτεται στο παράρτημα II της παρούσας και αποτελεί αναπόσπαστο μέρος αυτής. 2. Η δήλωση Δ211 είναι διαθέσιμη στον ιστότοπο της ΑΑΔΕ. www.aade.gr, στην ενότητα του καταλόγου των εντύπων https://www.aade.gr/epiheiriseis/forologikesypire sies/katalogos- entypon). Η δήλωση δύναται να υποβληθεί είτε ψηφιακά, είτε σε έντυπη μορφή. Υποβολή της δήλωσης ψηφιακά Τα φυσικά και τα νομικά πρόσωπα, καθώς και οι νομικές οντότητες, που είναι πιστοποιημένοι χρήστες των ηλεκτρονικών υπηρεσιών της ΑΑΔΕ, επιλέγουν, μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων «Τα Αιτήματά μου», που έχει αναρτηθεί στην ιστοσελίδα της ΑΑΔΕ (myaade.gov.gr), τη σχετική διαδικασία Μητρώου, λαμβάνουν το αρχείο της δήλωσης Δ211, το συμπληρώνουν, το αποθηκεύουν και το επισυνάπτουν στην εφαρμογή των Αιτημάτων. Δεν απαιτείται υπογραφή της δήλωσης, καθόσον οι φορολογούμενοι έχουν ταυτοποιηθεί κατά την είσοδό τους στην εφαρμογή. Υποβολή της δήλωσης σε έντυπη μορφή Τα νομικά πρόσωπα και οι νομικές οντότητες που αιτούνται την εγγραφή τους στο Φορολογικό Μητρώο, υποβάλλουν τη δήλωση Δ211 σε έντυπη μορφή. Κατ’ εξαίρεση, η δήλωση Δ211 υποβάλλεται σε έντυπη μορφή στη ΔΟΥ από τα νομικά πρόσωπα και τις νομικές οντότητες που έχουν ήδη εγγραφεί στο Φορολογικό Μητρώο, μόνο στις περιπτώσεις εκείνες που δεν δύναται να ολοκληρωθεί η διαδικασία υποβολής ψηφιακά. Η υποβολή στις ανωτέρω περιπτώσεις γίνεται ως εξής: Στην ενότητα του καταλόγου εντύπων της ΑΑΔΕ τα νομικά πρόσωπα και οι νομικές οντότητες λαμβάνουν το αρχείο της δήλωσης Δ211, τη συμπληρώνουν, είτε ηλεκτρονικά είτε χειρόγραφα, την εκτυπώνουν, την υπογράφουν και την αποστέλλουν στην αρμόδια ΔΟΥ σαρωμένη μέσω e-mail ή την καταθέτουν δια του νομίμου εκπροσώπου τους ή άλλου εξουσιοδοτημένου προς τούτο προσώπου σε έντυπη μορφή. Έναρξη ισχύος, μεταβατικές διατάξεις 1. Η απόφαση αυτή ισχύει από τη δημοσίευσή της στην Εφημερίδα της Κυβερνήσεως με την επιφύλαξη του επόμενου εδαφίου. Ειδικά η αποστολή των δηλώσεων Δ210 και Δ211, μέχρι την πλήρη παραγωγική λειτουργία της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων «Τα Αιτήματά μου», θα πραγματοποιείται μέσω ηλεκτρονικού ταχυδρομείου, μόνο για τις ΔΟΥ που δεν έχουν ενταχθεί σε αυτήν. 2. Με την έναρξη της παρούσας παύουν να ισχύουν τα έντυπα Μ1 έως και Μ11, όπως αναφέρονται στην υπό στοιχεία Α.Υ.Ο.1027319/677/0006Β/16.3.1998 απόφαση Υπουργού Οικονομικών «Τύπος και περιεχόμενο των χρησιμοποιούμενων από τη ΔΟΥ Μοσχάτου εντύπων στο Υποσύστημα "Μητρώου" του Ολοκληρωμένου Πληροφορικού Συστήματος Φορολογίας (Ο.Π.Σ.Φ. TAXIS)». Μπορείτε να δείτε και να κατεβάσετε τα έντυπα από τους παρακάτω συνδέσμους: Δήλωση απόδοσης ΑΦΜ και μεταβολής ατομικών στοιχείων Δήλωση έναρξης, μεταβολής, διακοπής εργασιών επιχείρησης

-

Δημοσιεύθηκε η με αριθμό Α.1213/2021 απόφαση του Διοικητή της ΑΑΔΕ σχετικά με τη μεταβολή στοιχείων και διακοπή εργασιών επιχείρησης φυσικών προσώπων, νομικών προσώπων και νομικών οντοτήτων με τη χρήση ηλεκτρονικών υπηρεσιών. Αναλυτικά σύμφωνα με την απόφαση: Άρθρο 1 Διαδικασία υποβολής αίτησης - δήλωσης μεταβολής στοιχείων επιχείρησης και διακοπής εργασιών με τη χρήση ηλεκτρονικών υπηρεσιών 1. Τα φυσικά και νομικά πρόσωπα, καθώς και οι νομικές οντότητες, που είναι πιστοποιημένοι χρήστες των ηλεκτρονικών υπηρεσιών TAXISnet της Ανεξάρτητης Αρχής Δημοσίων Εσόδων, δύνανται μέσω ψηφιακής υπηρεσίας της ΑΑΔΕ να προβούν: 1.1 στη μεταβολή των στοιχείων της επιχείρησης που αφορούν: στην ταχυδρομική διεύθυνση της έδρας της άσκησης της δραστηριότητας της επιχείρησης στις δραστηριότητες στο καθεστώς ΦΠΑ, στις ενδοκοινοτικές συναλλαγές και στον ειδικό φόρο κατανάλωσης στην κατηγορία των τηρουμένων βιβλίων σύμφωνα με τα ΕΛΠ στην εγγραφή στο Επιμελητήριο στις εγκαταστάσεις εσωτερικού και εξωτερικού στην επιλογή φορολόγησης των Ενδοκοινοτικών εξ αποστάσεως Πωλήσεων Αγαθών και Παροχών Τηλεπικοινωνιακών, Ραδιοτηλεοπτικών και Ηλεκτρονικών Υπηρεσιών προς άλλα κράτη - μέλη, στο κράτος - μέλος προορισμού. 1.2 στη διακοπή των εργασιών της επιχείρησης 2. Τα δικαιολογητικά που απαιτούνται σύμφωνα με την υπό στοιχεία ΠΟΛ. 1006/2013 απόφαση του Γενικού Γραμματέα της Γενικής Γραμματείας Δημοσίων Εσόδων «Διαδικασία και δικαιολογητικά Απόδοσης Αριθμού Φορολογικού Μητρώου (ΑΦΜ) / Μεταβολής Στοιχείων και Έναρξης / Μεταβολής και Διακοπής Επιχειρηματικής Δραστηριότητας», αποστέλλονται με την υποβολή της αίτησης - δήλωσης, μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», στην αρμόδια ΔΟΥ της έδρας της επιχείρησης. Η μη αποστολή του συνόλου των απαιτούμενων δικαιολογητικών συνιστά λόγο απόρριψης της αίτησης. 3. Η παρούσα διαδικασία αφορά σε υποβολή εμπροθέσμων αιτήσεων - δηλώσεων μεταβολών ή διακοπής εργασιών, ήτοι εντός της προθεσμίας των τριάντα (30) ημερών από τη μεταβολή ή τη διακοπή των εργασιών, σύμφωνα με την υπό στοιχεία ΠΟΛ. 1006/2013 απόφαση του Γενικού Γραμματέα της Γενικής Γραμματείας Δημοσίων Εσόδων. 4. Η προβλεπόμενη στην παρούσα απόφαση διαδικασία, παρέχεται εναλλακτικά της συναλλαγής με φυσική παρουσία στη ΔΟΥ. Στην περίπτωση που ο φορολογούμενος επιλέξει τη διαδικασία της παρούσας απόφασης (χρήσης των ηλεκτρονικών υπηρεσιών και όχι τη συναλλαγή με φυσική παρουσία στη ΔΟΥ), τότε αποστέλλει και τα δικαιολογητικά μόνο μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», και δεν απαιτείται σε κανένα στάδιο της διαδικασίας η φυσική του παρουσία στη ΔΟΥ, με εξαίρεση την παρ. 4.4 του άρθρου 4. Άρθρο 2 Μεταβολές στοιχείων επιχείρησης Οι φορολογούμενοι έχουν τη δυνατότητα με την ίδια αίτηση - δήλωση να μεταβάλλουν ένα ή περισσότερα στοιχεία της επιχείρησης, εφόσον οι μεταβολές συντρέχουν την ίδια ημερομηνία. Αν η ημερομηνία μεταβολής για κάθε στοιχείο διαφέρει, υποβάλλεται χωριστή δήλωση για κάθε μία μεταβολή. Μεταβολή στα στοιχεία επιχείρησης συνιστά: α) Η αλλαγή της έδρας της άσκησης της δραστηριότητας, για την οποία συμπληρώνονται τα στοιχεία της μίσθωσης ή της δωρεάν παραχώρησης ή τα στοιχεία του ακινήτου από το Ε9. Τα στοιχεία του μισθωτηρίου και του Ε9 ελέγχονται από τη ΔΟΥ και δεν υποβάλλονται ως δικαιολογητικά, ενώ στην περίπτωση υπεύθυνης δήλωσης λόγω δωρεάν παραχώρησης, αυτή αποστέλλεται μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», στην αρμόδια ΔΟΥ. β) Η αλλαγή κατηγορίας βιβλίων σύμφωνα με τα ΕΛΠ. γ) Η υπαγωγή στο Φόρο Προστιθέμενης Αξίας ή η μετάταξη σε καθεστώς ΦΠΑ (ενδεικτικά καθεστώς απαλλασσομένων μικρών επιχειρήσεων κ.λπ.), η άσκηση ενδοκοινοτικών συναλλαγών και η ένταξη στον ειδικό φόρο κατανάλωσης. δ) Η δήλωση ή η μεταβολή εμπορικού τίτλου της επιχείρησης και των στοιχείων του επιμελητηρίου. ε) Η έναρξη ή η μεταβολή ή η διακοπή δραστηριότητας. Στην περίπτωση προσθήκης νέας δραστηριότητας υποβάλλεται, εφόσον απαιτείται σύμφωνα με τις διατάξεις, βεβαίωση εγγραφής ή απαλλαγής από τον ΕΦΚΑ καθώς και προέγκριση ίδρυσης ή αντίγραφο βεβαίωσης κατάθεσης υποβολής αιτήματος και υπεύθυνη δήλωση για τις δραστηριότητες που εμπίπτουν στους ΚΑΔ που αναφέρονται στις διατάξεις της υπό στοιχεία ΠΟΛ. 1104/12.7.2017 και της υπό στοιχεία Ε.2133/8.7.2019. στ) Η έναρξη ή η μεταβολή ή η διακοπή εγκατάστασης εξωτερικού. ζ) Η έναρξη ή η διακοπή επιλογής φορολόγησης των Ενδοκοινοτικών εξ αποστάσεως Πωλήσεων Αγαθών και Παροχών Τηλεπικοινωνιακών, Ραδιοτηλεοπτικών και Ηλεκτρονικών Υπηρεσιών προς άλλα κράτη - μέλη, στο κράτος - μέλος προορισμού. η) Η έναρξη ή η μεταβολή ή η διακοπή εγκατάστασης εσωτερικού. Άρθρο 3 Διακοπή εργασιών επιχείρησης Τα φυσικά πρόσωπα, τα νομικά πρόσωπα και οι νομικές οντότητες, εφόσον δεν έχουν στην κατοχή τους πάγια περιουσιακά στοιχεία ή εμπορεύσιμα, δύνανται να υποβάλλουν αίτηση - δήλωση διακοπής εργασιών. Ευθύς αμέσως μετά την υποβολή της αίτησης, αποστέλλουν συνημμένα, μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», τα δικαιολογητικά όπως αυτά ορίζονται σύμφωνα με τις διατάξεις της υπό στοιχεία ΠΟΛ. 1006/2013. Σε περίπτωση κατοχής επαγγελματικού αυτοκινήτου από φορολογούμενους φυσικά πρόσωπα συνυποβάλλεται και δήλωση ακινησίας και στοιχείο αυτοπαράδοσης. Άρθρο 4 Αποδοχή ή απόρριψη αίτησης - δήλωσης και ολοκλήρωση διαδικασίας 1. Με την επιτυχή ολοκλήρωση της διαδικασίας υποβολής της αίτησης - δήλωσης, η πληροφορία καθίσταται διαθέσιμη προς επεξεργασία στο Υποσύστημα Μητρώου TAXIS από την αρμόδια ΔΟΥ της έδρας της επιχείρησης. 2. Ο Υπάλληλος της ΔΟΥ δε δύναται να τροποποιήσει τα στοιχεία της αίτησης - δήλωσης παρά μόνον να προβεί στη διόρθωση ορθογραφικού λάθους στην οδό και την αρμόδια ΔΟΥ στη περίπτωση που έχει επιλεγεί λανθασμένη ΔΟΥ. 3. Στην περίπτωση που η μεταβολή στη διεύθυνση της έδρας συνιστά ταυτόχρονα και αλλαγή της αρμόδιας ΔΟΥ, η διαδικασία μετεγγραφής στη νέα ΔΟΥ συντελείται αυτόματα με την αποδοχή της αίτησης - δήλωσης σύμφωνα με τα οριζόμενα στην παρ. 5. 4. Η αίτηση του φορολογούμενου κατά τη διαδικασία επεξεργασίας απορρίπτεται στις παρακάτω περιπτώσεις: 4.1 Στην περίπτωση μη αποστολής του συνόλου των δικαιολογητικών, όπου απαιτούνται. 4.2 Στην περίπτωση συμπλήρωσης στην οδό μόνο Ταχυδρομικής Θυρίδας. 4.3 Στην περίπτωση που επιχείρηση μη υπαγόμενη σε ΦΠΑ, προσέθεσε νέα δραστηριότητα υπαγόμενη σε ΦΠΑ και δεν μετέβαλε τη σχετική ένδειξη περί υπαγωγής σε ΦΠΑ. 4.4 Στην περίπτωση που παρουσιάζεται σφάλμα στα δεδομένα του Μητρώου και πρέπει να διορθωθεί με αυτοπρόσωπη παρουσία στη ΔΟΥ. Ο λόγος απόρριψης αναγράφεται και εμφανίζεται στο TAXISnet, ώστε ο φορολογούμενος να επαναλάβει την αίτηση θεραπεύοντας το λόγο απόρριψης. 5. Μετά την επιτυχή ολοκλήρωση του ελέγχου της αίτησης-δήλωσης και των συνυποβαλλομένων δικαιολογητικών, ο υπάλληλος της ΔΟΥ αποδέχεται την αίτηση και η διαδικασία ολοκληρώνεται με την ενημέρωση του φορολογικού Μητρώου και τη δημιουργία της σχετικής βεβαίωσης. Η ως άνω βεβαίωση υπογράφεται ψηφιακά και αναρτάται, μέσω της εφαρμογής e-κοινοποιήσεις, στη ψηφιακή θυρίδα του λογαριασμού του φορολογούμενου. Άρθρο 5 Έναρξη ισχύος Η απόφαση αυτή ισχύει από τη δημοσίευσή της στην Εφημερίδα της Κυβερνήσεως με τις επιφύλαξεις του επόμενου εδαφίου. α) Ειδικά για τις περ. στ) και ζ) του άρθρου 2 και την περίπτωση διακοπής εργασιών της επιχείρησης του άρθρου 3, η δυνατότητα επιλογής της παρούσας διαδικασίας χρήσης ηλεκτρονικών υπηρεσιών παρέχεται από την 1.1.2022. β) Η αποστολή των απαιτούμενων δικαιολογητικών, μέχρι την πλήρη παραγωγική λειτουργία της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», μόνο για τις ΔΟΥ που δεν έχουν ενταχθεί σε αυτήν, θα πραγματοποιείται μέσω ηλεκτρονικού ταχυδρομείου View full είδηση

-

Δημοσιεύθηκε η με αριθμό Α.1213/2021 απόφαση του Διοικητή της ΑΑΔΕ σχετικά με τη μεταβολή στοιχείων και διακοπή εργασιών επιχείρησης φυσικών προσώπων, νομικών προσώπων και νομικών οντοτήτων με τη χρήση ηλεκτρονικών υπηρεσιών. Αναλυτικά σύμφωνα με την απόφαση: Άρθρο 1 Διαδικασία υποβολής αίτησης - δήλωσης μεταβολής στοιχείων επιχείρησης και διακοπής εργασιών με τη χρήση ηλεκτρονικών υπηρεσιών 1. Τα φυσικά και νομικά πρόσωπα, καθώς και οι νομικές οντότητες, που είναι πιστοποιημένοι χρήστες των ηλεκτρονικών υπηρεσιών TAXISnet της Ανεξάρτητης Αρχής Δημοσίων Εσόδων, δύνανται μέσω ψηφιακής υπηρεσίας της ΑΑΔΕ να προβούν: 1.1 στη μεταβολή των στοιχείων της επιχείρησης που αφορούν: στην ταχυδρομική διεύθυνση της έδρας της άσκησης της δραστηριότητας της επιχείρησης στις δραστηριότητες στο καθεστώς ΦΠΑ, στις ενδοκοινοτικές συναλλαγές και στον ειδικό φόρο κατανάλωσης στην κατηγορία των τηρουμένων βιβλίων σύμφωνα με τα ΕΛΠ στην εγγραφή στο Επιμελητήριο στις εγκαταστάσεις εσωτερικού και εξωτερικού στην επιλογή φορολόγησης των Ενδοκοινοτικών εξ αποστάσεως Πωλήσεων Αγαθών και Παροχών Τηλεπικοινωνιακών, Ραδιοτηλεοπτικών και Ηλεκτρονικών Υπηρεσιών προς άλλα κράτη - μέλη, στο κράτος - μέλος προορισμού. 1.2 στη διακοπή των εργασιών της επιχείρησης 2. Τα δικαιολογητικά που απαιτούνται σύμφωνα με την υπό στοιχεία ΠΟΛ. 1006/2013 απόφαση του Γενικού Γραμματέα της Γενικής Γραμματείας Δημοσίων Εσόδων «Διαδικασία και δικαιολογητικά Απόδοσης Αριθμού Φορολογικού Μητρώου (ΑΦΜ) / Μεταβολής Στοιχείων και Έναρξης / Μεταβολής και Διακοπής Επιχειρηματικής Δραστηριότητας», αποστέλλονται με την υποβολή της αίτησης - δήλωσης, μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», στην αρμόδια ΔΟΥ της έδρας της επιχείρησης. Η μη αποστολή του συνόλου των απαιτούμενων δικαιολογητικών συνιστά λόγο απόρριψης της αίτησης. 3. Η παρούσα διαδικασία αφορά σε υποβολή εμπροθέσμων αιτήσεων - δηλώσεων μεταβολών ή διακοπής εργασιών, ήτοι εντός της προθεσμίας των τριάντα (30) ημερών από τη μεταβολή ή τη διακοπή των εργασιών, σύμφωνα με την υπό στοιχεία ΠΟΛ. 1006/2013 απόφαση του Γενικού Γραμματέα της Γενικής Γραμματείας Δημοσίων Εσόδων. 4. Η προβλεπόμενη στην παρούσα απόφαση διαδικασία, παρέχεται εναλλακτικά της συναλλαγής με φυσική παρουσία στη ΔΟΥ. Στην περίπτωση που ο φορολογούμενος επιλέξει τη διαδικασία της παρούσας απόφασης (χρήσης των ηλεκτρονικών υπηρεσιών και όχι τη συναλλαγή με φυσική παρουσία στη ΔΟΥ), τότε αποστέλλει και τα δικαιολογητικά μόνο μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», και δεν απαιτείται σε κανένα στάδιο της διαδικασίας η φυσική του παρουσία στη ΔΟΥ, με εξαίρεση την παρ. 4.4 του άρθρου 4. Άρθρο 2 Μεταβολές στοιχείων επιχείρησης Οι φορολογούμενοι έχουν τη δυνατότητα με την ίδια αίτηση - δήλωση να μεταβάλλουν ένα ή περισσότερα στοιχεία της επιχείρησης, εφόσον οι μεταβολές συντρέχουν την ίδια ημερομηνία. Αν η ημερομηνία μεταβολής για κάθε στοιχείο διαφέρει, υποβάλλεται χωριστή δήλωση για κάθε μία μεταβολή. Μεταβολή στα στοιχεία επιχείρησης συνιστά: α) Η αλλαγή της έδρας της άσκησης της δραστηριότητας, για την οποία συμπληρώνονται τα στοιχεία της μίσθωσης ή της δωρεάν παραχώρησης ή τα στοιχεία του ακινήτου από το Ε9. Τα στοιχεία του μισθωτηρίου και του Ε9 ελέγχονται από τη ΔΟΥ και δεν υποβάλλονται ως δικαιολογητικά, ενώ στην περίπτωση υπεύθυνης δήλωσης λόγω δωρεάν παραχώρησης, αυτή αποστέλλεται μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», στην αρμόδια ΔΟΥ. β) Η αλλαγή κατηγορίας βιβλίων σύμφωνα με τα ΕΛΠ. γ) Η υπαγωγή στο Φόρο Προστιθέμενης Αξίας ή η μετάταξη σε καθεστώς ΦΠΑ (ενδεικτικά καθεστώς απαλλασσομένων μικρών επιχειρήσεων κ.λπ.), η άσκηση ενδοκοινοτικών συναλλαγών και η ένταξη στον ειδικό φόρο κατανάλωσης. δ) Η δήλωση ή η μεταβολή εμπορικού τίτλου της επιχείρησης και των στοιχείων του επιμελητηρίου. ε) Η έναρξη ή η μεταβολή ή η διακοπή δραστηριότητας. Στην περίπτωση προσθήκης νέας δραστηριότητας υποβάλλεται, εφόσον απαιτείται σύμφωνα με τις διατάξεις, βεβαίωση εγγραφής ή απαλλαγής από τον ΕΦΚΑ καθώς και προέγκριση ίδρυσης ή αντίγραφο βεβαίωσης κατάθεσης υποβολής αιτήματος και υπεύθυνη δήλωση για τις δραστηριότητες που εμπίπτουν στους ΚΑΔ που αναφέρονται στις διατάξεις της υπό στοιχεία ΠΟΛ. 1104/12.7.2017 και της υπό στοιχεία Ε.2133/8.7.2019. στ) Η έναρξη ή η μεταβολή ή η διακοπή εγκατάστασης εξωτερικού. ζ) Η έναρξη ή η διακοπή επιλογής φορολόγησης των Ενδοκοινοτικών εξ αποστάσεως Πωλήσεων Αγαθών και Παροχών Τηλεπικοινωνιακών, Ραδιοτηλεοπτικών και Ηλεκτρονικών Υπηρεσιών προς άλλα κράτη - μέλη, στο κράτος - μέλος προορισμού. η) Η έναρξη ή η μεταβολή ή η διακοπή εγκατάστασης εσωτερικού. Άρθρο 3 Διακοπή εργασιών επιχείρησης Τα φυσικά πρόσωπα, τα νομικά πρόσωπα και οι νομικές οντότητες, εφόσον δεν έχουν στην κατοχή τους πάγια περιουσιακά στοιχεία ή εμπορεύσιμα, δύνανται να υποβάλλουν αίτηση - δήλωση διακοπής εργασιών. Ευθύς αμέσως μετά την υποβολή της αίτησης, αποστέλλουν συνημμένα, μέσω της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», τα δικαιολογητικά όπως αυτά ορίζονται σύμφωνα με τις διατάξεις της υπό στοιχεία ΠΟΛ. 1006/2013. Σε περίπτωση κατοχής επαγγελματικού αυτοκινήτου από φορολογούμενους φυσικά πρόσωπα συνυποβάλλεται και δήλωση ακινησίας και στοιχείο αυτοπαράδοσης. Άρθρο 4 Αποδοχή ή απόρριψη αίτησης - δήλωσης και ολοκλήρωση διαδικασίας 1. Με την επιτυχή ολοκλήρωση της διαδικασίας υποβολής της αίτησης - δήλωσης, η πληροφορία καθίσταται διαθέσιμη προς επεξεργασία στο Υποσύστημα Μητρώου TAXIS από την αρμόδια ΔΟΥ της έδρας της επιχείρησης. 2. Ο Υπάλληλος της ΔΟΥ δε δύναται να τροποποιήσει τα στοιχεία της αίτησης - δήλωσης παρά μόνον να προβεί στη διόρθωση ορθογραφικού λάθους στην οδό και την αρμόδια ΔΟΥ στη περίπτωση που έχει επιλεγεί λανθασμένη ΔΟΥ. 3. Στην περίπτωση που η μεταβολή στη διεύθυνση της έδρας συνιστά ταυτόχρονα και αλλαγή της αρμόδιας ΔΟΥ, η διαδικασία μετεγγραφής στη νέα ΔΟΥ συντελείται αυτόματα με την αποδοχή της αίτησης - δήλωσης σύμφωνα με τα οριζόμενα στην παρ. 5. 4. Η αίτηση του φορολογούμενου κατά τη διαδικασία επεξεργασίας απορρίπτεται στις παρακάτω περιπτώσεις: 4.1 Στην περίπτωση μη αποστολής του συνόλου των δικαιολογητικών, όπου απαιτούνται. 4.2 Στην περίπτωση συμπλήρωσης στην οδό μόνο Ταχυδρομικής Θυρίδας. 4.3 Στην περίπτωση που επιχείρηση μη υπαγόμενη σε ΦΠΑ, προσέθεσε νέα δραστηριότητα υπαγόμενη σε ΦΠΑ και δεν μετέβαλε τη σχετική ένδειξη περί υπαγωγής σε ΦΠΑ. 4.4 Στην περίπτωση που παρουσιάζεται σφάλμα στα δεδομένα του Μητρώου και πρέπει να διορθωθεί με αυτοπρόσωπη παρουσία στη ΔΟΥ. Ο λόγος απόρριψης αναγράφεται και εμφανίζεται στο TAXISnet, ώστε ο φορολογούμενος να επαναλάβει την αίτηση θεραπεύοντας το λόγο απόρριψης. 5. Μετά την επιτυχή ολοκλήρωση του ελέγχου της αίτησης-δήλωσης και των συνυποβαλλομένων δικαιολογητικών, ο υπάλληλος της ΔΟΥ αποδέχεται την αίτηση και η διαδικασία ολοκληρώνεται με την ενημέρωση του φορολογικού Μητρώου και τη δημιουργία της σχετικής βεβαίωσης. Η ως άνω βεβαίωση υπογράφεται ψηφιακά και αναρτάται, μέσω της εφαρμογής e-κοινοποιήσεις, στη ψηφιακή θυρίδα του λογαριασμού του φορολογούμενου. Άρθρο 5 Έναρξη ισχύος Η απόφαση αυτή ισχύει από τη δημοσίευσή της στην Εφημερίδα της Κυβερνήσεως με τις επιφύλαξεις του επόμενου εδαφίου. α) Ειδικά για τις περ. στ) και ζ) του άρθρου 2 και την περίπτωση διακοπής εργασιών της επιχείρησης του άρθρου 3, η δυνατότητα επιλογής της παρούσας διαδικασίας χρήσης ηλεκτρονικών υπηρεσιών παρέχεται από την 1.1.2022. β) Η αποστολή των απαιτούμενων δικαιολογητικών, μέχρι την πλήρη παραγωγική λειτουργία της Εφαρμογής Ψηφιακής Υποδοχής και Διαχείρισης Αιτημάτων, «Τα Αιτήματά μου», μόνο για τις ΔΟΥ που δεν έχουν ενταχθεί σε αυτήν, θα πραγματοποιείται μέσω ηλεκτρονικού ταχυδρομείου

-

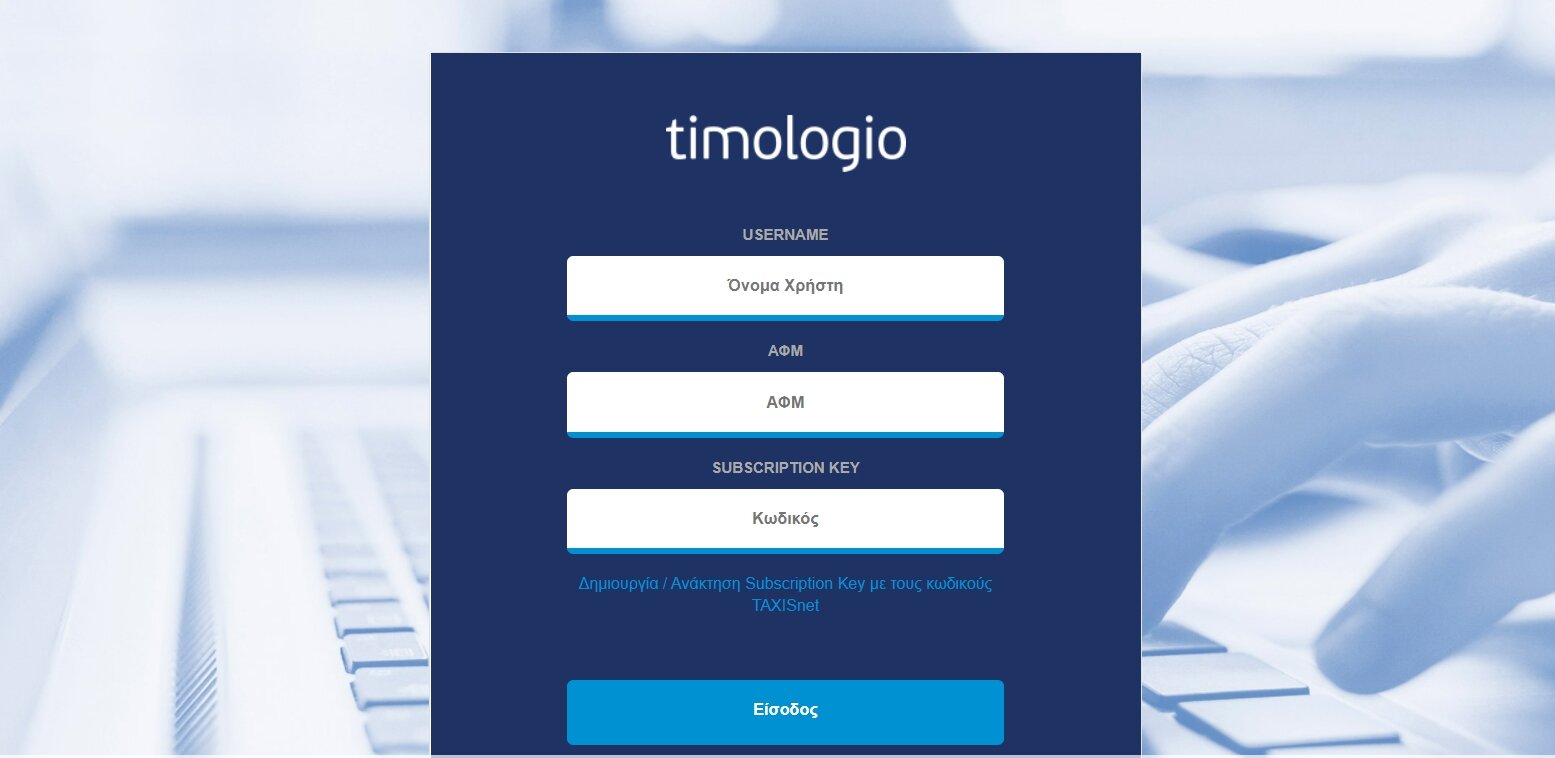

Νέα εφαρμογή, για τους ελεύθερους επαγγελματίες και τις μικρές επιχειρήσεις, που δεν διαθέτουν μηχανογραφικό σύστημα έκδοσης και διαβίβασης παραστατικών στο myDATA ή το σύστημά τους δεν καλύπτει τις καθημερινές τους ανάγκες, δημιούργησε και εγκαινιάζει σήμερα η Ανεξάρτητη Αρχή Δημοσίων Εσόδων. Είναι το timologio (timologio.aade.gov.gr), παρέχεται δωρεάν από την ΑΑΔΕ και μέσω αυτής, δίνεται η δυνατότητα να εκδίδονται ψηφιακά τα παραστατικά των επιχειρήσεων και να διαβιβάζονται ταυτόχρoνα στο myDATA. Πώς λειτουργεί το timologio Μέσω της εφαρμογής αυτής, μια επιχείρηση μπορεί να: -Διαμορφώσει το προφίλ της -Συνθέσει το πελατολόγιο της, -Οργανώσει τα προϊόντα και τις υπηρεσίες της και -Εκδώσει και αποθηκεύσει σε μορφή pdf τα κάθε είδους παραστατικά της (τιμολόγια, αποδείξεις κλπ) Με την έκδοση των παραστατικών μέσα από το timologio, η εφαρμογή αποστέλλει ταυτόχρονα και αυτόματα τη σύνοψη της συναλλαγής στο myDATA του εκδότη (έσοδα) και του λήπτη (έξοδα). Όροι χρήσης εφαρμογής Λήψη αρχείου Οδηγοί χρήσης Οδηγίες για τη χρήση της εφαρμογής Έκδοσης και Διαβίβασης Παραστατικών Γρήγορος οδηγός εφαρμογής Έκδοσης και Διαβίβασης Παραστατικών Οδηγός εφαρμογής Έκδοσης και Διαβίβασης Παραστατικών για Δικηγόρους Βίντεο ΑΑΔΕ - timologio - Γενικά στοιχεία της επιχείρησης ΑΑΔΕ - timologio - Κατηγορίες παραστατικών ΑΑΔΕ - timologio - Δημιουργία αγαθών / υπηρεσίων ΑΑΔΕ - timologio - Εισαγωγή πελατών ΑΑΔΕ - timologio - Εκδοση παραστατικών

-