Αναζήτηση στην κοινότητα

Εμφάνιση αποτελεσμάτων για τις ετικέτες 'ααδε'.

Found 304 results

-

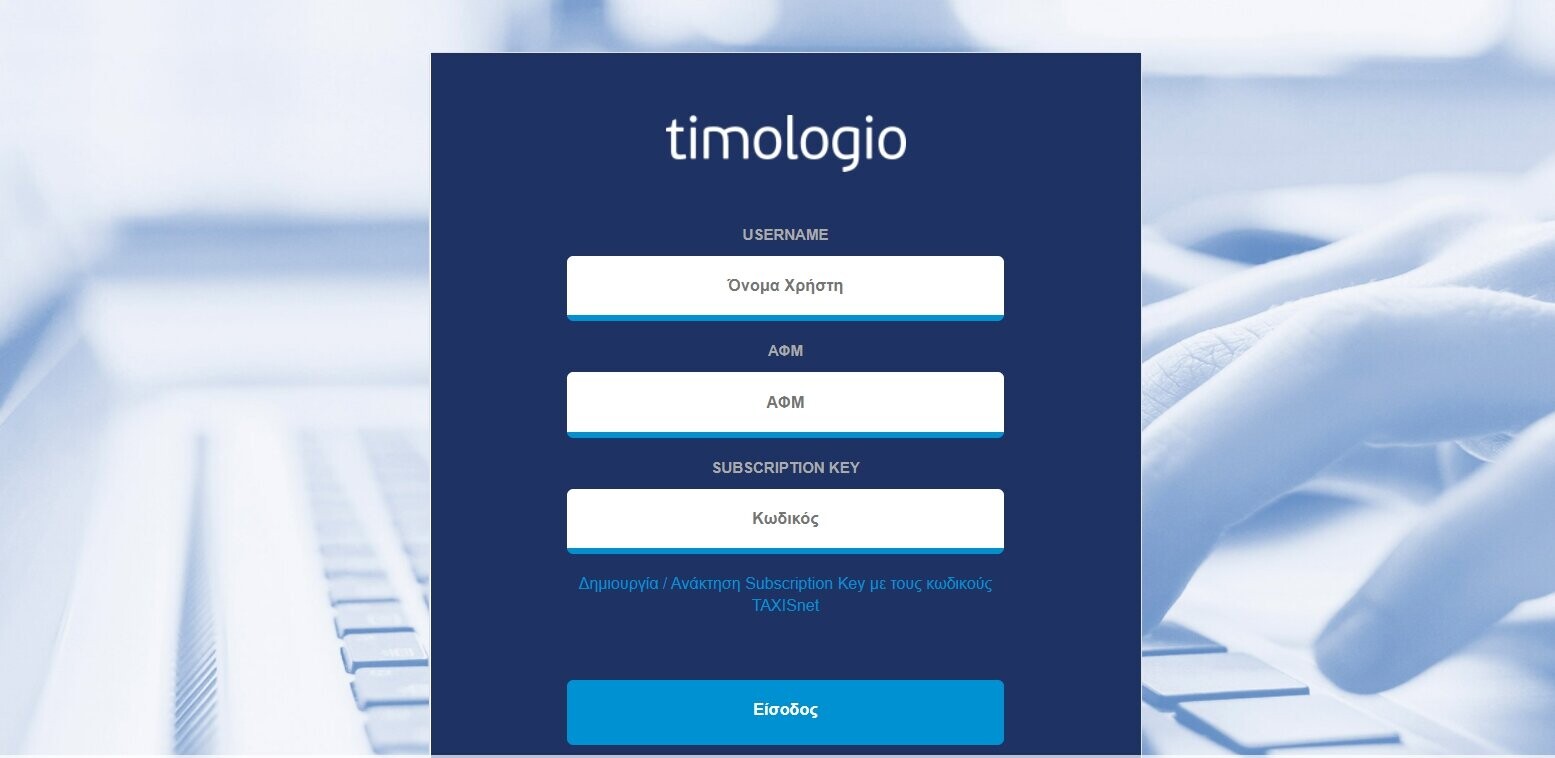

Δύο εβδομάδες απέμειναν μέχρι τη λήξη της προθεσμίας (12/02), που έχουν οι επιχειρήσεις, με τζίρο πάνω από 1 εκατομμύριο ευρώ, προκειμένου να δηλώσουν στην Ανεξάρτητη Αρχή Δημοσίων Εσόδων είτε τον πάροχο ηλεκτρονικής τιμολόγησης, με τον οποίο έχουν συμβληθεί, είτε ότι θα χρησιμοποιούν το timologio της ΑΑΔΕ. Και, στη συνέχεια, έχουν μέχρι τις 31 Μαρτίου περιθώριο για να προσαρμόσουν τα συστήματά τους. Πόσες εξ αυτών το έχουν κάνει μέχρι σήμερα; Μόλις από τις συνολικά 38.000, μόλις οι 19.961, δηλαδή το 53% του συνόλου, σύμφωνα με ενημέρωση από την Ανεξάρτητη Αρχή Δημοσίων Εσόδων. Μεταξύ των υπολοίπων 18.000, που δεν έχουν κάνει ακόμα τη σχετική δήλωση, υπάρχουν και 3.300 επιχειρήσεις, που χρησιμοποιούν είτε πάροχο είτε το timologio ή το myDATAapp, αλλά δεν το έχουν δηλώσει. Τι σημαίνει για όσους δεν το πράξουν έως τις 12 Φεβρουαρίου; Ότι τα τιμολόγιά τους, που θα εκδοθούν χωρίς πάροχο ή εκτός των δωρεάν εφαρμογών timologio και myDATAapp, δεν θα είναι νόμιμα από 13 Φεβρουαρίου και μετά, αφού η μη έκδοση με έναν από τους παραπάνω δύο νομίμους τρόπους ισοδυναμεί, βάσει νόμου, με μη έκδοση. Αυτό σημαίνει πρόστιμο ίσο με 50% του ΦΠΑ για κάθε παραστατικό, που θα βρεθεί από τον έλεγχο ότι δεν εκδόθηκε νόμιμα. Για τον σκοπό αυτό, η Ανεξάρτητη Αρχή Δημοσίων Εσόδων αποστέλλει σήμερα e-mail υπενθύμισης, με το οποίο καλεί όσους έχουν καθυστερήσει, να σπεύσουν να δηλώσουν τον πάροχο ή τη χρήση των δωρεάν εφαρμογών της ΑΑΔΕ. View full είδηση

-

- ηλεκτρονική τιμολόγηση

- ααδε

-

(and 2 more)

Με ετικέτα:

-

Δύο εβδομάδες απέμειναν μέχρι τη λήξη της προθεσμίας (12/02), που έχουν οι επιχειρήσεις, με τζίρο πάνω από 1 εκατομμύριο ευρώ, προκειμένου να δηλώσουν στην Ανεξάρτητη Αρχή Δημοσίων Εσόδων είτε τον πάροχο ηλεκτρονικής τιμολόγησης, με τον οποίο έχουν συμβληθεί, είτε ότι θα χρησιμοποιούν το timologio της ΑΑΔΕ. Και, στη συνέχεια, έχουν μέχρι τις 31 Μαρτίου περιθώριο για να προσαρμόσουν τα συστήματά τους. Πόσες εξ αυτών το έχουν κάνει μέχρι σήμερα; Μόλις από τις συνολικά 38.000, μόλις οι 19.961, δηλαδή το 53% του συνόλου, σύμφωνα με ενημέρωση από την Ανεξάρτητη Αρχή Δημοσίων Εσόδων. Μεταξύ των υπολοίπων 18.000, που δεν έχουν κάνει ακόμα τη σχετική δήλωση, υπάρχουν και 3.300 επιχειρήσεις, που χρησιμοποιούν είτε πάροχο είτε το timologio ή το myDATAapp, αλλά δεν το έχουν δηλώσει. Τι σημαίνει για όσους δεν το πράξουν έως τις 12 Φεβρουαρίου; Ότι τα τιμολόγιά τους, που θα εκδοθούν χωρίς πάροχο ή εκτός των δωρεάν εφαρμογών timologio και myDATAapp, δεν θα είναι νόμιμα από 13 Φεβρουαρίου και μετά, αφού η μη έκδοση με έναν από τους παραπάνω δύο νομίμους τρόπους ισοδυναμεί, βάσει νόμου, με μη έκδοση. Αυτό σημαίνει πρόστιμο ίσο με 50% του ΦΠΑ για κάθε παραστατικό, που θα βρεθεί από τον έλεγχο ότι δεν εκδόθηκε νόμιμα. Για τον σκοπό αυτό, η Ανεξάρτητη Αρχή Δημοσίων Εσόδων αποστέλλει σήμερα e-mail υπενθύμισης, με το οποίο καλεί όσους έχουν καθυστερήσει, να σπεύσουν να δηλώσουν τον πάροχο ή τη χρήση των δωρεάν εφαρμογών της ΑΑΔΕ.

-

- ηλεκτρονική τιμολόγηση

- ααδε

-

(and 2 more)

Με ετικέτα:

-

Ξεκίνησε η υποβολή των αιτήσεων μείωσης ΕΝΦΙΑ ασφαλισμένων κατοικιών, για το 2026. Ειδικότερα με την (Α. 1005/2026) Απόφαση του Υφυπουργού Εθνικής Οικονομίας και Οικονομικών, ορίζονται οι νέες προϋποθέσεις και διαδικασίες μείωσης ΕΝΦΙΑ κατοικιών φυσικών προσώπων, που είναι ασφαλισμένες έναντι φυσικών καταστροφών. Ειδικότερα, για το 2026 η αξία ανακατασκευής ορίζεται στα 900 € ανά τετραγωνικό μέτρο, ενώ για τα ομαδικά ασφαλιστήρια, είναι πλέον δυνατή η προσκόμιση βεβαίωσης ασφάλισης στην αρμόδια υπηρεσία της ΑΑΔΕ (ΔΟΥ/ΚΕΦΟΚ). Συγκεκριμένα εφαρμόζεται: - Μείωση ΕΝΦΙΑ 20% σε κατοικίες με φορολογητέα αξία έως 500.000 ευρώ, εφόσον είναι ασφαλισμένες για ένα (1) έτος έναντι σεισμού, πυρκαγιάς και πλημμύρας. - Μείωση ΕΝΦΙΑ 10% σε κατοικίες με φορολογητέα αξία άνω των 500.000 ευρώ, υπό τις ίδιες ασφαλιστικές προϋποθέσεις. - Αναλογική μείωση ΕΝΦΙΑ, σε περιπτώσεις ασφάλισης μικρότερης διάρκειας του ενός (1) έτους και ελάχιστη διάρκεια ασφάλισης τους τρείς μήνες. Η διαδικασία χορήγησης της μείωσης ΕΝΦΙΑ καθορίζεται ως εξής: 1. Οι ασφαλιστικές εταιρείες απέστειλαν στην ΑΑΔΕ, έως τις 10/1, τα στοιχεία των ασφαλιστηρίων συμβολαίων κατοικιών που καλύπτουν τους κινδύνους σεισμού, πυρκαγιάς και πλημμύρας και ήταν σε ισχύ εντός του 2025. 2. Οι φορολογούμενοι υποβάλλουν αιτήσεις για τη μείωση του ΕΝΦΙΑ, καθώς και τυχόν τροποποιήσεις ή διορθώσεις, έως τις 16/2 στην ψηφιακή πύλη myAADE (myaade.gov.gr), ακολουθώντας τη διαδρομή: Εφαρμογές > Δημοφιλείς Εφαρμογές > myPROPERTY > Μείωση ΕΝΦΙΑ ασφαλισμένων κατοικιών. 3. Οι ασφαλιστικές εταιρείες επιβεβαιώνουν τα στοιχεία έως τις 28/2. 4. Η ΑΑΔΕ επαληθεύει ότι πληρούνται οι προϋποθέσεις για τη χορήγηση της μείωσης του ΕΝΦΙΑ, η οποία και χορηγείται στους δικαιούχους με την πρώτη κεντρική εκκαθάριση του. Για οποιαδήποτε πληροφορία ή διευκρίνιση, οι ενδιαφερόμενοι μπορούν να απευθύνονται στην Εξυπηρέτηση Φορολογουμένων της ΑΑΔΕ, my1521: • Τηλεφωνικά: Στο 1521 (χωρίς χρέωση), εργάσιμες ημέρες από 7:00 έως 20:00. • Ψηφιακά: Στο my1521 (24/7), επιλέγοντας: Θέματα Φορολογίας Κεφαλαίου > Μεταβιβάσεις, Κληρονομιές, Γονικές Παροχές, Δωρεές μέσω myPROPERTY > Αιτήσεις μέσω myPROPERTY > Αίτηση Χορήγησης Μείωσης ΕΝΦΙΑ Ασφαλισμένων Κατοικιών View full είδηση

-

Ξεκίνησε η υποβολή των αιτήσεων μείωσης ΕΝΦΙΑ ασφαλισμένων κατοικιών, για το 2026. Ειδικότερα με την (Α. 1005/2026) Απόφαση του Υφυπουργού Εθνικής Οικονομίας και Οικονομικών, ορίζονται οι νέες προϋποθέσεις και διαδικασίες μείωσης ΕΝΦΙΑ κατοικιών φυσικών προσώπων, που είναι ασφαλισμένες έναντι φυσικών καταστροφών. Ειδικότερα, για το 2026 η αξία ανακατασκευής ορίζεται στα 900 € ανά τετραγωνικό μέτρο, ενώ για τα ομαδικά ασφαλιστήρια, είναι πλέον δυνατή η προσκόμιση βεβαίωσης ασφάλισης στην αρμόδια υπηρεσία της ΑΑΔΕ (ΔΟΥ/ΚΕΦΟΚ). Συγκεκριμένα εφαρμόζεται: - Μείωση ΕΝΦΙΑ 20% σε κατοικίες με φορολογητέα αξία έως 500.000 ευρώ, εφόσον είναι ασφαλισμένες για ένα (1) έτος έναντι σεισμού, πυρκαγιάς και πλημμύρας. - Μείωση ΕΝΦΙΑ 10% σε κατοικίες με φορολογητέα αξία άνω των 500.000 ευρώ, υπό τις ίδιες ασφαλιστικές προϋποθέσεις. - Αναλογική μείωση ΕΝΦΙΑ, σε περιπτώσεις ασφάλισης μικρότερης διάρκειας του ενός (1) έτους και ελάχιστη διάρκεια ασφάλισης τους τρείς μήνες. Η διαδικασία χορήγησης της μείωσης ΕΝΦΙΑ καθορίζεται ως εξής: 1. Οι ασφαλιστικές εταιρείες απέστειλαν στην ΑΑΔΕ, έως τις 10/1, τα στοιχεία των ασφαλιστηρίων συμβολαίων κατοικιών που καλύπτουν τους κινδύνους σεισμού, πυρκαγιάς και πλημμύρας και ήταν σε ισχύ εντός του 2025. 2. Οι φορολογούμενοι υποβάλλουν αιτήσεις για τη μείωση του ΕΝΦΙΑ, καθώς και τυχόν τροποποιήσεις ή διορθώσεις, έως τις 16/2 στην ψηφιακή πύλη myAADE (myaade.gov.gr), ακολουθώντας τη διαδρομή: Εφαρμογές > Δημοφιλείς Εφαρμογές > myPROPERTY > Μείωση ΕΝΦΙΑ ασφαλισμένων κατοικιών. 3. Οι ασφαλιστικές εταιρείες επιβεβαιώνουν τα στοιχεία έως τις 28/2. 4. Η ΑΑΔΕ επαληθεύει ότι πληρούνται οι προϋποθέσεις για τη χορήγηση της μείωσης του ΕΝΦΙΑ, η οποία και χορηγείται στους δικαιούχους με την πρώτη κεντρική εκκαθάριση του. Για οποιαδήποτε πληροφορία ή διευκρίνιση, οι ενδιαφερόμενοι μπορούν να απευθύνονται στην Εξυπηρέτηση Φορολογουμένων της ΑΑΔΕ, my1521: • Τηλεφωνικά: Στο 1521 (χωρίς χρέωση), εργάσιμες ημέρες από 7:00 έως 20:00. • Ψηφιακά: Στο my1521 (24/7), επιλέγοντας: Θέματα Φορολογίας Κεφαλαίου > Μεταβιβάσεις, Κληρονομιές, Γονικές Παροχές, Δωρεές μέσω myPROPERTY > Αιτήσεις μέσω myPROPERTY > Αίτηση Χορήγησης Μείωσης ΕΝΦΙΑ Ασφαλισμένων Κατοικιών

-

Ψηφιακά, μέσω του myPROPERTY, υποβάλλονται, από 5 Ιανουαρίου 2026 οι τροποποιητικές εμπρόθεσμες δηλώσεις Φόρου Μεταβίβασης Ακινήτων (ΦΜΑ) που αφορούν τη σύνταξη συμβολαιογραφικών πράξεων για τη σύσταση, τροποποίηση σύστασης και κατάργηση οριζόντιων και κάθετων ιδιοκτησιών. Ειδικότερα, με αποφάσεις του Διοικητή της ΑΑΔΕ, Γιώργου Πιτσιλή (Α. 1191/2025 και Α. 1192/2025), η διαδικασία απλοποιείται περαιτέρω, εντάσσοντας νέες κατηγορίες δηλώσεων στην πλατφόρμα myPROPERTY, με στόχο την ταχύτερη εξυπηρέτηση των φορολογουμένων και την αποτελεσματικότερη κατανομή των εργασιών στις υπηρεσίες. Συγκεκριμένα, η νέα ψηφιακή διαδικασία αφορά τροποποιητικές δηλώσεις για: Σύσταση οριζοντίων ή καθέτων ιδιοκτησιών, Τροποποίηση σύστασης ή κατάργηση σύστασης οριζοντίων ή καθέτων ιδιοκτησιών. Η υποβολή των δηλώσεων αυτών πραγματοποιείται μέσω της πλατφόρμας myPROPERTY, στην ψηφιακή πύλη myAADE (myaade.gov.gr), στη διαδρομή Εφαρμογές > Δημοφιλείς Εφαρμογές > myPROPERTY (συμπεριλαμβανομένων των δηλώσεων myPROPERTY μέσω ΔΟΥ/ΚΕΦΟΚ), ενισχύοντας τη διαφάνεια και μειώνοντας τη γραφειοκρατία στις μεταβιβάσεις ακινήτων. Για την επιτυχή ολοκλήρωση της διαδικασίας, πρέπει να πληρούνται σωρευτικά οι εξής προϋποθέσεις: Αρχική Δήλωση: Η αρχική δήλωση ΦΜΑ πρέπει να έχει υποβληθεί ψηφιακά μέσω της εφαρμογής myPROPERTY ή myPROPERTY μέσω ΔΟΥ/ ΚΕΦΟΚ. Μη Υπογραφή Συμβολαίου: Δεν πρέπει να έχει συνταχθεί ακόμα το σχετικό συμβολαιογραφικό έγγραφο της σύστασης, τροποποίησης σύστασης ή κατάργησης των ιδιοκτησιών. Για οποιαδήποτε πληροφορία ή διευκρίνιση, οι ενδιαφερόμενοι μπορούν να απευθύνονται στην Εξυπηρέτηση Φορολογουμένων της ΑΑΔΕ, my1521: Τηλεφωνικά: Στο 1521 (χωρίς χρέωση), εργάσιμες ημέρες από 7:00 έως 20:00. Ψηφιακά: Στο my1521 (24/7), επιλέγοντας: Θέματα Φορολογίας Κεφαλαίου > Μεταβιβάσεις, Κληρονομιές, Γονικές παροχές, Δωρεές μέσω myPROPERTY > Δηλώσεις μέσω myPROPERTY > Δήλωση Φόρου Μεταβίβασης Ακίνητου. View full είδηση

-

- ααδε

- myproperty

-

(and 1 more)

Με ετικέτα:

-

Ψηφιακά, μέσω του myPROPERTY, υποβάλλονται, από 5 Ιανουαρίου 2026 οι τροποποιητικές εμπρόθεσμες δηλώσεις Φόρου Μεταβίβασης Ακινήτων (ΦΜΑ) που αφορούν τη σύνταξη συμβολαιογραφικών πράξεων για τη σύσταση, τροποποίηση σύστασης και κατάργηση οριζόντιων και κάθετων ιδιοκτησιών. Ειδικότερα, με αποφάσεις του Διοικητή της ΑΑΔΕ, Γιώργου Πιτσιλή (Α. 1191/2025 και Α. 1192/2025), η διαδικασία απλοποιείται περαιτέρω, εντάσσοντας νέες κατηγορίες δηλώσεων στην πλατφόρμα myPROPERTY, με στόχο την ταχύτερη εξυπηρέτηση των φορολογουμένων και την αποτελεσματικότερη κατανομή των εργασιών στις υπηρεσίες. Συγκεκριμένα, η νέα ψηφιακή διαδικασία αφορά τροποποιητικές δηλώσεις για: Σύσταση οριζοντίων ή καθέτων ιδιοκτησιών, Τροποποίηση σύστασης ή κατάργηση σύστασης οριζοντίων ή καθέτων ιδιοκτησιών. Η υποβολή των δηλώσεων αυτών πραγματοποιείται μέσω της πλατφόρμας myPROPERTY, στην ψηφιακή πύλη myAADE (myaade.gov.gr), στη διαδρομή Εφαρμογές > Δημοφιλείς Εφαρμογές > myPROPERTY (συμπεριλαμβανομένων των δηλώσεων myPROPERTY μέσω ΔΟΥ/ΚΕΦΟΚ), ενισχύοντας τη διαφάνεια και μειώνοντας τη γραφειοκρατία στις μεταβιβάσεις ακινήτων. Για την επιτυχή ολοκλήρωση της διαδικασίας, πρέπει να πληρούνται σωρευτικά οι εξής προϋποθέσεις: Αρχική Δήλωση: Η αρχική δήλωση ΦΜΑ πρέπει να έχει υποβληθεί ψηφιακά μέσω της εφαρμογής myPROPERTY ή myPROPERTY μέσω ΔΟΥ/ ΚΕΦΟΚ. Μη Υπογραφή Συμβολαίου: Δεν πρέπει να έχει συνταχθεί ακόμα το σχετικό συμβολαιογραφικό έγγραφο της σύστασης, τροποποίησης σύστασης ή κατάργησης των ιδιοκτησιών. Για οποιαδήποτε πληροφορία ή διευκρίνιση, οι ενδιαφερόμενοι μπορούν να απευθύνονται στην Εξυπηρέτηση Φορολογουμένων της ΑΑΔΕ, my1521: Τηλεφωνικά: Στο 1521 (χωρίς χρέωση), εργάσιμες ημέρες από 7:00 έως 20:00. Ψηφιακά: Στο my1521 (24/7), επιλέγοντας: Θέματα Φορολογίας Κεφαλαίου > Μεταβιβάσεις, Κληρονομιές, Γονικές παροχές, Δωρεές μέσω myPROPERTY > Δηλώσεις μέσω myPROPERTY > Δήλωση Φόρου Μεταβίβασης Ακίνητου.

-

- ααδε

- myproperty

-

(and 1 more)

Με ετικέτα:

-

Συνεργασία ΔΕΔΔΗΕ - ΑΑΔΕ για την καταπολέμηση της ρευματοκλοπής

Engineer posted μια είδηση in Επικαιρότητα

Στην επιχείρηση καταπολέμησης φαινομένων ρευματοκλοπής μπαίνει και η Ανεξάρτητη Αρχή Δημοσίων Εσόδων η οποία δίνει τη δυνατότητα στον ΔΕΔΔΗΕ να αντλεί φορολογικά στοιχεία των καταναλωτών για τη διενέργεια εξονυχιστικών διασταυρώσεων, ώστε να εντοπιστούν όσοι κλέβουν ρεύμα. Mε το κόστος των ρευματοκλοπών να αγγίζει τα 400 εκατομμύρια ευρώ ετησίως, ποσό που επιβαρύνει τους συνεπείς καταναλωτές, εντείνονται οι προσπάθειες ώστε να περιοριστούν οι παραβάτες. Σύμφωνα με υπουργική απόφαση η ΑΑΔΕ θα δώσει τη δυνατότητα μέσω διαδικτυακών υπηρεσιών, στον Διαχειριστή να αποκτήσει πρόσβαση σε δεδομένα δηλώσεων Ε1, Ε2 και Ε3, καθώς και σε πληροφορίες φορολογικού μητρώου με βάση τον ΑΦΜ, το ονοματεπώνυμο ή τα στοιχεία ταυτότητας τόσο φυσικών προσώπων όσο και επιχειρήσεων. Με βάση όλα τα φορολογικά στοιχεία θα επικαιροποιηθεί ο ειδικός πίνακας αντιστοίχισης μετρητών φορτίου και εκπροσώπων μετρητών φορτίου. Ο πίνακας αυτός, που προβλέπεται από το εγχειρίδιο μετρητών της ΡΑΕ, αποτελεί ένα από τα βασικότερα εργαλεία για τον ακριβή εντοπισμό αποκλίσεων και παρατυπιών στην κατανάλωση ηλεκτρικής ενέργειας. Πώς θα εντοπιστούν όσοι κλέβουν ρεύμα Όταν ένα ακίνητο εμφανίζει κατανάλωση που δεν συμβαδίζει με τα δηλωμένα στοιχεία του, όταν υπάρχει αδυναμία ταυτοποίησης του νόμιμου εκπροσώπου ή όταν καταγράφονται ύποπτες μεταβολές στη χρήση ηλεκτρικού ρεύματος, το σύστημα ειδοποιεί τις αρμόδιες υπηρεσίες. Έτσι, ο ΔΕΔΔΗΕ μπορεί πλέον να ελέγχει πιο αποτελεσματικά αν ο καταναλωτής που εμφανίζεται στα στοιχεία αντιστοιχεί όντως στο πρόσωπο που χρησιμοποιεί την παροχή. Με δεδομένο ότι η φορολογική διοίκηση διαθέτει πλέον ένα από τα πιο εκτεταμένα και ενημερωμένα μητρώα πολιτών και επιχειρήσεων, επιτρέποντας τη διενέργεια εκτεταμένων διασταυρώσεων θα συμβάλλει στον εντοπισμό περιπτώσεων όπου η παροχή ηλεκτρισμού χρησιμοποιείται από διαφορετικό πρόσωπο από αυτό που δηλώνεται, σε ακίνητα που εμφανίζονται ως κενά αλλά καταγράφουν ενεργό κατανάλωση, ή σε επιχειρήσεις που δεν παρουσιάζουν αντίστοιχη δραστηριότητα στις φορολογικές τους δηλώσεις. Οι παράνομες συνδέσεις, που συχνά αποφεύγουν την καταμέτρηση ή αλλοιώνουν τον μετρητή, αποτελούν σοβαρή απειλή για την σταθερότητα και την οικονομική βιωσιμότητα του συστήματος. Σύμφωνα με τα επίσημα στοιχεία,από τις αρχές του έτους έχουν εντοπιστεί πάνω από 15.500 περιπτώσεις ρευματοκλοπής, με τον ΔΕΔΔΗΕ να έχει ενεργοποιήσει νέου τύπου ελέγχους με οργανωμένες δράσεις, ψηφιακά εργαλεία και έξυπνους μετρητές. Οι καμπάνες Η Ρυθμιστική Αρχή Αποβλήτων, Ενέργειας και Υδάτων έχει σφίξει τον κλοιό γύρω από τους "ρευματοκλέφτες", καθορίζοντας νέα διοικητικά κόστη και προσαυξήσεις για τις περιπτώσεις παράνομης κατανάλωσης ηλεκτρικής ενέργειας. Από την 1η Ιουλίου έως τις 31 Δεκεμβρίου 2025, οι καταναλωτές που εντοπίζονται να κλέβουν ρεύμα θα κληθούν να πληρώσουν διπλάσια τιμή για την ενέργεια που καταναλώνουν, ενώ σε ειδικές κατηγορίες όπως το Κοινωνικό Οικιακό Τιμολόγιο η προσαύξηση φτάνει το 50%. Ένας οικιακός καταναλωτής θα πληρώσει πλέον 49,453 λεπτά του ευρώ για κάθε κιλοβατώρα που έχει "κλέψει", από 47,217 λεπτά που ίσχυε για τον Ιούνιο ενώ η καμπάνα για τους εμπορικούς καταναλωτές αναπροσαρμόζεται στα 56,4 λεπτά ανά κιλοβατώρα, από 54,121 λεπτά. Για τους δικαιούχους ΚΟΤ, οι χρηματικές ποινές κυμαίνονται πλέον από 16,893 έως 30,34 λεπτά ανά κιλοβατώρα. Τον Ιούνιο τα πέναλτι ξεκινούσαν από 15,371 και έφταναν μέχρι τα 28,663 λεπτά του ευρώ. -

Στην επιχείρηση καταπολέμησης φαινομένων ρευματοκλοπής μπαίνει και η Ανεξάρτητη Αρχή Δημοσίων Εσόδων η οποία δίνει τη δυνατότητα στον ΔΕΔΔΗΕ να αντλεί φορολογικά στοιχεία των καταναλωτών για τη διενέργεια εξονυχιστικών διασταυρώσεων, ώστε να εντοπιστούν όσοι κλέβουν ρεύμα. Mε το κόστος των ρευματοκλοπών να αγγίζει τα 400 εκατομμύρια ευρώ ετησίως, ποσό που επιβαρύνει τους συνεπείς καταναλωτές, εντείνονται οι προσπάθειες ώστε να περιοριστούν οι παραβάτες. Σύμφωνα με υπουργική απόφαση η ΑΑΔΕ θα δώσει τη δυνατότητα μέσω διαδικτυακών υπηρεσιών, στον Διαχειριστή να αποκτήσει πρόσβαση σε δεδομένα δηλώσεων Ε1, Ε2 και Ε3, καθώς και σε πληροφορίες φορολογικού μητρώου με βάση τον ΑΦΜ, το ονοματεπώνυμο ή τα στοιχεία ταυτότητας τόσο φυσικών προσώπων όσο και επιχειρήσεων. Με βάση όλα τα φορολογικά στοιχεία θα επικαιροποιηθεί ο ειδικός πίνακας αντιστοίχισης μετρητών φορτίου και εκπροσώπων μετρητών φορτίου. Ο πίνακας αυτός, που προβλέπεται από το εγχειρίδιο μετρητών της ΡΑΕ, αποτελεί ένα από τα βασικότερα εργαλεία για τον ακριβή εντοπισμό αποκλίσεων και παρατυπιών στην κατανάλωση ηλεκτρικής ενέργειας. Πώς θα εντοπιστούν όσοι κλέβουν ρεύμα Όταν ένα ακίνητο εμφανίζει κατανάλωση που δεν συμβαδίζει με τα δηλωμένα στοιχεία του, όταν υπάρχει αδυναμία ταυτοποίησης του νόμιμου εκπροσώπου ή όταν καταγράφονται ύποπτες μεταβολές στη χρήση ηλεκτρικού ρεύματος, το σύστημα ειδοποιεί τις αρμόδιες υπηρεσίες. Έτσι, ο ΔΕΔΔΗΕ μπορεί πλέον να ελέγχει πιο αποτελεσματικά αν ο καταναλωτής που εμφανίζεται στα στοιχεία αντιστοιχεί όντως στο πρόσωπο που χρησιμοποιεί την παροχή. Με δεδομένο ότι η φορολογική διοίκηση διαθέτει πλέον ένα από τα πιο εκτεταμένα και ενημερωμένα μητρώα πολιτών και επιχειρήσεων, επιτρέποντας τη διενέργεια εκτεταμένων διασταυρώσεων θα συμβάλλει στον εντοπισμό περιπτώσεων όπου η παροχή ηλεκτρισμού χρησιμοποιείται από διαφορετικό πρόσωπο από αυτό που δηλώνεται, σε ακίνητα που εμφανίζονται ως κενά αλλά καταγράφουν ενεργό κατανάλωση, ή σε επιχειρήσεις που δεν παρουσιάζουν αντίστοιχη δραστηριότητα στις φορολογικές τους δηλώσεις. Οι παράνομες συνδέσεις, που συχνά αποφεύγουν την καταμέτρηση ή αλλοιώνουν τον μετρητή, αποτελούν σοβαρή απειλή για την σταθερότητα και την οικονομική βιωσιμότητα του συστήματος. Σύμφωνα με τα επίσημα στοιχεία,από τις αρχές του έτους έχουν εντοπιστεί πάνω από 15.500 περιπτώσεις ρευματοκλοπής, με τον ΔΕΔΔΗΕ να έχει ενεργοποιήσει νέου τύπου ελέγχους με οργανωμένες δράσεις, ψηφιακά εργαλεία και έξυπνους μετρητές. Οι καμπάνες Η Ρυθμιστική Αρχή Αποβλήτων, Ενέργειας και Υδάτων έχει σφίξει τον κλοιό γύρω από τους "ρευματοκλέφτες", καθορίζοντας νέα διοικητικά κόστη και προσαυξήσεις για τις περιπτώσεις παράνομης κατανάλωσης ηλεκτρικής ενέργειας. Από την 1η Ιουλίου έως τις 31 Δεκεμβρίου 2025, οι καταναλωτές που εντοπίζονται να κλέβουν ρεύμα θα κληθούν να πληρώσουν διπλάσια τιμή για την ενέργεια που καταναλώνουν, ενώ σε ειδικές κατηγορίες όπως το Κοινωνικό Οικιακό Τιμολόγιο η προσαύξηση φτάνει το 50%. Ένας οικιακός καταναλωτής θα πληρώσει πλέον 49,453 λεπτά του ευρώ για κάθε κιλοβατώρα που έχει "κλέψει", από 47,217 λεπτά που ίσχυε για τον Ιούνιο ενώ η καμπάνα για τους εμπορικούς καταναλωτές αναπροσαρμόζεται στα 56,4 λεπτά ανά κιλοβατώρα, από 54,121 λεπτά. Για τους δικαιούχους ΚΟΤ, οι χρηματικές ποινές κυμαίνονται πλέον από 16,893 έως 30,34 λεπτά ανά κιλοβατώρα. Τον Ιούνιο τα πέναλτι ξεκινούσαν από 15,371 και έφταναν μέχρι τα 28,663 λεπτά του ευρώ. View full είδηση

-