Αναζήτηση στην κοινότητα

Εμφάνιση αποτελεσμάτων για τις ετικέτες 'επένδυση'.

Found 261 results

-

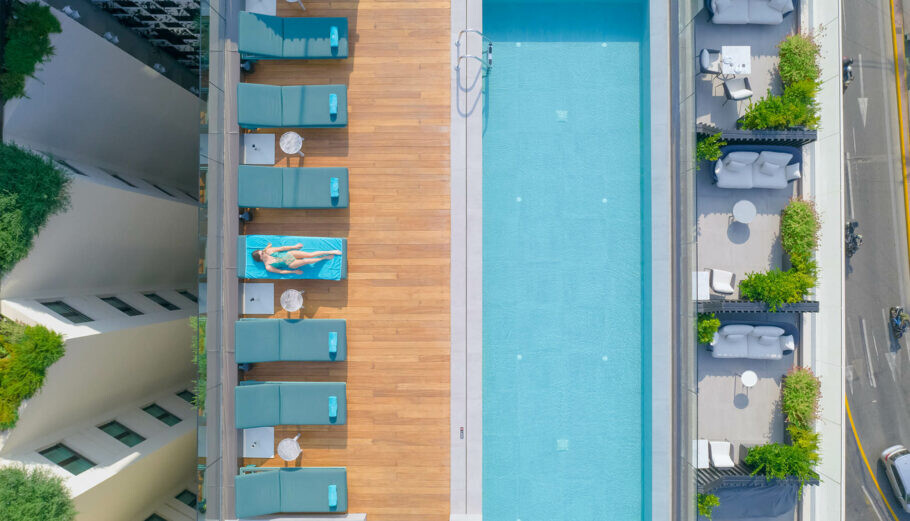

Η Αθήνα, ως κεντρικό σημείο ενδιαφέροντος για την τουριστική βιομηχανία, συνεχίζει να προσελκύει σημαντικές επενδύσεις στον χώρο των πολυτελών ξενοδοχείων. Καθώς ο τουρισμός στην Ελλάδα ανακάμπτει δυναμικά, οι επενδυτές στρέφονται προς τη δημιουργία ή ανακαίνιση ξενοδοχειακών μονάδων υψηλών προδιαγραφών, ενισχύοντας τη θέση της πρωτεύουσας ως κορυφαίου προορισμού. Η τουριστική ζήτηση για την Αθήνα παρουσιάζει άνοδο, με την επιβατική κίνηση στο αεροδρόμιο «Ελευθέριος Βενιζέλος» κατά τους πρώτους οκτώ μήνες του 2024 να είναι αυξημένη κατά σχεδόν 14% σε σύγκριση με το αντίστοιχο διάστημα πέρυσι. Αν και δεν κατευθύνονται όλοι οι επισκέπτες σε ξενοδοχεία, εντούτοις οι επενδύσεις σε πολυτελείς μονάδες στην Αττική βρίσκονται σε άνθηση τα τελευταία χρόνια, τόσο στο κέντρο της πόλης, όσο και σε περιφερειακά αλλά πολύ στρατηγικά spots. Με την ανανέωση του ξενοδοχειακού δυναμικού έρχεται και η άνοδος στις τιμές, κάτι που έχει ενισχύσει τις επιδόσεις του κλάδου στην πρωτεύουσα. Με βάση τα στοιχεία της Ένωσης Ξενοδόχων Αθηνών-Αττικής & Αργοσαρωνικού, η Μέση Τιμή Δωματίου (ADR) 7μήνου 2024 έφτασε τα 149,09 ευρώ (αύξηση κατά 9,9% έναντι του 7μήνου 2023) και το μέσο Έσοδο ανά Διαθέσιμο Δωμάτιο (RevPar) έφτασε τα 115,07 ευρώ, έναντι 102,07 ευρώ του 7μήνου του 2023 (αύξηση της τάξης του 12,7%). Το Ace Hotel & Swim Club Athens έρχεται στη Γλυφάδα Μέσα στον Σεπτέμβριο του 2024 η πολυτελής αλυσίδα ξενοδοχείων Ace Hotel, με έδρα τη Νέα Υόρκη, θα κάνει το ντεμπούτο της στην Ελλάδα με το Ace Hotel & Swim Club Athens στη Γλυφάδα. Το νέο πολυτελές resort, το οποίο θα λειτουργήσει στο ακίνητο του πρώην Fenix, είναι το πρώτο εγχείρημα της Brook Lane Capital στον τομέα της φιλοξενίας, μετά την αγορά του ακινήτου τον Ιούλιο του 2021. Το ξενοδοχείο θα διαθέτει 120 δωμάτια, προσφέροντας υπηρεσίες υψηλών προδιαγραφών, ενώ η τοποθεσία του στην Αθηναϊκή Ριβιέρα θεωρείται ιδανική για τη φιλοξενία του brand της Ace. Όπως δήλωσε ο διευθύνων σύμβουλος της Ace Hotel Group, Μπραντ Ουίλσον, η στρατηγική τοποθέτηση του ξενοδοχείου στη Γλυφάδα ενισχύει την τουριστική ανάπτυξη της περιοχής, στοχεύοντας στη διεθνή και εγχώρια τουριστική αγορά. Η boutique άφιξη της Λάμψα στη Ζαλοκώστα Ο όμιλος Λάμψα, γνωστός για τα πολυτελή του ξενοδοχεία, ετοιμάζεται να λανσάρει ένα νέο boutique ξενοδοχείο με σουίτες στο κέντρο της Αθήνας, στην οδό Ζαλοκώστα 7. Το ξενοδοχείο, που θα κάνει πρεμιέρα στα τέλη του 2024, θα περιλαμβάνει 18 σουίτες και η επένδυση για την υλοποίησή του υπερβαίνει τα 3,5 εκατ. ευρώ. Η νέα μονάδα θα λειτουργεί συμπληρωματικά με το Athens Capital Center Hotel – MGallery Collection, που βρίσκεται στην οδό Κριεζώτου και διαθέτει μόνο 15 σουίτες, ενισχύοντας την προσφορά σε σουίτες και υπηρεσίες υψηλού επιπέδου στο κέντρο της Αθήνας. Το κτίριο στην οδό Ζαλοκώστα, ιδιοκτησίας του e-ΕΦΚΑ και χαρακτηρισμένο ως νεότερο μνημείο, έχει μισθωθεί από τον όμιλο Λάμψα για 30+10 χρόνια, στο πλαίσιο σχετικού διαγωνισμού. Ο όμιλος συνεχίζει να επενδύει δυναμικά στην αναβάθμιση των παρεχόμενων υπηρεσιών του, ενισχύοντας την τουριστική εικόνα της πρωτεύουσας με πολυτελείς και μοναδικές προτάσεις διαμονής. Νέο πολυτελές ξενοδοχείο στη Μακρυγιάννη Ένα νέο επενδυτικό εγχείρημα έρχεται να προστεθεί στην περιοχή κάτω από την Ακρόπολη, με τη δημιουργία ενός επταώροφου ξενοδοχείου πολυτελείας στην οδό Ροβέρτου Γκάλι, από τον πρώην γενικό γραμματέα του ΕΟΤ, Δημήτρη Τρυφωνόπουλο. Η ανάπτυξη αυτή εντάσσεται στο πλαίσιο της εταιρείας TRYFON LEISURE & LUXURY VILLAS Α.Ε. και το έργο βρίσκεται στο στάδιο των αδειοδοτήσεων. Το πεντάστερο ξενοδοχείο θα αναπτυχθεί σε υφιστάμενο κτίριο, το οποίο θα διατηρήσει τις όψεις του, καθώς αυτές έχουν χαρακτηριστεί ως μνημείο. Σύμφωνα με το υπουργείο Πολιτισμού, η ανέγερση του ξενοδοχείου όχι μόνο δεν θα βλάψει το μνημείο, αλλά θα συμβάλει στην αποκατάστασή του. Οι εργασίες αποκατάστασης θα περιλαμβάνουν τη συντήρηση και ανάδειξη των λίθινων και μεταλλικών στοιχείων του κτιρίου, με στόχο τη διατήρηση της ιστορικής κληρονομιάς της περιοχής. Ανάπλαση στο Μαρούσι από REDS και SWOT Η περιοχή του Αμαρουσίου αναμένεται επίσης να αναβαθμιστεί, με την ανάπλαση του πρώην Civitel Olympic από τις εταιρείες REDS και SWOT Hospitality. Το ακίνητο μισθώθηκε από την Ελληνική Ολυμπιακή Επιτροπή και το έργο της ανακαίνισης του ξενοδοχείου, προϋπολογισμού 3 εκατ. ευρώ, στοχεύει στην επανατοποθέτηση της μονάδας στην αγορά των city hotels. Η SWOT σκοπεύει να δημιουργήσει ένα νέο ξενοδοχειακό brand, προσανατολισμένο στην εξυπηρέτηση του αστικού τουρισμού, με μακροπρόθεσμο στόχο την επέκταση σε άλλες περιοχές. Το Civitel Olympic, το οποίο λειτουργούσε μέχρι τον Μάιο του 2024, θα ανανεωθεί πλήρως, συμβάλλοντας στην περαιτέρω τουριστική ανάπτυξη του βόρειου τομέα της Αθήνας. Αλλαγή ιδιοκτησίας για το Grand Hyatt Athens Σημαντική εξέλιξη καταγράφηκε πρόσφατα και για το εμβληματικό ξενοδοχείο Grand Hyatt Athens στη λεωφόρο Συγγρού, το οποίο πέρασε στον έλεγχο του επενδυτικού ομίλου Blackstone. Μέσω της εταιρείας HIP, η Blackstone έχει ήδη αναπτύξει στην Ελλάδα ένα χαρτοφυλάκιο επτά πολυτελών ξενοδοχείων, προσθέτοντας τώρα και το Grand Hyatt Athens σε αυτό το portfolio. Η εξαγορά του Grand Hyatt Athens από την κοινοπραξία Hines – Henderson Park αποτελεί την πρώτη επένδυση της Blackstone σε πεντάστερο ξενοδοχείο πόλης στη Μεσόγειο. Αυτή η κίνηση υπογραμμίζει τη στρατηγική σημασία της ελληνικής αγοράς για διεθνείς επενδυτές στον τομέα του τουρισμού.

-

- ξενοδοχείο

- αθήνα

-

(and 1 more)

Με ετικέτα:

-

Η Αθήνα, ως κεντρικό σημείο ενδιαφέροντος για την τουριστική βιομηχανία, συνεχίζει να προσελκύει σημαντικές επενδύσεις στον χώρο των πολυτελών ξενοδοχείων. Καθώς ο τουρισμός στην Ελλάδα ανακάμπτει δυναμικά, οι επενδυτές στρέφονται προς τη δημιουργία ή ανακαίνιση ξενοδοχειακών μονάδων υψηλών προδιαγραφών, ενισχύοντας τη θέση της πρωτεύουσας ως κορυφαίου προορισμού. Η τουριστική ζήτηση για την Αθήνα παρουσιάζει άνοδο, με την επιβατική κίνηση στο αεροδρόμιο «Ελευθέριος Βενιζέλος» κατά τους πρώτους οκτώ μήνες του 2024 να είναι αυξημένη κατά σχεδόν 14% σε σύγκριση με το αντίστοιχο διάστημα πέρυσι. Αν και δεν κατευθύνονται όλοι οι επισκέπτες σε ξενοδοχεία, εντούτοις οι επενδύσεις σε πολυτελείς μονάδες στην Αττική βρίσκονται σε άνθηση τα τελευταία χρόνια, τόσο στο κέντρο της πόλης, όσο και σε περιφερειακά αλλά πολύ στρατηγικά spots. Με την ανανέωση του ξενοδοχειακού δυναμικού έρχεται και η άνοδος στις τιμές, κάτι που έχει ενισχύσει τις επιδόσεις του κλάδου στην πρωτεύουσα. Με βάση τα στοιχεία της Ένωσης Ξενοδόχων Αθηνών-Αττικής & Αργοσαρωνικού, η Μέση Τιμή Δωματίου (ADR) 7μήνου 2024 έφτασε τα 149,09 ευρώ (αύξηση κατά 9,9% έναντι του 7μήνου 2023) και το μέσο Έσοδο ανά Διαθέσιμο Δωμάτιο (RevPar) έφτασε τα 115,07 ευρώ, έναντι 102,07 ευρώ του 7μήνου του 2023 (αύξηση της τάξης του 12,7%). Το Ace Hotel & Swim Club Athens έρχεται στη Γλυφάδα Μέσα στον Σεπτέμβριο του 2024 η πολυτελής αλυσίδα ξενοδοχείων Ace Hotel, με έδρα τη Νέα Υόρκη, θα κάνει το ντεμπούτο της στην Ελλάδα με το Ace Hotel & Swim Club Athens στη Γλυφάδα. Το νέο πολυτελές resort, το οποίο θα λειτουργήσει στο ακίνητο του πρώην Fenix, είναι το πρώτο εγχείρημα της Brook Lane Capital στον τομέα της φιλοξενίας, μετά την αγορά του ακινήτου τον Ιούλιο του 2021. Το ξενοδοχείο θα διαθέτει 120 δωμάτια, προσφέροντας υπηρεσίες υψηλών προδιαγραφών, ενώ η τοποθεσία του στην Αθηναϊκή Ριβιέρα θεωρείται ιδανική για τη φιλοξενία του brand της Ace. Όπως δήλωσε ο διευθύνων σύμβουλος της Ace Hotel Group, Μπραντ Ουίλσον, η στρατηγική τοποθέτηση του ξενοδοχείου στη Γλυφάδα ενισχύει την τουριστική ανάπτυξη της περιοχής, στοχεύοντας στη διεθνή και εγχώρια τουριστική αγορά. Η boutique άφιξη της Λάμψα στη Ζαλοκώστα Ο όμιλος Λάμψα, γνωστός για τα πολυτελή του ξενοδοχεία, ετοιμάζεται να λανσάρει ένα νέο boutique ξενοδοχείο με σουίτες στο κέντρο της Αθήνας, στην οδό Ζαλοκώστα 7. Το ξενοδοχείο, που θα κάνει πρεμιέρα στα τέλη του 2024, θα περιλαμβάνει 18 σουίτες και η επένδυση για την υλοποίησή του υπερβαίνει τα 3,5 εκατ. ευρώ. Η νέα μονάδα θα λειτουργεί συμπληρωματικά με το Athens Capital Center Hotel – MGallery Collection, που βρίσκεται στην οδό Κριεζώτου και διαθέτει μόνο 15 σουίτες, ενισχύοντας την προσφορά σε σουίτες και υπηρεσίες υψηλού επιπέδου στο κέντρο της Αθήνας. Το κτίριο στην οδό Ζαλοκώστα, ιδιοκτησίας του e-ΕΦΚΑ και χαρακτηρισμένο ως νεότερο μνημείο, έχει μισθωθεί από τον όμιλο Λάμψα για 30+10 χρόνια, στο πλαίσιο σχετικού διαγωνισμού. Ο όμιλος συνεχίζει να επενδύει δυναμικά στην αναβάθμιση των παρεχόμενων υπηρεσιών του, ενισχύοντας την τουριστική εικόνα της πρωτεύουσας με πολυτελείς και μοναδικές προτάσεις διαμονής. Νέο πολυτελές ξενοδοχείο στη Μακρυγιάννη Ένα νέο επενδυτικό εγχείρημα έρχεται να προστεθεί στην περιοχή κάτω από την Ακρόπολη, με τη δημιουργία ενός επταώροφου ξενοδοχείου πολυτελείας στην οδό Ροβέρτου Γκάλι, από τον πρώην γενικό γραμματέα του ΕΟΤ, Δημήτρη Τρυφωνόπουλο. Η ανάπτυξη αυτή εντάσσεται στο πλαίσιο της εταιρείας TRYFON LEISURE & LUXURY VILLAS Α.Ε. και το έργο βρίσκεται στο στάδιο των αδειοδοτήσεων. Το πεντάστερο ξενοδοχείο θα αναπτυχθεί σε υφιστάμενο κτίριο, το οποίο θα διατηρήσει τις όψεις του, καθώς αυτές έχουν χαρακτηριστεί ως μνημείο. Σύμφωνα με το υπουργείο Πολιτισμού, η ανέγερση του ξενοδοχείου όχι μόνο δεν θα βλάψει το μνημείο, αλλά θα συμβάλει στην αποκατάστασή του. Οι εργασίες αποκατάστασης θα περιλαμβάνουν τη συντήρηση και ανάδειξη των λίθινων και μεταλλικών στοιχείων του κτιρίου, με στόχο τη διατήρηση της ιστορικής κληρονομιάς της περιοχής. Ανάπλαση στο Μαρούσι από REDS και SWOT Η περιοχή του Αμαρουσίου αναμένεται επίσης να αναβαθμιστεί, με την ανάπλαση του πρώην Civitel Olympic από τις εταιρείες REDS και SWOT Hospitality. Το ακίνητο μισθώθηκε από την Ελληνική Ολυμπιακή Επιτροπή και το έργο της ανακαίνισης του ξενοδοχείου, προϋπολογισμού 3 εκατ. ευρώ, στοχεύει στην επανατοποθέτηση της μονάδας στην αγορά των city hotels. Η SWOT σκοπεύει να δημιουργήσει ένα νέο ξενοδοχειακό brand, προσανατολισμένο στην εξυπηρέτηση του αστικού τουρισμού, με μακροπρόθεσμο στόχο την επέκταση σε άλλες περιοχές. Το Civitel Olympic, το οποίο λειτουργούσε μέχρι τον Μάιο του 2024, θα ανανεωθεί πλήρως, συμβάλλοντας στην περαιτέρω τουριστική ανάπτυξη του βόρειου τομέα της Αθήνας. Αλλαγή ιδιοκτησίας για το Grand Hyatt Athens Σημαντική εξέλιξη καταγράφηκε πρόσφατα και για το εμβληματικό ξενοδοχείο Grand Hyatt Athens στη λεωφόρο Συγγρού, το οποίο πέρασε στον έλεγχο του επενδυτικού ομίλου Blackstone. Μέσω της εταιρείας HIP, η Blackstone έχει ήδη αναπτύξει στην Ελλάδα ένα χαρτοφυλάκιο επτά πολυτελών ξενοδοχείων, προσθέτοντας τώρα και το Grand Hyatt Athens σε αυτό το portfolio. Η εξαγορά του Grand Hyatt Athens από την κοινοπραξία Hines – Henderson Park αποτελεί την πρώτη επένδυση της Blackstone σε πεντάστερο ξενοδοχείο πόλης στη Μεσόγειο. Αυτή η κίνηση υπογραμμίζει τη στρατηγική σημασία της ελληνικής αγοράς για διεθνείς επενδυτές στον τομέα του τουρισμού. View full είδηση

-

- ξενοδοχείο

- αθήνα

-

(and 1 more)

Με ετικέτα:

-

Η γαλλική Data4 ο νέος παίκτης στην ελληνική αγορά των data centers

Engineer posted μια είδηση in Έργα-Υποδομές

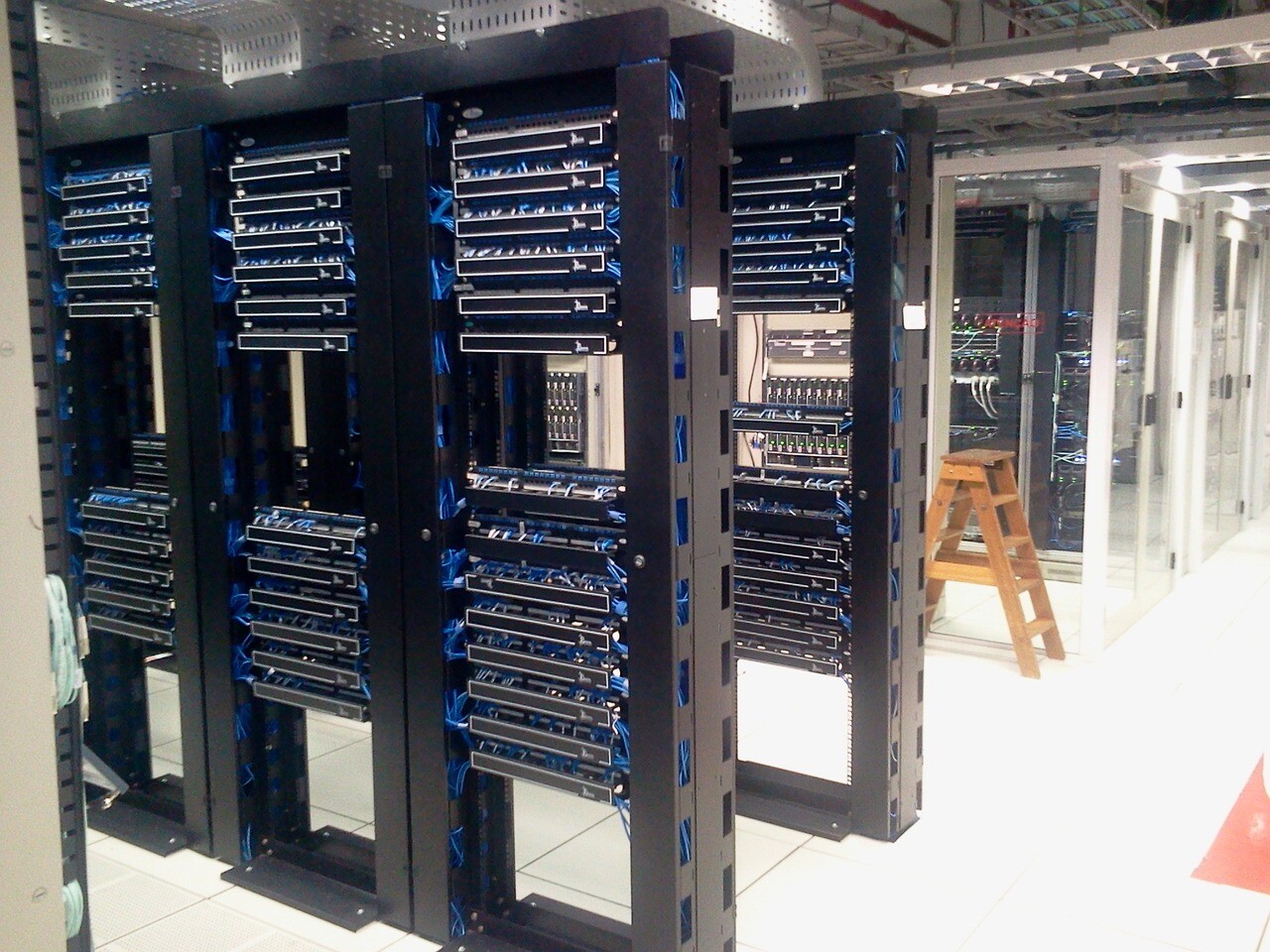

Tην πρώτη μεγάλη επένδυση για την ανάπτυξη ενός νέου data center, στην Ανατολική Αττική ανακοίνωσε η γαλλική Data4 στο πλαίσιο της εκδήλωσης Platform Global 2024. Η επένδυση ύψους άνω των €300 εκατ. αποτελεί μέρος του επενδυτικού προγράμματος επέκτασης ύψους 7 δισεκατομμυρίων ευρώ στην Ευρώπη μέχρι το 2030, που απώτερο στόχο έχει να καταστήσει την Data4 κορυφαίο πάροχο data centers στην περιοχή. Η Data4 έχει ήδη παρουσία σε Γαλλία, Ιταλία, Ισπανία, Πολωνία, Γερμανία. «Είμαστε ενθουσιασμένοι που επεκτείνουμε την παρουσία μας στην Ελλάδα, μια χώρα που προσφέρει στρατηγικά πλεονεκτήματα από άποψη θέσης, συνδεσιμότητας και οικονομικής δυναμικής. Αυτή η επένδυση δεν θα υποστηρίξει μόνο τις φιλοδοξίες μας για ανάπτυξη, αλλά θα συμβάλει σημαντικά στην τοπική οικονομία και το ψηφιακό οικοσύστημα της Ελλάδας. Τα data centers υποστηρίζουν την ανάπτυξη υπηρεσιών cloud και AI, καθώς αποτελούν το θησαυροφυλάκιο της διαχείρισης δεδομένων για εταιρείες και δημόσια διοίκηση και είναι απαραίτητα για τη λειτουργία αποδοτικών και βιώσιμων ψηφιακών υπηρεσιών για τους Έλληνες πολίτες», δήλωσε ο Ολιβιέ Μισελί, πρόεδρος και διευθύνων σύμβουλος της Data4. Το νέο campus θα βρίσκεται σε βιομηχανική ζώνη, εξασφαλίζοντας εγγύτητα με σημαντικούς ενεργειακούς πόρους. Το ATH1 θα κατασκευαστεί σε οικόπεδο 75 στρ. στην Παιανία και θα τροφοδοτείται με ισχύ έως και 90 MW. Για να εξασφαλιστεί μια τέτοια βιώσιμη ψηφιακή ανάπτυξη, στόχος της Data4 είναι να επιτύχει την πιστοποίηση BREEAM με βαθμολογία “Εξαιρετική” για τα κέντρα δεδομένων της στην Ελλάδα. Αυτή η πιστοποίηση καλύπτει βασικά κριτήρια, όπως ενεργειακή αποδοτικότητα, διαχείριση νερού, βιώσιμα υλικά, όπως το σκυρόδεμα χαμηλού άνθρακα, και τη διατήρηση της βιοποικιλότητας. Με την τήρηση αυτών των αυστηρών προτύπων, η Data4 θα είναι από τους πρώτους στην Ευρώπη και η πρώτη στην Ελλάδα που θα έχει data centers πιστοποιημένα με BREEAM, θέτοντας ένα νέο σημείο αναφοράς για τη βιωσιμότητα στον κλάδο. Επιπλέον, η Data4 έχει εισάγει καινοτομίες σε όλα τα campus της στην Ευρώπη, με στόχο τη μείωση του περιβαλλοντικού αποτυπώματος, όπως η χρήση μοντέλων τεχνητής νοημοσύνης (AI) για τη βελτίωση της ενεργειακής αποδοτικότητας και την παράταση της διάρκειας ζωής του εξοπλισμού μέσω της προγνωστικής συντήρησης. Η τεχνητή νοημοσύνη(AI) χρησιμοποιείται για να ενισχύσει την ανθεκτικότητα και τη δυνατότητα επέκτασης των data centers της εταιρείας, καθιστώντας τα καλύτερα εξοπλισμένα για να ανταπεξέλθουν στις αυξανόμενες απαιτήσεις της τεχνητής νοημοσύνης (AI). Η ελληνική δικηγορική εταιρεία Ζέπος & Γιαννόπουλος, μαζί με τις μηχανολογικές εταιρείες Cap Ingelec και Blue Sun, διαδραμάτισαν καίριο ρόλο στην καθοδήγηση των νομικών και τεχνικών πτυχών της κατασκευής του νέου campus κέντρων δεδομένων. Η Knight Frank συνέβαλε στην εξασφάλιση της συναλλαγής, καθώς και η Hill International, που βοήθησε την Data4 με συμβουλές και με τις διαδικασίες αδειοδότησης. Να σημειωθεί ότι η ελληνική αγορά εμφανίζει ιδαίτερη δυναμική στο τομέα αυτό καθώς δρομολογούνται επενδύσεις σε περισσότερα από δέκα υποθαλάσσια καλώδια που διασυνδέουν κρίσιμους εσωτερικούς και διασυνοριακούς κόμβους συνδεσιμότητας, μεταξύ Ευρώπης, Αφρικής και Ασίας. Στην ανατολική Αττική έχει ήδη τρία data center ο αμερικανικός όμιλος της Digital Realty, (η μεγαλύτερη ΑΕΕΑΠ στο κόσμο με χαρτοφυλάκιο data centers) ενώ προχωρά και τις δικές της επενδύσεις ύψους €976 εκατ. η Microsoft (στις περιοχές Σπατών, Κορωπίου και Μαρκοπούλου), για τη δημιουργία του Συγκροτήματος Data Centers και Τεχνολογικής Υποστήριξης Επιχειρήσεων. Πρόσφατα υπεγράφη μνημόνιο Συνεργασίας που περιλαμβάνει επενδύσεις σε Data Centers στην Ελλάδα και ευρεία συνεργασία μεταξύ Ελλάδας και ΗΑΕ στον τομέα των Ψηφιακών Υποδομών. -

Tην πρώτη μεγάλη επένδυση για την ανάπτυξη ενός νέου data center, στην Ανατολική Αττική ανακοίνωσε η γαλλική Data4 στο πλαίσιο της εκδήλωσης Platform Global 2024. Η επένδυση ύψους άνω των €300 εκατ. αποτελεί μέρος του επενδυτικού προγράμματος επέκτασης ύψους 7 δισεκατομμυρίων ευρώ στην Ευρώπη μέχρι το 2030, που απώτερο στόχο έχει να καταστήσει την Data4 κορυφαίο πάροχο data centers στην περιοχή. Η Data4 έχει ήδη παρουσία σε Γαλλία, Ιταλία, Ισπανία, Πολωνία, Γερμανία. «Είμαστε ενθουσιασμένοι που επεκτείνουμε την παρουσία μας στην Ελλάδα, μια χώρα που προσφέρει στρατηγικά πλεονεκτήματα από άποψη θέσης, συνδεσιμότητας και οικονομικής δυναμικής. Αυτή η επένδυση δεν θα υποστηρίξει μόνο τις φιλοδοξίες μας για ανάπτυξη, αλλά θα συμβάλει σημαντικά στην τοπική οικονομία και το ψηφιακό οικοσύστημα της Ελλάδας. Τα data centers υποστηρίζουν την ανάπτυξη υπηρεσιών cloud και AI, καθώς αποτελούν το θησαυροφυλάκιο της διαχείρισης δεδομένων για εταιρείες και δημόσια διοίκηση και είναι απαραίτητα για τη λειτουργία αποδοτικών και βιώσιμων ψηφιακών υπηρεσιών για τους Έλληνες πολίτες», δήλωσε ο Ολιβιέ Μισελί, πρόεδρος και διευθύνων σύμβουλος της Data4. Το νέο campus θα βρίσκεται σε βιομηχανική ζώνη, εξασφαλίζοντας εγγύτητα με σημαντικούς ενεργειακούς πόρους. Το ATH1 θα κατασκευαστεί σε οικόπεδο 75 στρ. στην Παιανία και θα τροφοδοτείται με ισχύ έως και 90 MW. Για να εξασφαλιστεί μια τέτοια βιώσιμη ψηφιακή ανάπτυξη, στόχος της Data4 είναι να επιτύχει την πιστοποίηση BREEAM με βαθμολογία “Εξαιρετική” για τα κέντρα δεδομένων της στην Ελλάδα. Αυτή η πιστοποίηση καλύπτει βασικά κριτήρια, όπως ενεργειακή αποδοτικότητα, διαχείριση νερού, βιώσιμα υλικά, όπως το σκυρόδεμα χαμηλού άνθρακα, και τη διατήρηση της βιοποικιλότητας. Με την τήρηση αυτών των αυστηρών προτύπων, η Data4 θα είναι από τους πρώτους στην Ευρώπη και η πρώτη στην Ελλάδα που θα έχει data centers πιστοποιημένα με BREEAM, θέτοντας ένα νέο σημείο αναφοράς για τη βιωσιμότητα στον κλάδο. Επιπλέον, η Data4 έχει εισάγει καινοτομίες σε όλα τα campus της στην Ευρώπη, με στόχο τη μείωση του περιβαλλοντικού αποτυπώματος, όπως η χρήση μοντέλων τεχνητής νοημοσύνης (AI) για τη βελτίωση της ενεργειακής αποδοτικότητας και την παράταση της διάρκειας ζωής του εξοπλισμού μέσω της προγνωστικής συντήρησης. Η τεχνητή νοημοσύνη(AI) χρησιμοποιείται για να ενισχύσει την ανθεκτικότητα και τη δυνατότητα επέκτασης των data centers της εταιρείας, καθιστώντας τα καλύτερα εξοπλισμένα για να ανταπεξέλθουν στις αυξανόμενες απαιτήσεις της τεχνητής νοημοσύνης (AI). Η ελληνική δικηγορική εταιρεία Ζέπος & Γιαννόπουλος, μαζί με τις μηχανολογικές εταιρείες Cap Ingelec και Blue Sun, διαδραμάτισαν καίριο ρόλο στην καθοδήγηση των νομικών και τεχνικών πτυχών της κατασκευής του νέου campus κέντρων δεδομένων. Η Knight Frank συνέβαλε στην εξασφάλιση της συναλλαγής, καθώς και η Hill International, που βοήθησε την Data4 με συμβουλές και με τις διαδικασίες αδειοδότησης. Να σημειωθεί ότι η ελληνική αγορά εμφανίζει ιδαίτερη δυναμική στο τομέα αυτό καθώς δρομολογούνται επενδύσεις σε περισσότερα από δέκα υποθαλάσσια καλώδια που διασυνδέουν κρίσιμους εσωτερικούς και διασυνοριακούς κόμβους συνδεσιμότητας, μεταξύ Ευρώπης, Αφρικής και Ασίας. Στην ανατολική Αττική έχει ήδη τρία data center ο αμερικανικός όμιλος της Digital Realty, (η μεγαλύτερη ΑΕΕΑΠ στο κόσμο με χαρτοφυλάκιο data centers) ενώ προχωρά και τις δικές της επενδύσεις ύψους €976 εκατ. η Microsoft (στις περιοχές Σπατών, Κορωπίου και Μαρκοπούλου), για τη δημιουργία του Συγκροτήματος Data Centers και Τεχνολογικής Υποστήριξης Επιχειρήσεων. Πρόσφατα υπεγράφη μνημόνιο Συνεργασίας που περιλαμβάνει επενδύσεις σε Data Centers στην Ελλάδα και ευρεία συνεργασία μεταξύ Ελλάδας και ΗΑΕ στον τομέα των Ψηφιακών Υποδομών. View full είδηση

-

Στα € 800 εκατ. οι επενδύσεις επαγγελματικών ακινήτων το α' εξάμηνο 2024

Engineer posted μια είδηση in Επικαιρότητα

Οι προσδοκίες για την ελληνική αγορά ακινήτων, παρέμειναν θετικές κατά το πρώτο εξάμηνο του 2024, με αυξημένη τη ζήτηση από χρήστες για τους χώρους της κατηγορίας Α (grade A), σε όλα τα είδη των επαγγελματικών ακινήτων. Οπως λέει η C&W Proprius σε σχετική ανακοίνωση η δραστηριότητα των επενδυτών καταγράφεται αυξημένη σε σχέση με την αντίστοιχη περίοδο του περασμένου έτους κατά περίπου 15%, σύμφωνα με τα στοιχεία που συλλέγει η εταιρεία μας, με τις συναλλαγές σε επαγγελματικά ακίνητα την περίοδο αυτή να υπολογίζονται στα € 800 εκατ. Η προσφορά σύγχρονων χώρων, παραμένει χαμηλή, τουλάχιστον σε κτίρια που παραδίδονται έως τους επόμενους 8 μήνες και πάντα χαμηλότερη της ζήτησης. Οι τομείς των γραφείων και ξενοδοχειακών ακινήτων είναι οι τομείς στους οποίους παρατηρήθηκε η μεγαλύτερη δραστηριότητα απορροφώντας συνολικά πάνω από το 70% του όγκου συναλλαγών. Οι συναλλαγές προσεγγίζουν τα €280 εκατ., στα γραφεία στα ίδια περίπου επίπεδα με την αντίστοιχη περίοδο του 2023 και στα € 300 εκατ. στα ξενοδοχειακά ακίνητα. Στο χώρο των εμπορικών καταστημάτων και εμπορικών κέντρων, καταγράφηκαν συναλλαγές αξίας €77 εκατ., σε σχέση με τα € 23 εκατ. της αντίστοιχης περυσινής περιόδου και στην αγορά αποθηκευτικών και βιομηχανικών χώρων, καταγράφηκαν συναλλαγές αξίας €60 εκατ. σε σχέση με τα €130 εκατ. της αντίστοιχης περιόδου. Σημαντικές συναλλαγές ολοκληρώθηκαν επίσης σε γη προς εμπορικές ανατήξεις όπως η συμφωνία για την αξιοποίηση του ακινήτου Ακτή και Camping Αγίας Τριάδας, στον Δήμο Θερμαϊκού της Περιφερειακής Ενότητας Θεσσαλονίκης, έναντι συνολικού τιμήματος ύψους €19,5 εκατ. και η αξιοποίηση του ακινήτου «Σάνη Κασσάνδρας», με την πλειοδότρια εταιρεία να καταβάλει €8,6 εκατ. Μία ακόμη συναλλαγή που ολοκληρώθηκε την περίοδο αυτή και αξίζει να αναφερθεί είναι η επένδυση του εφοπλιστή Γιώργου Προκοπίου, €25 εκατ. μέσω της Zepko Enterprises Company Limited στην Lamda Development. Η συναλλαγή αυτή αποτελεί μέρος μιας ευρύτερης στρατηγικής συνεργασίας των δύο μερών, η οποία φέρεται να περιλαμβάνει την ανάπτυξη εκπαιδευτικού ιδρύματος με Διεθνές Πρόγραμμα Σπουδών και περαιτέρω αναπτύξεις για οικιστικούς και γραφειακούς χώρους εντός του έργου του Ελληνικού, συνολικής επιτρεπόμενης δόμησης 86.000 τ.μ. Οι ποιο ενεργοί επενδυτές της περιόδου με απορρόφηση πάνω από το 50% του συνολικού όγκου, αναδεικνύονται οι εταιρείες ανάπτυξης και οι θεσμικοί επενδυτές που στοχεύουν στην ανακατασκευή παλιότερων ακινήτων και πιθανά αλλαγή χρήσης προκειμένου να εκμεταλλευτούν την ισχυρή ζήτηση για ποιοτικούς χώρους. Σε αυτό το εξάμηνο, εξακολουθεί να υπάρχει κάποια επιφυλακτικότητα στην αγορά σε σχέση με τις γεωπολιτικές εξελίξεις και την οικονομία ωστόσο η πτωτική τάση του πληθωρισμού φαίνεται να παγιώνεται και αναμένεται βελτίωση του κλίματος από το δεύτερο εξάμηνο. Η Νίκη Σύμπουρα, Επικεφαλής της Cushman & Wakefield Proprius στην Ελλάδα, δηλώνει: «Η διαφαινόμενη θετική πορεία της αγοράς επαγγελματικών ακινήτων επιβεβαιώνεται στους όγκους του πρώτου εξαμήνου, με τους επενδυτές που είναι παρόντες στην αγορά τα τελευταία έτη, να συνεχίζουν τη δραστηριότητα, ενώ αυξάνεται ο αριθμός συναλλαγών από εταιρείες με σκοπό την αγορά ακινήτων που θα χρησιμοποιήσουν. Η πρόβλεψη για το δεύτερο εξάμηνο του τρέχοντος έτους παραμένει θετική, με σημαντικές συναλλαγές να αναμένεται να κλείσουν τους επόμενους μήνες». -

Οι προσδοκίες για την ελληνική αγορά ακινήτων, παρέμειναν θετικές κατά το πρώτο εξάμηνο του 2024, με αυξημένη τη ζήτηση από χρήστες για τους χώρους της κατηγορίας Α (grade A), σε όλα τα είδη των επαγγελματικών ακινήτων. Οπως λέει η C&W Proprius σε σχετική ανακοίνωση η δραστηριότητα των επενδυτών καταγράφεται αυξημένη σε σχέση με την αντίστοιχη περίοδο του περασμένου έτους κατά περίπου 15%, σύμφωνα με τα στοιχεία που συλλέγει η εταιρεία μας, με τις συναλλαγές σε επαγγελματικά ακίνητα την περίοδο αυτή να υπολογίζονται στα € 800 εκατ. Η προσφορά σύγχρονων χώρων, παραμένει χαμηλή, τουλάχιστον σε κτίρια που παραδίδονται έως τους επόμενους 8 μήνες και πάντα χαμηλότερη της ζήτησης. Οι τομείς των γραφείων και ξενοδοχειακών ακινήτων είναι οι τομείς στους οποίους παρατηρήθηκε η μεγαλύτερη δραστηριότητα απορροφώντας συνολικά πάνω από το 70% του όγκου συναλλαγών. Οι συναλλαγές προσεγγίζουν τα €280 εκατ., στα γραφεία στα ίδια περίπου επίπεδα με την αντίστοιχη περίοδο του 2023 και στα € 300 εκατ. στα ξενοδοχειακά ακίνητα. Στο χώρο των εμπορικών καταστημάτων και εμπορικών κέντρων, καταγράφηκαν συναλλαγές αξίας €77 εκατ., σε σχέση με τα € 23 εκατ. της αντίστοιχης περυσινής περιόδου και στην αγορά αποθηκευτικών και βιομηχανικών χώρων, καταγράφηκαν συναλλαγές αξίας €60 εκατ. σε σχέση με τα €130 εκατ. της αντίστοιχης περιόδου. Σημαντικές συναλλαγές ολοκληρώθηκαν επίσης σε γη προς εμπορικές ανατήξεις όπως η συμφωνία για την αξιοποίηση του ακινήτου Ακτή και Camping Αγίας Τριάδας, στον Δήμο Θερμαϊκού της Περιφερειακής Ενότητας Θεσσαλονίκης, έναντι συνολικού τιμήματος ύψους €19,5 εκατ. και η αξιοποίηση του ακινήτου «Σάνη Κασσάνδρας», με την πλειοδότρια εταιρεία να καταβάλει €8,6 εκατ. Μία ακόμη συναλλαγή που ολοκληρώθηκε την περίοδο αυτή και αξίζει να αναφερθεί είναι η επένδυση του εφοπλιστή Γιώργου Προκοπίου, €25 εκατ. μέσω της Zepko Enterprises Company Limited στην Lamda Development. Η συναλλαγή αυτή αποτελεί μέρος μιας ευρύτερης στρατηγικής συνεργασίας των δύο μερών, η οποία φέρεται να περιλαμβάνει την ανάπτυξη εκπαιδευτικού ιδρύματος με Διεθνές Πρόγραμμα Σπουδών και περαιτέρω αναπτύξεις για οικιστικούς και γραφειακούς χώρους εντός του έργου του Ελληνικού, συνολικής επιτρεπόμενης δόμησης 86.000 τ.μ. Οι ποιο ενεργοί επενδυτές της περιόδου με απορρόφηση πάνω από το 50% του συνολικού όγκου, αναδεικνύονται οι εταιρείες ανάπτυξης και οι θεσμικοί επενδυτές που στοχεύουν στην ανακατασκευή παλιότερων ακινήτων και πιθανά αλλαγή χρήσης προκειμένου να εκμεταλλευτούν την ισχυρή ζήτηση για ποιοτικούς χώρους. Σε αυτό το εξάμηνο, εξακολουθεί να υπάρχει κάποια επιφυλακτικότητα στην αγορά σε σχέση με τις γεωπολιτικές εξελίξεις και την οικονομία ωστόσο η πτωτική τάση του πληθωρισμού φαίνεται να παγιώνεται και αναμένεται βελτίωση του κλίματος από το δεύτερο εξάμηνο. Η Νίκη Σύμπουρα, Επικεφαλής της Cushman & Wakefield Proprius στην Ελλάδα, δηλώνει: «Η διαφαινόμενη θετική πορεία της αγοράς επαγγελματικών ακινήτων επιβεβαιώνεται στους όγκους του πρώτου εξαμήνου, με τους επενδυτές που είναι παρόντες στην αγορά τα τελευταία έτη, να συνεχίζουν τη δραστηριότητα, ενώ αυξάνεται ο αριθμός συναλλαγών από εταιρείες με σκοπό την αγορά ακινήτων που θα χρησιμοποιήσουν. Η πρόβλεψη για το δεύτερο εξάμηνο του τρέχοντος έτους παραμένει θετική, με σημαντικές συναλλαγές να αναμένεται να κλείσουν τους επόμενους μήνες». View full είδηση

-

Εξεύρεση μοντέλου χρηματοδότησης, πιθανότατα και κρατικής, για την επέκταση και την αναβάθμιση των υποδομών των 22 περιφερειακών αεροδρομίων που δεν έχουν ιδιωτικοποιηθεί και λειτουργούν από την Υπηρεσία Πολιτικής Αεροπορίας (ΥΠΑ), έχει δρομολογήσει το Υπερταμείο σε συνεργασία με την κυβέρνηση προκειμένου να προσελκύσει αυξημένο επενδυτικό ενδιαφέρον για την παραχώρησή τους. Ωστόσο παρουσιάσεις έχουν ζητηθεί, και έχουν γίνει, από μεγάλους ξένους επενδυτικούς οίκους, όπως από τα Ηνωμένα Αραβικά Εμιράτα και την Ινδία, ενώ δεδομένο θεωρείται και το ενδιαφέρον όσων εμπλέκονται ήδη στις ελληνικές υποδομές αερομεταφορών, όπως τα σχήματα που συμμετέχουν στη διεκδίκηση του διαγωνισμού παραχώρησης του αεροδρομίου της Καλαμάτας. Ο λόγος για τα αεροδρόμια σε Πάρο, Νάξο, Ιωάννινα, Αλεξανδρούπολη, Λήμνο, Αστυπάλαια, Χίο, Κοζάνη, Καστοριά, Κάρπαθο, Κύθηρα, Μήλο, Σκύρο, Νέα Αγχίαλο, Σύρο, Αραξο, Κάλυμνο, Ικαρία, Καστελλόριζο, Κάσο, Λέρο και Σητεία. Από αυτά, κάποια έχουν ήδη ξεχωρίσει για τις επιδόσεις και τις ισχυρές προοπτικές τους, όπως της Πάρου, της Νάξου και των Ιωαννίνων. Υπενθυμίζεται ότι ο διαγωνισμός για την Καλαμάτα βρίσκεται σε εξέλιξη, ενώ το υπό κατασκευήν νέο αεροδρόμιο στο Ηράκλειο έχει παραχωρηθεί σε σχήμα της ΓΕΚ ΤΕΡΝΑ με την ινδική GRM. Οι παρωχημένες σε πολλές περιπτώσεις υποδομές, τόσο σε επίπεδο διαδρόμων απογείωσης και προσγείωσης, όσο και σε επίπεδο κτιριακών εγκαταστάσεων και εξοπλισμού, των 22 υπολοίπων αεροδρομίων αδυνατούν πλέον να εξυπηρετήσουν ικανοποιητικά τις αυξημένες τουριστικές ροές. Ήδη κατά το πρώτο εξάμηνο του 2024 η επιβατική κίνηση σε αυτά αυξήθηκε κατά 6,34%, σε 4.032.909 επιβάτες, αγγίζοντας συχνά τα όρια των υποδομών. Εκτιμάται πως η αύξηση αυτή θα ήταν πολύ μεγαλύτερη εάν υπήρχε η δυνατότητα να εξυπηρετήσουν περισσότερα αεροσκάφη μια και η ζήτηση είναι ισχυρή. Η αναβάθμιση των αεροδρομίων θεωρείται επιτακτική ανάγκη αλλά και εργαλείο με το οποίο μπορεί να διαχυθεί ο τουρισμός και σε νέους προορισμούς, επιτυγχάνοντας τον στόχο της διεύρυνσης των περιφερειών που ωφελούνται από τη συγκεκριμένη δραστηριότητα. Το επιτυχημένο μοντέλο της ιδιωτικοποίησης των 14 περιφερειακών αεροδρομίων, που πλέον έχουν περάσει στη διαχείριση της Fraport Greece, έχει τύχει διεθνούς αναγνώρισης και ενισχύει έτσι τα επιχειρήματα περί ιδιωτικοποίησης και των υπολοίπων 22 αεροδρομίων της ΥΠΑ. Καθώς όμως πολλά από αυτά έχουν πολύ περιορισμένο οικονομικό αντικείμενο, λόγω του μεγέθους τους και του ύψους της επιβατικής κίνησης, αποφασίστηκε να δοθούν συνολικά σε ένα πακέτο και όχι σε επιμέρους ομάδες όπως έγινε με τα πρώτα 14. Θα επιδιωχθεί να ενισχυθεί η δυναμικότητά τους προκειμένου να μπορούν να εξυπηρετήσουν περισσότερα αεροπλάνα, έτσι ώστε να γίνουν κερδοφόρα. Στο μεσοδιάστημα όμως θα πρέπει να δοθούν σοβαρά κίνητρα, όπως ενδεχομένως φοροαπαλλαγές και σίγουρα κρατικές επιδοτήσεις και χρηματοδοτήσεις, προκειμένου να ολοκληρωθούν τα απαραίτητα έργα, αναφέρουν αρμόδιες πηγές. «Εκτιμάται ότι το κράτος θα πρέπει να συμμετάσχει στην επενδυτική δαπάνη για την ανάπτυξη και αναβάθμιση των υποδομών και να κρατήσει μειοψηφική συμμετοχή στα σχήματα διαχείρισης», προσθέτουν. Αυτά τα σενάρια και χρηματοδοτικά μοντέλα οριστικοποιεί αυτή την περίοδο το Υπερταμείο σε συνεργασία με τους συμβούλους του, με βάση και τα επιτρεπόμενα στο ευρωπαϊκό θεσμικό πλαίσιο. Ήδη έχει επικαιροποιηθεί η μελέτη με την προβλεπόμενη ανάπτυξη της επιβατικής κίνησης και οριστικοποιούνται οι μελέτες για την καταγραφή των απαραίτητων επεκτάσεων για τη βελτίωση των υποδομών και του ηλεκτρομηχανολογικού εξοπλισμού. Αναζητούνται τώρα τα κίνητρα προκειμένου ο διαγωνισμός, ο οποίος αναμένεται είτε αργότερα φέτος είτε στις αρχές του 2025, να προσελκύσει το μέγιστο δυνατόν ενδιαφέρον. Ενδιαφέρον από Εμιράτα, Ινδία και Ευρώπη Ενδιαφέρον για τα αεροδρόμια της ΥΠΑ έχει εκδηλώσει ο ινδικός όμιλος Adani Group, στον απόηχο της σύσφιγξης των ελληνοϊνδικών σχέσεων μετά τις επίσημες επισκέψεις των πρωθυπουργών Κυριάκου Μητσοτάκη και Ναρέντρα Μόντι σε Ινδία και Ελλάδα αντίστοιχα. Ομοίως ενδιαφέρον εκδηλώθηκε και από το κρατικό επενδυτικό ταμείο των Ηνωμένων Αραβικών Εμιράτων, Abu Dhabi Developmental Holding Company (ADQ). Εν τω μεταξύ, στις 15 Οκτωβρίου έχει προσδιοριστεί η καταληκτική ημερομηνία για την υποβολή δεσμευτικών οικονομικών προσφορών για το αεροδρόμιο της Καλαμάτας. Στον διαγωνισμό αυτό έχουν προκριθεί και συμμετέχουν κοινοπραξία της ΓΕΚ ΤΕΡΝΑ με την ινδική GMR Airports (που αναπτύσσει και το νέο αεροδρόμιο στο Καστέλλι του Ηρακλείου), κοινοπραξία της γαλλικής Egis Airport Operation με την Ακτωρ Παραχωρήσεις και την Aéroports de la Cote d’Azur, άλλη κοινοπραξία, της Fraport AG με την Delta Airport Investments (συμφερόντων του ομίλου Κοπελούζου) και την Pileas (συμφερόντων του ομίλου Κωνσταντακόπουλου), και, τέλος, κοινοπραξία της Mytilineos με την Corporation America Airports. View full είδηση

-

- αεροδρόμιο

- αναβάθμιση

-

(and 2 more)

Με ετικέτα:

-

Εξεύρεση μοντέλου χρηματοδότησης, πιθανότατα και κρατικής, για την επέκταση και την αναβάθμιση των υποδομών των 22 περιφερειακών αεροδρομίων που δεν έχουν ιδιωτικοποιηθεί και λειτουργούν από την Υπηρεσία Πολιτικής Αεροπορίας (ΥΠΑ), έχει δρομολογήσει το Υπερταμείο σε συνεργασία με την κυβέρνηση προκειμένου να προσελκύσει αυξημένο επενδυτικό ενδιαφέρον για την παραχώρησή τους. Ωστόσο παρουσιάσεις έχουν ζητηθεί, και έχουν γίνει, από μεγάλους ξένους επενδυτικούς οίκους, όπως από τα Ηνωμένα Αραβικά Εμιράτα και την Ινδία, ενώ δεδομένο θεωρείται και το ενδιαφέρον όσων εμπλέκονται ήδη στις ελληνικές υποδομές αερομεταφορών, όπως τα σχήματα που συμμετέχουν στη διεκδίκηση του διαγωνισμού παραχώρησης του αεροδρομίου της Καλαμάτας. Ο λόγος για τα αεροδρόμια σε Πάρο, Νάξο, Ιωάννινα, Αλεξανδρούπολη, Λήμνο, Αστυπάλαια, Χίο, Κοζάνη, Καστοριά, Κάρπαθο, Κύθηρα, Μήλο, Σκύρο, Νέα Αγχίαλο, Σύρο, Αραξο, Κάλυμνο, Ικαρία, Καστελλόριζο, Κάσο, Λέρο και Σητεία. Από αυτά, κάποια έχουν ήδη ξεχωρίσει για τις επιδόσεις και τις ισχυρές προοπτικές τους, όπως της Πάρου, της Νάξου και των Ιωαννίνων. Υπενθυμίζεται ότι ο διαγωνισμός για την Καλαμάτα βρίσκεται σε εξέλιξη, ενώ το υπό κατασκευήν νέο αεροδρόμιο στο Ηράκλειο έχει παραχωρηθεί σε σχήμα της ΓΕΚ ΤΕΡΝΑ με την ινδική GRM. Οι παρωχημένες σε πολλές περιπτώσεις υποδομές, τόσο σε επίπεδο διαδρόμων απογείωσης και προσγείωσης, όσο και σε επίπεδο κτιριακών εγκαταστάσεων και εξοπλισμού, των 22 υπολοίπων αεροδρομίων αδυνατούν πλέον να εξυπηρετήσουν ικανοποιητικά τις αυξημένες τουριστικές ροές. Ήδη κατά το πρώτο εξάμηνο του 2024 η επιβατική κίνηση σε αυτά αυξήθηκε κατά 6,34%, σε 4.032.909 επιβάτες, αγγίζοντας συχνά τα όρια των υποδομών. Εκτιμάται πως η αύξηση αυτή θα ήταν πολύ μεγαλύτερη εάν υπήρχε η δυνατότητα να εξυπηρετήσουν περισσότερα αεροσκάφη μια και η ζήτηση είναι ισχυρή. Η αναβάθμιση των αεροδρομίων θεωρείται επιτακτική ανάγκη αλλά και εργαλείο με το οποίο μπορεί να διαχυθεί ο τουρισμός και σε νέους προορισμούς, επιτυγχάνοντας τον στόχο της διεύρυνσης των περιφερειών που ωφελούνται από τη συγκεκριμένη δραστηριότητα. Το επιτυχημένο μοντέλο της ιδιωτικοποίησης των 14 περιφερειακών αεροδρομίων, που πλέον έχουν περάσει στη διαχείριση της Fraport Greece, έχει τύχει διεθνούς αναγνώρισης και ενισχύει έτσι τα επιχειρήματα περί ιδιωτικοποίησης και των υπολοίπων 22 αεροδρομίων της ΥΠΑ. Καθώς όμως πολλά από αυτά έχουν πολύ περιορισμένο οικονομικό αντικείμενο, λόγω του μεγέθους τους και του ύψους της επιβατικής κίνησης, αποφασίστηκε να δοθούν συνολικά σε ένα πακέτο και όχι σε επιμέρους ομάδες όπως έγινε με τα πρώτα 14. Θα επιδιωχθεί να ενισχυθεί η δυναμικότητά τους προκειμένου να μπορούν να εξυπηρετήσουν περισσότερα αεροπλάνα, έτσι ώστε να γίνουν κερδοφόρα. Στο μεσοδιάστημα όμως θα πρέπει να δοθούν σοβαρά κίνητρα, όπως ενδεχομένως φοροαπαλλαγές και σίγουρα κρατικές επιδοτήσεις και χρηματοδοτήσεις, προκειμένου να ολοκληρωθούν τα απαραίτητα έργα, αναφέρουν αρμόδιες πηγές. «Εκτιμάται ότι το κράτος θα πρέπει να συμμετάσχει στην επενδυτική δαπάνη για την ανάπτυξη και αναβάθμιση των υποδομών και να κρατήσει μειοψηφική συμμετοχή στα σχήματα διαχείρισης», προσθέτουν. Αυτά τα σενάρια και χρηματοδοτικά μοντέλα οριστικοποιεί αυτή την περίοδο το Υπερταμείο σε συνεργασία με τους συμβούλους του, με βάση και τα επιτρεπόμενα στο ευρωπαϊκό θεσμικό πλαίσιο. Ήδη έχει επικαιροποιηθεί η μελέτη με την προβλεπόμενη ανάπτυξη της επιβατικής κίνησης και οριστικοποιούνται οι μελέτες για την καταγραφή των απαραίτητων επεκτάσεων για τη βελτίωση των υποδομών και του ηλεκτρομηχανολογικού εξοπλισμού. Αναζητούνται τώρα τα κίνητρα προκειμένου ο διαγωνισμός, ο οποίος αναμένεται είτε αργότερα φέτος είτε στις αρχές του 2025, να προσελκύσει το μέγιστο δυνατόν ενδιαφέρον. Ενδιαφέρον από Εμιράτα, Ινδία και Ευρώπη Ενδιαφέρον για τα αεροδρόμια της ΥΠΑ έχει εκδηλώσει ο ινδικός όμιλος Adani Group, στον απόηχο της σύσφιγξης των ελληνοϊνδικών σχέσεων μετά τις επίσημες επισκέψεις των πρωθυπουργών Κυριάκου Μητσοτάκη και Ναρέντρα Μόντι σε Ινδία και Ελλάδα αντίστοιχα. Ομοίως ενδιαφέρον εκδηλώθηκε και από το κρατικό επενδυτικό ταμείο των Ηνωμένων Αραβικών Εμιράτων, Abu Dhabi Developmental Holding Company (ADQ). Εν τω μεταξύ, στις 15 Οκτωβρίου έχει προσδιοριστεί η καταληκτική ημερομηνία για την υποβολή δεσμευτικών οικονομικών προσφορών για το αεροδρόμιο της Καλαμάτας. Στον διαγωνισμό αυτό έχουν προκριθεί και συμμετέχουν κοινοπραξία της ΓΕΚ ΤΕΡΝΑ με την ινδική GMR Airports (που αναπτύσσει και το νέο αεροδρόμιο στο Καστέλλι του Ηρακλείου), κοινοπραξία της γαλλικής Egis Airport Operation με την Ακτωρ Παραχωρήσεις και την Aéroports de la Cote d’Azur, άλλη κοινοπραξία, της Fraport AG με την Delta Airport Investments (συμφερόντων του ομίλου Κοπελούζου) και την Pileas (συμφερόντων του ομίλου Κωνσταντακόπουλου), και, τέλος, κοινοπραξία της Mytilineos με την Corporation America Airports.

-

- αεροδρόμιο

- αναβάθμιση

-

(and 2 more)

Με ετικέτα:

-

Ενέργεια: Υποθαλάσσια αγορά - Οι επενδύσεις 42 δισ. δολαρίων που θα γίνουν

GTnews posted μια είδηση in Ενέργεια-ΑΠΕ

Το τμήμα της υποθαλάσσιας αγοράς, το οποίο περιλαμβάνει παίκτες που εμπλέκονται σε συστήματα παραγωγής και επεξεργασίας είναι έτοιμο να βιώσει μία σημαντική εισροή κεφαλαίων. Η Rystad Energy προβλέπει ετήσιο ρυθμό ανάπτυξης 10% (CAGR) από το 2024 έως το 2027, με τις συνολικές δαπάνες να αναμένεται να ξεπεράσουν τα 42 δισεκατομμύρια δολάρια μέχρι το τέλος αυτής της περιόδου. Η επενδυτική δραστηριότητα ήταν ιδιαίτερα έντονη σε περιοχές όπως η Νότια Αμερική και η Ευρώπη, όπου τα μεγάλα έργα σημειώνουν σημαντική πρόοδο και προσελκύουν νέες επενδύσεις. Η Βραζιλία, ειδικότερα, παραμένει κομβικό σημείο λόγω των τεράστιων αποθεμάτων αλατιού της, οδηγώντας σε ισχυρή ζήτηση για υποθαλάσσιο εξοπλισμό και SURF. Οι αναμενόμενες δαπάνες στη Βραζιλία αναμένεται να αυξηθούν κατά 18% από το προηγούμενο έτος, στα 6 δισεκατομμύρια δολάρια το 2024. Εν τω μεταξύ, στην Ευρώπη, η Νορβηγία βιώνει μια αναζωπύρωση της δραστηριότητας, που τροφοδοτείται από ευνοϊκές συνθήκες της αγοράς και τεχνολογικές εξελίξεις, όπως η Subsea Hydraulic Power Unit που είναι οικονομικά αποδοτική. Οι σωρευτικές δαπάνες αναμένεται να φτάσουν τα 32 δισεκατομμύρια δολάρια μέχρι το τέλος του 2024, αντιπροσωπεύοντας αύξηση 6,5% σε σχέση με το προηγούμενο έτος. Αυτή η ανάπτυξη καθοδηγείται από την ισχυρή δραστηριότητα σε υπηρεσίες, εξοπλισμό και SURF, που τροφοδοτείται σε μεγάλο βαθμό από σημαντικές επενδύσεις σε έργα βαθιά και υπέρ-βαθιά ύδατα. Ο υποθαλάσσιος τομέας επεκτείνεται επίσης πέρα από τις παραδοσιακές εφαρμογές πετρελαίου και φυσικού αερίου. Η ώθηση για δέσμευση και αποθήκευση άνθρακα (CCS) δημιουργεί νέες ευκαιρίες για τους προμηθευτές . Κατά συνέπεια, οι προμηθευτές πρωτοστατούν στην ανάπτυξη πιο αποτελεσματικών συστημάτων υποθαλάσσιας παραγωγής, τα οποία πρόκειται να δουν ευρύτερη υιοθέτηση. Σημαντική ανάκαμψη Η υποθαλάσσια αγορά έχει ανακάμψει δυναμικά από τις επιπτώσεις της Covid-19, που προκάλεσε σημαντική πτώση 20% στις δαπάνες το 2020. Μέχρι το 2021, ο κλάδος άρχισε να ανακάμπτει, με τις δαπάνες να αυξάνονται κατά 5% φτάνοντας τα 23 δισεκατομμύρια δολάρια. Κοιτάζοντας το μέλλον η Rystad, αναμένει σταθερή ανάπτυξη στον υποθαλάσσιο τομέα, που τροφοδοτείται από τις εξελίξεις στην εξερεύνηση βαθέων υδάτων και τη δέσμευση και αποθήκευση άνθρακα (CCS). Αυτή η ανάκαμψη υπογραμμίζει την ανθεκτικότητα του κλάδου και υποδηλώνει μια πολλά υποσχόμενη τροχιά συνεπούς προόδου. Οι εξελίξεις στα βαθέα ύδατα πρόκειται να κυριαρχήσουν στον τομέα, αντιπροσωπεύοντας το 45% της αγοράς από το 2024 έως το 2028. Σημαντικά έργα περιλαμβάνουν το Barracuda Revitalization στη Βραζιλία, το Johan Castberg και το Breidablikk στη Νορβηγία και το Golfinho στη Μοζαμβίκη. Βασικές πρωτοβουλίες περιλαμβάνουν επίσης τα Balder Future, Gullfaks South και Schiehallion στη Νορβηγία και στο Ηνωμένο Βασίλειο. Έργα εξαιρετικά βαθέων υδάτων, που οδηγούνται από μεγάλες πρωτοβουλίες πλωτής παραγωγής, αποθήκευσης και εκφόρτωσης (FPSO) στη Βραζιλία και τη Γουιάνα, προβλέπεται να κατακτήσουν το 35% της αγοράς. Η Νότια Αμερική αναμένεται να ηγηθεί παγκοσμίως με 500 εγκαταστάσεις υποθαλάσσιων projects τα επόμενα πέντε χρόνια. Αξιοσημείωτα βήματα Ο υποθαλάσσιος τομέας έχει σημειώσει αξιοσημείωτα βήματα προόδου από το 2022, εν μέσω περισσότερων κινήτρων για την ανάπτυξη των βαθέων υδάτων και των υπερβαθέων υδάτων. Μόνο εκείνο το έτος, τα έργα βαθέων υδάτων είχαν δαπάνες 12 δισεκατομμυρίων δολαρίων, με την Ευρώπη να συνεισφέρει το 28% αυτού του συνόλου. Μεταξύ 2020 και 2023, η Νορβηγία πρωτοστάτησε παγκοσμίως εγκαθιστώντας 200 υποθαλάσσιες γεωτρήσεις από τις συνολικά 600 που τοποθετήθηκαν σε βαθιά νερά (από 125 έως 1.500 μέτρα). Την ίδια περίοδο, η Νορβηγία εγκατέστησε επίσης 1.400 χιλιόμετρα SURF σε βαθιά νερά, ξεπερνώντας τα 1.200 χιλιόμετρα της Βραζιλίας. Το 2024, οι διευρυμένες δραστηριότητες της ExxonMobil αναμένεται να ενισχύσουν σημαντικά τις υποθαλάσσιες εγκαταστάσεις. Μετά την Equinor, η οποία εγκατέστησε το 17% των συνολικών υποθαλάσσιων γεωτρήσεων φέτος, η ExxonMobil αναμένεται να συνεισφέρει το 12%, με κύρια εστίαση στη Γουιάνα. Αυτή η αύξηση οφείλεται σε μεγάλα έργα όπως το Yellowtail, το Redtail και το Payara, υπογραμμίζοντας την αυξανόμενη εξέχουσα θέση της Γουιάνας στον υποθαλάσσιο τομέα. Στον τομέα SURF, οι παγκόσμιες εγκαταστάσεις αναμένεται να φτάσουν τα 3.500 χιλιόμετρα το 2024. Η Βραζιλία αναμένεται να αντιπροσωπεύει το 22% αυτού του συνόλου, ενώ οι ΗΠΑ και η Αγκόλα προβλέπεται να συνεισφέρουν 15% και 10% αντίστοιχα. Ο ρυθμός εγκατάστασης αναμένεται να αυξηθεί με σύνθετο ετήσιο ρυθμό ανάπτυξης (CAGR) 15% από το 2024 έως το 2028, με τη Βραζιλία, τη Νορβηγία, τις ΗΠΑ, το Ηνωμένο Βασίλειο και την Αγκόλα να είναι οι κύριες αγορές. -

Το τμήμα της υποθαλάσσιας αγοράς, το οποίο περιλαμβάνει παίκτες που εμπλέκονται σε συστήματα παραγωγής και επεξεργασίας είναι έτοιμο να βιώσει μία σημαντική εισροή κεφαλαίων. Η Rystad Energy προβλέπει ετήσιο ρυθμό ανάπτυξης 10% (CAGR) από το 2024 έως το 2027, με τις συνολικές δαπάνες να αναμένεται να ξεπεράσουν τα 42 δισεκατομμύρια δολάρια μέχρι το τέλος αυτής της περιόδου. Η επενδυτική δραστηριότητα ήταν ιδιαίτερα έντονη σε περιοχές όπως η Νότια Αμερική και η Ευρώπη, όπου τα μεγάλα έργα σημειώνουν σημαντική πρόοδο και προσελκύουν νέες επενδύσεις. Η Βραζιλία, ειδικότερα, παραμένει κομβικό σημείο λόγω των τεράστιων αποθεμάτων αλατιού της, οδηγώντας σε ισχυρή ζήτηση για υποθαλάσσιο εξοπλισμό και SURF. Οι αναμενόμενες δαπάνες στη Βραζιλία αναμένεται να αυξηθούν κατά 18% από το προηγούμενο έτος, στα 6 δισεκατομμύρια δολάρια το 2024. Εν τω μεταξύ, στην Ευρώπη, η Νορβηγία βιώνει μια αναζωπύρωση της δραστηριότητας, που τροφοδοτείται από ευνοϊκές συνθήκες της αγοράς και τεχνολογικές εξελίξεις, όπως η Subsea Hydraulic Power Unit που είναι οικονομικά αποδοτική. Οι σωρευτικές δαπάνες αναμένεται να φτάσουν τα 32 δισεκατομμύρια δολάρια μέχρι το τέλος του 2024, αντιπροσωπεύοντας αύξηση 6,5% σε σχέση με το προηγούμενο έτος. Αυτή η ανάπτυξη καθοδηγείται από την ισχυρή δραστηριότητα σε υπηρεσίες, εξοπλισμό και SURF, που τροφοδοτείται σε μεγάλο βαθμό από σημαντικές επενδύσεις σε έργα βαθιά και υπέρ-βαθιά ύδατα. Ο υποθαλάσσιος τομέας επεκτείνεται επίσης πέρα από τις παραδοσιακές εφαρμογές πετρελαίου και φυσικού αερίου. Η ώθηση για δέσμευση και αποθήκευση άνθρακα (CCS) δημιουργεί νέες ευκαιρίες για τους προμηθευτές . Κατά συνέπεια, οι προμηθευτές πρωτοστατούν στην ανάπτυξη πιο αποτελεσματικών συστημάτων υποθαλάσσιας παραγωγής, τα οποία πρόκειται να δουν ευρύτερη υιοθέτηση. Σημαντική ανάκαμψη Η υποθαλάσσια αγορά έχει ανακάμψει δυναμικά από τις επιπτώσεις της Covid-19, που προκάλεσε σημαντική πτώση 20% στις δαπάνες το 2020. Μέχρι το 2021, ο κλάδος άρχισε να ανακάμπτει, με τις δαπάνες να αυξάνονται κατά 5% φτάνοντας τα 23 δισεκατομμύρια δολάρια. Κοιτάζοντας το μέλλον η Rystad, αναμένει σταθερή ανάπτυξη στον υποθαλάσσιο τομέα, που τροφοδοτείται από τις εξελίξεις στην εξερεύνηση βαθέων υδάτων και τη δέσμευση και αποθήκευση άνθρακα (CCS). Αυτή η ανάκαμψη υπογραμμίζει την ανθεκτικότητα του κλάδου και υποδηλώνει μια πολλά υποσχόμενη τροχιά συνεπούς προόδου. Οι εξελίξεις στα βαθέα ύδατα πρόκειται να κυριαρχήσουν στον τομέα, αντιπροσωπεύοντας το 45% της αγοράς από το 2024 έως το 2028. Σημαντικά έργα περιλαμβάνουν το Barracuda Revitalization στη Βραζιλία, το Johan Castberg και το Breidablikk στη Νορβηγία και το Golfinho στη Μοζαμβίκη. Βασικές πρωτοβουλίες περιλαμβάνουν επίσης τα Balder Future, Gullfaks South και Schiehallion στη Νορβηγία και στο Ηνωμένο Βασίλειο. Έργα εξαιρετικά βαθέων υδάτων, που οδηγούνται από μεγάλες πρωτοβουλίες πλωτής παραγωγής, αποθήκευσης και εκφόρτωσης (FPSO) στη Βραζιλία και τη Γουιάνα, προβλέπεται να κατακτήσουν το 35% της αγοράς. Η Νότια Αμερική αναμένεται να ηγηθεί παγκοσμίως με 500 εγκαταστάσεις υποθαλάσσιων projects τα επόμενα πέντε χρόνια. Αξιοσημείωτα βήματα Ο υποθαλάσσιος τομέας έχει σημειώσει αξιοσημείωτα βήματα προόδου από το 2022, εν μέσω περισσότερων κινήτρων για την ανάπτυξη των βαθέων υδάτων και των υπερβαθέων υδάτων. Μόνο εκείνο το έτος, τα έργα βαθέων υδάτων είχαν δαπάνες 12 δισεκατομμυρίων δολαρίων, με την Ευρώπη να συνεισφέρει το 28% αυτού του συνόλου. Μεταξύ 2020 και 2023, η Νορβηγία πρωτοστάτησε παγκοσμίως εγκαθιστώντας 200 υποθαλάσσιες γεωτρήσεις από τις συνολικά 600 που τοποθετήθηκαν σε βαθιά νερά (από 125 έως 1.500 μέτρα). Την ίδια περίοδο, η Νορβηγία εγκατέστησε επίσης 1.400 χιλιόμετρα SURF σε βαθιά νερά, ξεπερνώντας τα 1.200 χιλιόμετρα της Βραζιλίας. Το 2024, οι διευρυμένες δραστηριότητες της ExxonMobil αναμένεται να ενισχύσουν σημαντικά τις υποθαλάσσιες εγκαταστάσεις. Μετά την Equinor, η οποία εγκατέστησε το 17% των συνολικών υποθαλάσσιων γεωτρήσεων φέτος, η ExxonMobil αναμένεται να συνεισφέρει το 12%, με κύρια εστίαση στη Γουιάνα. Αυτή η αύξηση οφείλεται σε μεγάλα έργα όπως το Yellowtail, το Redtail και το Payara, υπογραμμίζοντας την αυξανόμενη εξέχουσα θέση της Γουιάνας στον υποθαλάσσιο τομέα. Στον τομέα SURF, οι παγκόσμιες εγκαταστάσεις αναμένεται να φτάσουν τα 3.500 χιλιόμετρα το 2024. Η Βραζιλία αναμένεται να αντιπροσωπεύει το 22% αυτού του συνόλου, ενώ οι ΗΠΑ και η Αγκόλα προβλέπεται να συνεισφέρουν 15% και 10% αντίστοιχα. Ο ρυθμός εγκατάστασης αναμένεται να αυξηθεί με σύνθετο ετήσιο ρυθμό ανάπτυξης (CAGR) 15% από το 2024 έως το 2028, με τη Βραζιλία, τη Νορβηγία, τις ΗΠΑ, το Ηνωμένο Βασίλειο και την Αγκόλα να είναι οι κύριες αγορές. View full είδηση

-

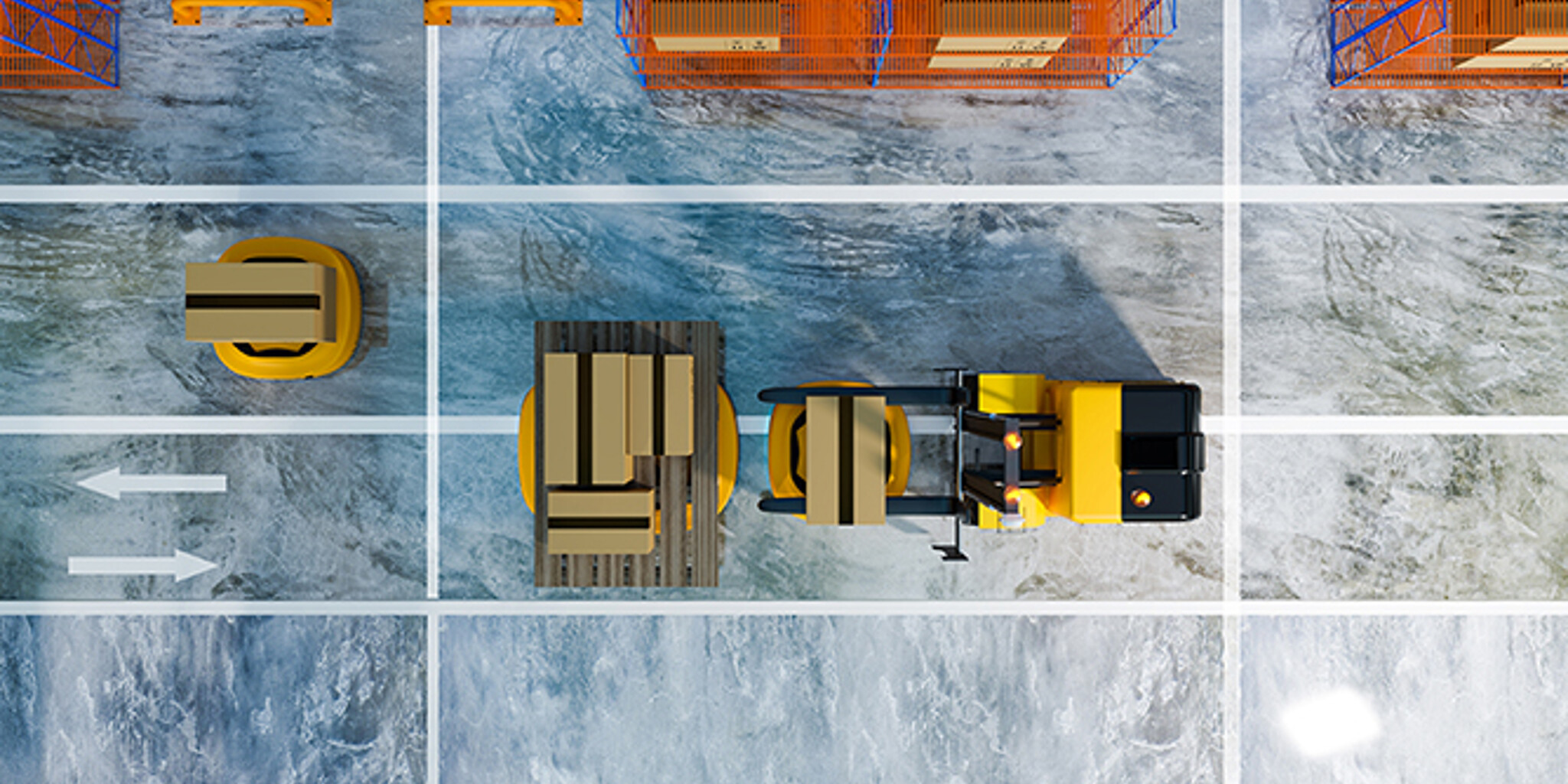

Για βιομηχανικά και logistics assets δεσμεύτηκαν περί τα $41,5 δισ. παγκοσμίως το α’ εξάμηνο του 2024, αύξηση 30% σε σχέση με τον μέσο όρο πριν από την πανδημία, σύμφωνα με την έκθεση Capital Markets της Savills: Industrial and Logistics, το δεύτερο τρίμηνο του 2024 που μόλις δημοσιεύτηκε. Οι συμφωνίες που τελικά ολοκληρώθηκαν παγκοσμίως το 1ο εξάμηνο ανήλθαν σε $78 δισ., μειωμένες κατά 16% σε σχέση με το πρώτο εξάμηνο του 2023, αλλά αυξημένες πάνω από 9% από τον μέσο όρο του 2015-19. Σύμφωνα με την Savills, η μέση συμφωνία αυξήθηκε σε μέγεθος κατά περίπου 11% σε σύγκριση με το πρώτο τρίμηνο, γεγονός που ερμηνεύεται ότι οι επενδυτές κλίμακας επιστρέφουν ενώ ανακάμπτει η δραστηριότητα από τους διασυνοριακούς "παίκτες". Οι διασυνοριακοί επενδυτές έχουν ήδη υποστηρίξει μερικές από τις μεγαλύτερες συμφωνίες φέτος, συμπεριλαμβανομένης της συμφωνημένης αγοράς από την Brookfield ενός χαρτοφυλακίου logistics στις ΗΠΑ (1,36 εκατ.τ.μ.) από την DRA Advisors για $1,3 δισ. που ήταν και η τρίτη συμφωνία στις ΗΠΑ που ξεπέρασε το όριο του ενός δισ. δολ. μέχρι στιγμής φέτος, σε όλους τους τομείς. Επενδύσεις €34 εκατ. στην Ελλάδα το 2024 Στην Ελλάδα καταγράφηκαν επενδύσεις ύψους €34 εκατ. το α’ εξάμηνο του 2024 με την ζήτηση για ακίνητα logistics να εξακολουθεί να είναι πολύ υψηλή σύμφωνα με σύμφωνα με έκθεση της DANOS - an alliance member of BNP PARIBAS REAL ESTATE. Τα βασικά ενοίκια για μεγάλα, σύγχρονα και βιώσιμα περιουσιακά στοιχεία αυξάνονται, ενώ οι αποδόσεις συμπυκνώνονται. Περισσότερα από 250.000 τετραγωνικά μέτρα νέων κτιρίων logistics εκτιμάται ότι θα παραδοθούν έως το 2024. Οι μεγαλύτεροι επενδυτές στον χώρο εξακολουθούν να είναι οι ελληνικές ΑΕΕΑΠ οι οποίες ενδιαφέρονται κυρίως για τα prime logistics, σε τοποθεσίες όπως ο Ασπρόπυργος και η Μαγούλα, των οποίων οι τιμές αυξάνονται λόγω της μεγάλης ζήτησης με το ενδιαφέρον πλέον μεταφέρεται σε δευτερεύουσες τοποθεσίες όπως στα Οινόφυτα και το Μαρκόπουλο. Το λιμάνι του Πειραιά έχει ξεπεράσει άλλα λιμάνια της Μεσογείου, καθώς σταδιακά, ο Πειραιάς εξελίσσεται σε βασικό κόμβο για τα Βαλκάνια, ενώ ενδιαφέρον αρχίζει να σημειώνεται και για λιμάνια της Βόρειας Ελλάδας όπως η Θεσσαλονίκη, ο Βόλος και η Αλεξανδρούπολη. . Για το υπόλοιπο του έτους, αναμένουμε περαιτέρω συμπίεση των αποδόσεων λόγω της ζήτησης από επενδυτικά κεφάλαια, που επικεντρώνονται στον κλάδο των logistics. View full είδηση

-

Για βιομηχανικά και logistics assets δεσμεύτηκαν περί τα $41,5 δισ. παγκοσμίως το α’ εξάμηνο του 2024, αύξηση 30% σε σχέση με τον μέσο όρο πριν από την πανδημία, σύμφωνα με την έκθεση Capital Markets της Savills: Industrial and Logistics, το δεύτερο τρίμηνο του 2024 που μόλις δημοσιεύτηκε. Οι συμφωνίες που τελικά ολοκληρώθηκαν παγκοσμίως το 1ο εξάμηνο ανήλθαν σε $78 δισ., μειωμένες κατά 16% σε σχέση με το πρώτο εξάμηνο του 2023, αλλά αυξημένες πάνω από 9% από τον μέσο όρο του 2015-19. Σύμφωνα με την Savills, η μέση συμφωνία αυξήθηκε σε μέγεθος κατά περίπου 11% σε σύγκριση με το πρώτο τρίμηνο, γεγονός που ερμηνεύεται ότι οι επενδυτές κλίμακας επιστρέφουν ενώ ανακάμπτει η δραστηριότητα από τους διασυνοριακούς "παίκτες". Οι διασυνοριακοί επενδυτές έχουν ήδη υποστηρίξει μερικές από τις μεγαλύτερες συμφωνίες φέτος, συμπεριλαμβανομένης της συμφωνημένης αγοράς από την Brookfield ενός χαρτοφυλακίου logistics στις ΗΠΑ (1,36 εκατ.τ.μ.) από την DRA Advisors για $1,3 δισ. που ήταν και η τρίτη συμφωνία στις ΗΠΑ που ξεπέρασε το όριο του ενός δισ. δολ. μέχρι στιγμής φέτος, σε όλους τους τομείς. Επενδύσεις €34 εκατ. στην Ελλάδα το 2024 Στην Ελλάδα καταγράφηκαν επενδύσεις ύψους €34 εκατ. το α’ εξάμηνο του 2024 με την ζήτηση για ακίνητα logistics να εξακολουθεί να είναι πολύ υψηλή σύμφωνα με σύμφωνα με έκθεση της DANOS - an alliance member of BNP PARIBAS REAL ESTATE. Τα βασικά ενοίκια για μεγάλα, σύγχρονα και βιώσιμα περιουσιακά στοιχεία αυξάνονται, ενώ οι αποδόσεις συμπυκνώνονται. Περισσότερα από 250.000 τετραγωνικά μέτρα νέων κτιρίων logistics εκτιμάται ότι θα παραδοθούν έως το 2024. Οι μεγαλύτεροι επενδυτές στον χώρο εξακολουθούν να είναι οι ελληνικές ΑΕΕΑΠ οι οποίες ενδιαφέρονται κυρίως για τα prime logistics, σε τοποθεσίες όπως ο Ασπρόπυργος και η Μαγούλα, των οποίων οι τιμές αυξάνονται λόγω της μεγάλης ζήτησης με το ενδιαφέρον πλέον μεταφέρεται σε δευτερεύουσες τοποθεσίες όπως στα Οινόφυτα και το Μαρκόπουλο. Το λιμάνι του Πειραιά έχει ξεπεράσει άλλα λιμάνια της Μεσογείου, καθώς σταδιακά, ο Πειραιάς εξελίσσεται σε βασικό κόμβο για τα Βαλκάνια, ενώ ενδιαφέρον αρχίζει να σημειώνεται και για λιμάνια της Βόρειας Ελλάδας όπως η Θεσσαλονίκη, ο Βόλος και η Αλεξανδρούπολη. . Για το υπόλοιπο του έτους, αναμένουμε περαιτέρω συμπίεση των αποδόσεων λόγω της ζήτησης από επενδυτικά κεφάλαια, που επικεντρώνονται στον κλάδο των logistics.

-

ενέργεια κρατά τα “σκήπτρα” στους ρυθμούς ανάπτυξης επενδύσεων από το 2019 και μέχρι το 2023 με βάση τα στοιχεία και τις επεξεργασίες, που κάνει στην τριμηνιαία έκθεση, που δημοσιοποίησε χθες το Γραφείο Προϋπολογισμού του Κράτους στη Βουλή. Ωστόσο, παραμένει, τουλάχιστον, η αλλαγή του παραγωγικού μοντέλου, καθώς παρατηρείται στον κλάδο των ακινήτων η μεγαλύτερη “συσσώρευση” ενδιαφέροντος. Ακολουθούν, με βάση τα στοιχεία, κλάδοι, όπως αυτοί της Μεταποίησης και της Γεωργίας, Δασοκομίας και Αλιείας , η συνεισφορά των οποίων, όπως αναφέρεται, ωστόσο, σημείωσε μικρή πτώση και όχι αύξηση την τετραετία 2019-2022. Αναλυτικά, όπως αναφέρει το Γραφείο Προϋπολογισμού, “δεδομένου του σημαντικού ρόλου των επενδύσεων στην εθνική οικονομία, είναι χρήσιμο να εξετάσουμε πως οι επενδύσεις κατανέμονται μεταξύ των διαφόρων κλάδων οικονομικής δραστηριότητας. Σύμφωνα με τα τελευταία διαθέσιμα ετήσια στοιχεία της Eurostat, οι δημόσιες επενδύσεις στη δημόσια διοίκηση, την άμυνα και την κοινωνική ασφάλιση έχουν τη μεγαλύτερη συνεισφορά στο σύνολο των επενδύσεων, με τη συνεισφορά αυτή να έχει αυξηθεί σημαντικά την τελευταία τετραετία (από 13,6% το 2019 σε 17,1% το 2022). Ακολουθεί ο κλάδος της Διαχείρισης Ακίνητης Περιουσίας (13,2% το 2022), η συνεισφορά του οποίου αυξήθηκε ομοίως σημαντικά μέσα στην τετραετία 2019-2022 (το 2019 ήταν 9,8%). Στη τρίτη και τέταρτη θέση βρίσκονται οι κλάδοι της Μεταποίησης (10,5%), και της Γεωργίας, Δασοκομίας και Αλιείας (9,0%), η συνεισφορά των οποίων, ωστόσο, σημείωσε μικρή πτώση και όχι αύξηση την τετραετία 2019-2022. Μια πιο δυναμική εικόνα της συνεισφοράς του κάθε κλάδου οικονομικής δραστηριότητας στις συνολικές επενδύσεις, αποτυπώνεται τους συγκεντρωτικούς ρυθμούς μεγέθυνσης για την περίοδο 2019-2022, πάντα σε όρους επενδύσεων. Ρυθμοί μεγέθυνσης Την μεγαλύτερη ανάπτυξη, φτάνοντας ποσά κοντά στα 2 δισ. ετησίως, σημείωσε ο κλάδος της Ενέργειας (+ 118,8%), που περιλαμβάνει, (1) Παραγωγή, μετάδοση και διανομή/εμπόριο ηλεκτρικής ενέργειας, (2) Παραγωγή φυσικού αερίου, διανομή/εμπόριο αερίων καυσίμων με αγωγούς, (3) Παραγωγή και διανομή ατμού και ζεστού νερού για θέρμανση ή παραγωγή ενέργειας, (4) παραγωγή και διανομή ψυχρού αέρα, κρύου νερού για ψύξη, πάγου, ως τροφή αλλά και για ψύξη. Την ίδια ώρα, τη μεγαλύτερη συρρίκνωση ο κλάδος των Ορυχείων και Λατομείων(-43,6%), αλλαγές που πιθανώς να μπορούν να αποδοθούν στην απολιγνιτοποίηση και τη στροφή προς ανανεώσιμες πηγές ενέργειας που επέβαλε η “πράσινη” ενεργειακή πολιτική, η οποία αποτέλεσε σημαντικό πυλώνα των επενδύσεων του Ταμείου Ανάκαμψης και Ανθεκτικότητας. Η δεύτερη μεγαλύτερη επέκταση παρατηρήθηκε στον κλάδο Διαχείρισης Ακίνητης Περιουσίας (83,1%). Τέλος, συρρίκνωση παρατηρήθηκε στον κλάδο Μεταφορά και Αποθήκευση (- 9,0%), ενώ στασιμότητα παρατηρήθηκε στο κλάδο του Τουρισμού (+ 0,3%), απότοκα της οικονομικής ύφεσης που έφερε η πανδημία με βάση την επεξεργασία των στοιχείων της Eurostat, που κάνει το Γραφείο Προϋπολογισμού του Κράτους στη Βουλή. Ο ρόλος των επενδύσεων Με βάση όσα αναφέρονται από το Γραφείο Προϋπολογισμού του Κράτους στη Βουλή, η μακροχρόνια οικονομική ανάπτυξη εξαρτάται καθοριστικά από τις επενδύσεις σε πάγιο και ανθρώπινο κεφάλαιο. Ιστορικά, για παράδειγμα χώρες της Ανατολικής Ασίας, όπως η Κορέα, Σιγκαπούρη, Ινδονησία, Ταιβάν, Χονγκ-Κονγκ κατά την περίοδο 1965-1990, αλλά και Ευρωπαϊκές, όπως η Ιρλανδία και Φιλανδία βασίστηκαν στις επενδύσεις ως μοχλό για να επιτύχουν μικρά οικονομικά θαύματα. Η προσέλκυση άμεσων ξένων επενδύσεων ενισχύει τη ρευστότητα και την εξωτερική ανταγωνιστικότητα της χώρας, ενώ οι εγχώριες επενδύσεις δημιουργούν άμεσα αυξημένο εισόδημα οδηγώντας σε βραχυχρόνια τόνωση του ρυθμού ανάπτυξης του ΑΕΠ. Όπως αναφέρεται, ο αντίκτυπος της τριπλής κρίσης (δημοσιονομική, οικονομική και τραπεζική) που έπληξε τη χώρα μας την προηγούμενη δεκαετία, ήταν πολύ ισχυρός για τις επενδύσεις, ισχυρότερος ακόμα και από αυτόν στο ΑΕΠ και την κατανάλωση.Σύμφωνα με τα τριμηνιαία στοιχεία της Eurostat, η ελληνική οικονομία απώλεσε το ένα τέταρτο του ΑΕΠ της (μείωση κατά 26,5% από το δ’ τρίμηνο του 2009 στο ίδιο τρίμηνο του 2014) και πάνω από τις μισές της επενδύσεις (μείωση κατά 59,4% για την ίδια περίοδο αναφοράς). Από το 2015 έως το 2019 οι επενδύσεις ήταν αναιμικές: ο σωρευτικός ακαθάριστος ρυθμός σχηματισμού παγίου κεφαλαίου ήταν μόλις 3,8%, σύμφωνα με τα ετήσια στοιχεία της Eurostat. Έκτοτε και μέχρι το 2023, ο αντίστοιχος σωρευτικός ρυθμός ανέκαμψε σημαντικά και διαμορφώθηκε στο 41,3%. Από το 2021 και μετά, χάρη στο Ταμείο Ανάκαμψης και Ανθεκτικότητας (ΤΑΑ), και στο ευνοϊκότερο οικονομικό περιβάλλον, οι επενδύσεις έχουν αρχίσει και ανακάμπτουν, ωστόσο παραμένουν υποδιπλάσιες σε σχέση με τα προ κρίσης επίπεδα τους. Το επενδυτικό κενό της χώρας παραμένει μεγάλο. Ο λόγος επενδύσεων προς ΑΕΠ βρίσκεται το 2023 στο 13,9% του ΑΕΠ ενώ ο μέσος όρος της Ευρωζώνης για το ίδιο έτος είναι 22,2%. Η κάλυψη αυτού του κενού δεν είναι δυνατό να πραγματοποιηθεί μέσα σε λίγα μόνο χρόνια και θα απαιτήσει από την οικονομία να αναζητήσει επιπρόσθετους πόρους και μετά την λήξη του ΤΑΑ το 2026.

-

ενέργεια κρατά τα “σκήπτρα” στους ρυθμούς ανάπτυξης επενδύσεων από το 2019 και μέχρι το 2023 με βάση τα στοιχεία και τις επεξεργασίες, που κάνει στην τριμηνιαία έκθεση, που δημοσιοποίησε χθες το Γραφείο Προϋπολογισμού του Κράτους στη Βουλή. Ωστόσο, παραμένει, τουλάχιστον, η αλλαγή του παραγωγικού μοντέλου, καθώς παρατηρείται στον κλάδο των ακινήτων η μεγαλύτερη “συσσώρευση” ενδιαφέροντος. Ακολουθούν, με βάση τα στοιχεία, κλάδοι, όπως αυτοί της Μεταποίησης και της Γεωργίας, Δασοκομίας και Αλιείας , η συνεισφορά των οποίων, όπως αναφέρεται, ωστόσο, σημείωσε μικρή πτώση και όχι αύξηση την τετραετία 2019-2022. Αναλυτικά, όπως αναφέρει το Γραφείο Προϋπολογισμού, “δεδομένου του σημαντικού ρόλου των επενδύσεων στην εθνική οικονομία, είναι χρήσιμο να εξετάσουμε πως οι επενδύσεις κατανέμονται μεταξύ των διαφόρων κλάδων οικονομικής δραστηριότητας. Σύμφωνα με τα τελευταία διαθέσιμα ετήσια στοιχεία της Eurostat, οι δημόσιες επενδύσεις στη δημόσια διοίκηση, την άμυνα και την κοινωνική ασφάλιση έχουν τη μεγαλύτερη συνεισφορά στο σύνολο των επενδύσεων, με τη συνεισφορά αυτή να έχει αυξηθεί σημαντικά την τελευταία τετραετία (από 13,6% το 2019 σε 17,1% το 2022). Ακολουθεί ο κλάδος της Διαχείρισης Ακίνητης Περιουσίας (13,2% το 2022), η συνεισφορά του οποίου αυξήθηκε ομοίως σημαντικά μέσα στην τετραετία 2019-2022 (το 2019 ήταν 9,8%). Στη τρίτη και τέταρτη θέση βρίσκονται οι κλάδοι της Μεταποίησης (10,5%), και της Γεωργίας, Δασοκομίας και Αλιείας (9,0%), η συνεισφορά των οποίων, ωστόσο, σημείωσε μικρή πτώση και όχι αύξηση την τετραετία 2019-2022. Μια πιο δυναμική εικόνα της συνεισφοράς του κάθε κλάδου οικονομικής δραστηριότητας στις συνολικές επενδύσεις, αποτυπώνεται τους συγκεντρωτικούς ρυθμούς μεγέθυνσης για την περίοδο 2019-2022, πάντα σε όρους επενδύσεων. Ρυθμοί μεγέθυνσης Την μεγαλύτερη ανάπτυξη, φτάνοντας ποσά κοντά στα 2 δισ. ετησίως, σημείωσε ο κλάδος της Ενέργειας (+ 118,8%), που περιλαμβάνει, (1) Παραγωγή, μετάδοση και διανομή/εμπόριο ηλεκτρικής ενέργειας, (2) Παραγωγή φυσικού αερίου, διανομή/εμπόριο αερίων καυσίμων με αγωγούς, (3) Παραγωγή και διανομή ατμού και ζεστού νερού για θέρμανση ή παραγωγή ενέργειας, (4) παραγωγή και διανομή ψυχρού αέρα, κρύου νερού για ψύξη, πάγου, ως τροφή αλλά και για ψύξη. Την ίδια ώρα, τη μεγαλύτερη συρρίκνωση ο κλάδος των Ορυχείων και Λατομείων(-43,6%), αλλαγές που πιθανώς να μπορούν να αποδοθούν στην απολιγνιτοποίηση και τη στροφή προς ανανεώσιμες πηγές ενέργειας που επέβαλε η “πράσινη” ενεργειακή πολιτική, η οποία αποτέλεσε σημαντικό πυλώνα των επενδύσεων του Ταμείου Ανάκαμψης και Ανθεκτικότητας. Η δεύτερη μεγαλύτερη επέκταση παρατηρήθηκε στον κλάδο Διαχείρισης Ακίνητης Περιουσίας (83,1%). Τέλος, συρρίκνωση παρατηρήθηκε στον κλάδο Μεταφορά και Αποθήκευση (- 9,0%), ενώ στασιμότητα παρατηρήθηκε στο κλάδο του Τουρισμού (+ 0,3%), απότοκα της οικονομικής ύφεσης που έφερε η πανδημία με βάση την επεξεργασία των στοιχείων της Eurostat, που κάνει το Γραφείο Προϋπολογισμού του Κράτους στη Βουλή. Ο ρόλος των επενδύσεων Με βάση όσα αναφέρονται από το Γραφείο Προϋπολογισμού του Κράτους στη Βουλή, η μακροχρόνια οικονομική ανάπτυξη εξαρτάται καθοριστικά από τις επενδύσεις σε πάγιο και ανθρώπινο κεφάλαιο. Ιστορικά, για παράδειγμα χώρες της Ανατολικής Ασίας, όπως η Κορέα, Σιγκαπούρη, Ινδονησία, Ταιβάν, Χονγκ-Κονγκ κατά την περίοδο 1965-1990, αλλά και Ευρωπαϊκές, όπως η Ιρλανδία και Φιλανδία βασίστηκαν στις επενδύσεις ως μοχλό για να επιτύχουν μικρά οικονομικά θαύματα. Η προσέλκυση άμεσων ξένων επενδύσεων ενισχύει τη ρευστότητα και την εξωτερική ανταγωνιστικότητα της χώρας, ενώ οι εγχώριες επενδύσεις δημιουργούν άμεσα αυξημένο εισόδημα οδηγώντας σε βραχυχρόνια τόνωση του ρυθμού ανάπτυξης του ΑΕΠ. Όπως αναφέρεται, ο αντίκτυπος της τριπλής κρίσης (δημοσιονομική, οικονομική και τραπεζική) που έπληξε τη χώρα μας την προηγούμενη δεκαετία, ήταν πολύ ισχυρός για τις επενδύσεις, ισχυρότερος ακόμα και από αυτόν στο ΑΕΠ και την κατανάλωση.Σύμφωνα με τα τριμηνιαία στοιχεία της Eurostat, η ελληνική οικονομία απώλεσε το ένα τέταρτο του ΑΕΠ της (μείωση κατά 26,5% από το δ’ τρίμηνο του 2009 στο ίδιο τρίμηνο του 2014) και πάνω από τις μισές της επενδύσεις (μείωση κατά 59,4% για την ίδια περίοδο αναφοράς). Από το 2015 έως το 2019 οι επενδύσεις ήταν αναιμικές: ο σωρευτικός ακαθάριστος ρυθμός σχηματισμού παγίου κεφαλαίου ήταν μόλις 3,8%, σύμφωνα με τα ετήσια στοιχεία της Eurostat. Έκτοτε και μέχρι το 2023, ο αντίστοιχος σωρευτικός ρυθμός ανέκαμψε σημαντικά και διαμορφώθηκε στο 41,3%. Από το 2021 και μετά, χάρη στο Ταμείο Ανάκαμψης και Ανθεκτικότητας (ΤΑΑ), και στο ευνοϊκότερο οικονομικό περιβάλλον, οι επενδύσεις έχουν αρχίσει και ανακάμπτουν, ωστόσο παραμένουν υποδιπλάσιες σε σχέση με τα προ κρίσης επίπεδα τους. Το επενδυτικό κενό της χώρας παραμένει μεγάλο. Ο λόγος επενδύσεων προς ΑΕΠ βρίσκεται το 2023 στο 13,9% του ΑΕΠ ενώ ο μέσος όρος της Ευρωζώνης για το ίδιο έτος είναι 22,2%. Η κάλυψη αυτού του κενού δεν είναι δυνατό να πραγματοποιηθεί μέσα σε λίγα μόνο χρόνια και θα απαιτήσει από την οικονομία να αναζητήσει επιπρόσθετους πόρους και μετά την λήξη του ΤΑΑ το 2026. View full είδηση

-

Στη ζωτικής σημασίας συμβολή της Ευρωπαϊκής Ένωσης όσον αφορά την ανάπτυξη του λεκανοπεδίου Αττικής, μέσω έργων και δράσεων που υλοποιούνται ή προγραμματίζονται το προσεχές διάστημα, αναφέρθηκε εκτενώς ο Περιφερειάρχης Αττικής μιλώντας στην ειδική θεματική εκδήλωση ενημέρωσης και συζήτησης με του πολίτες, που διοργάνωσε το Γραφείο του Ευρωπαϊκού Κοινοβουλίου και η Αντιπροσωπεία της Ευρωπαϊκής Επιτροπής στην Ελλάδα σε συνεργασία με την Περιφέρεια Αττικής, στο πλαίσιο της έκθεσης «Attica Green Expo». «Το αποτύπωμα που αφήνουν στην Αττική και τους πολίτες της τα έργα και οι δράσεις που χρηματοδοτούν το ΕΣΠΑ, το Ταμείο Ανάκαμψης και Ανθεκτικότητας και άλλα ευρωπαϊκά χρηματοδοτικά προγράμματα, είναι διαρκές. Όπου κι αν περπατήσεις σήμερα στην Αττική, τα μεγάλα έργα και οι πα- ρεμβάσεις έχουν άρωμα Ευρώπης», τόνισε ο κ. Χαρδαλιάς. Και πρόσθεσε: «Το ίδιο αναμένεται να συμβεί και τα επόμενα χρόνια, με το όφελος σε όρους ανάπτυξης, παραγωγικότητας, απασχόλησης, ενίσχυσης της κοινωνικής συνοχής και αλληλεγγύης, δημιουργίας σύγχρονων υποδομών, αναβάθμισης της ποιότητας ζωής και προστασίας του περιβάλλοντος να είναι ανυπολόγιστο». Σύμφωνα με το ΑΠΕ-ΜΠΕ, όπως ανέφερε ο Περιφερειάρχης, για την νέα προγραμματική περίοδο 2021-2027, η Περιφέρεια Αττικής προωθεί ένα μεγαλόπνοο σχέδιο ανάπτυξης πέντε σημείων με εξασφαλισμένη χρηματοδότηση ύψους άνω του 1,6 δισεκατομμυρίων ευρώ, αυξημένη κατά 50% σε σχέση με την προηγούμενη περίοδο. Το νέο αυτό πρόγραμμα στοχεύει: - Στην αναβάθμιση της ποιότητας ζωής των συμπολιτών - Στην προτεραιοποίηση της κοινωνικής συνοχής κι αλληλεγγύης - Στην ενίσχυση της επιχειρηματικότητας - Στην προώθηση της καινοτομίας - Στη διευκόλυνση δημιουργίας περισσότερων θέσεων εργασίας ώστε να εξασφαλιστεί ένα καλύτερο μέλλον για τη σημερινή γενιά αλλά και για τις επόμενες. «Είμαστε υπερήφανοι για τα έργα που βρίσκονται σε εξέλιξη, αλλά και για όσα προγραμματίζονται στο πλαίσιο του Προγράμματος «Αττική 2021 -2027», δήλωσε ο Περιφεριάρχης παρουσιάζοντας τους βασικούς άξονες με τους πέντε πυλώνες άμεσης προτεραιότητας. Συγκεκριμένα: • 205, 4 εκ. € για την ενίσχυση της επιχειρηματικότητας, της έρευνας και της καινοτομίας, • 331, 6 εκ. € για δράσεις εξοικονόμησης ενέργειας & αντιμετώπισης των επιπτώσεων της κλιματικής αλλαγής, • 124, 9 εκ. € για την ανάπτυξη βιώσιμων μεταφορικών δικτύων και τη βελτίωση της οδικής ασφάλειας, • 646,5 εκ. € για την ενίσχυση της κοινωνικής συνοχής, τη βελτίωση της υγειονομικής περίθαλψης και για την κατασκευή υποδομών εκπαίδευσης & κοινωνικής πρόνοιας, • 289, 7 εκ. € για την υλοποίηση σχεδίων Ολοκληρωμένων Χωρικών Επενδύσεων. Κάνοντας, δε, τον απολογισμό των όσων έχουν υλοποιηθεί έως σήμερα, ο Περιφερειάρχης Αττικής υπογράμμισε πως μόνο από το ΕΣΠΑ της περιόδου 2014 - 2020, με προϋπολογισμό άνω του ενός δισεκατομμυρίου ευρώ, χρηματοδοτήθηκαν 11.529 έργα και δράσεις, μεταξύ των οποίων συγκαταλέγονται: • Η κατασκευή νέων, σύγχρονων και ασφαλών σχολείων. • Σημαντικά έργα αντιπλημμυρικής προστασίας. • Νέες υποδομές για την προστασία του περιβάλλοντος και τη διαχείριση των υγρών αποβλήτων. • Υποδομές πολιτισμού και ανάδειξης της πολιτιστικής ταυτότητας της Περιφέρειας. • Η δημιουργία και αναβάθμιση δημόσιων δομών υγείας. • Η στήριξη της καθημερινότητας ευάλωτων συμπολιτών. • Η ενίσχυση μικρών επιχειρήσεων και η διατήρηση θέσεων εργασίας. • Υποδομές για την κυκλική οικονομία και την ενίσχυση της πολιτικής προστασίας. • Η τεχνολογική αναβάθμιση των δημοσίων συγκοινωνιών και η ανάπτυξη βιώσιμων αστικών μεταφορών. View full είδηση

-

- πρόγραμμα

- αττική 2021-2027

-

(and 1 more)

Με ετικέτα:

-

Στη ζωτικής σημασίας συμβολή της Ευρωπαϊκής Ένωσης όσον αφορά την ανάπτυξη του λεκανοπεδίου Αττικής, μέσω έργων και δράσεων που υλοποιούνται ή προγραμματίζονται το προσεχές διάστημα, αναφέρθηκε εκτενώς ο Περιφερειάρχης Αττικής μιλώντας στην ειδική θεματική εκδήλωση ενημέρωσης και συζήτησης με του πολίτες, που διοργάνωσε το Γραφείο του Ευρωπαϊκού Κοινοβουλίου και η Αντιπροσωπεία της Ευρωπαϊκής Επιτροπής στην Ελλάδα σε συνεργασία με την Περιφέρεια Αττικής, στο πλαίσιο της έκθεσης «Attica Green Expo». «Το αποτύπωμα που αφήνουν στην Αττική και τους πολίτες της τα έργα και οι δράσεις που χρηματοδοτούν το ΕΣΠΑ, το Ταμείο Ανάκαμψης και Ανθεκτικότητας και άλλα ευρωπαϊκά χρηματοδοτικά προγράμματα, είναι διαρκές. Όπου κι αν περπατήσεις σήμερα στην Αττική, τα μεγάλα έργα και οι πα- ρεμβάσεις έχουν άρωμα Ευρώπης», τόνισε ο κ. Χαρδαλιάς. Και πρόσθεσε: «Το ίδιο αναμένεται να συμβεί και τα επόμενα χρόνια, με το όφελος σε όρους ανάπτυξης, παραγωγικότητας, απασχόλησης, ενίσχυσης της κοινωνικής συνοχής και αλληλεγγύης, δημιουργίας σύγχρονων υποδομών, αναβάθμισης της ποιότητας ζωής και προστασίας του περιβάλλοντος να είναι ανυπολόγιστο». Σύμφωνα με το ΑΠΕ-ΜΠΕ, όπως ανέφερε ο Περιφερειάρχης, για την νέα προγραμματική περίοδο 2021-2027, η Περιφέρεια Αττικής προωθεί ένα μεγαλόπνοο σχέδιο ανάπτυξης πέντε σημείων με εξασφαλισμένη χρηματοδότηση ύψους άνω του 1,6 δισεκατομμυρίων ευρώ, αυξημένη κατά 50% σε σχέση με την προηγούμενη περίοδο. Το νέο αυτό πρόγραμμα στοχεύει: - Στην αναβάθμιση της ποιότητας ζωής των συμπολιτών - Στην προτεραιοποίηση της κοινωνικής συνοχής κι αλληλεγγύης - Στην ενίσχυση της επιχειρηματικότητας - Στην προώθηση της καινοτομίας - Στη διευκόλυνση δημιουργίας περισσότερων θέσεων εργασίας ώστε να εξασφαλιστεί ένα καλύτερο μέλλον για τη σημερινή γενιά αλλά και για τις επόμενες. «Είμαστε υπερήφανοι για τα έργα που βρίσκονται σε εξέλιξη, αλλά και για όσα προγραμματίζονται στο πλαίσιο του Προγράμματος «Αττική 2021 -2027», δήλωσε ο Περιφεριάρχης παρουσιάζοντας τους βασικούς άξονες με τους πέντε πυλώνες άμεσης προτεραιότητας. Συγκεκριμένα: • 205, 4 εκ. € για την ενίσχυση της επιχειρηματικότητας, της έρευνας και της καινοτομίας, • 331, 6 εκ. € για δράσεις εξοικονόμησης ενέργειας & αντιμετώπισης των επιπτώσεων της κλιματικής αλλαγής, • 124, 9 εκ. € για την ανάπτυξη βιώσιμων μεταφορικών δικτύων και τη βελτίωση της οδικής ασφάλειας, • 646,5 εκ. € για την ενίσχυση της κοινωνικής συνοχής, τη βελτίωση της υγειονομικής περίθαλψης και για την κατασκευή υποδομών εκπαίδευσης & κοινωνικής πρόνοιας, • 289, 7 εκ. € για την υλοποίηση σχεδίων Ολοκληρωμένων Χωρικών Επενδύσεων. Κάνοντας, δε, τον απολογισμό των όσων έχουν υλοποιηθεί έως σήμερα, ο Περιφερειάρχης Αττικής υπογράμμισε πως μόνο από το ΕΣΠΑ της περιόδου 2014 - 2020, με προϋπολογισμό άνω του ενός δισεκατομμυρίου ευρώ, χρηματοδοτήθηκαν 11.529 έργα και δράσεις, μεταξύ των οποίων συγκαταλέγονται: • Η κατασκευή νέων, σύγχρονων και ασφαλών σχολείων. • Σημαντικά έργα αντιπλημμυρικής προστασίας. • Νέες υποδομές για την προστασία του περιβάλλοντος και τη διαχείριση των υγρών αποβλήτων. • Υποδομές πολιτισμού και ανάδειξης της πολιτιστικής ταυτότητας της Περιφέρειας. • Η δημιουργία και αναβάθμιση δημόσιων δομών υγείας. • Η στήριξη της καθημερινότητας ευάλωτων συμπολιτών. • Η ενίσχυση μικρών επιχειρήσεων και η διατήρηση θέσεων εργασίας. • Υποδομές για την κυκλική οικονομία και την ενίσχυση της πολιτικής προστασίας. • Η τεχνολογική αναβάθμιση των δημοσίων συγκοινωνιών και η ανάπτυξη βιώσιμων αστικών μεταφορών.

-

- πρόγραμμα

- αττική 2021-2027

-

(and 1 more)

Με ετικέτα:

-

Ενέργεια: Υπερκαλύπτουν τους στόχους του 2030 οι «πράσινες» επενδύσεις

Engineer posted μια είδηση in Ενέργεια-ΑΠΕ

Τα έργα ΑΠΕ που ήδη λειτουργούν, σε συνδυασμό με τις μονάδες που έχουν κατακυρώσει ηλεκτρικό «χώρο», ξεπερνούν ήδη τους στόχους για τη διείσδυση των ανανεώσιμων πηγών το 2030. Αυτό προκύπτει από τα στοιχεία που παρατίθενται στο προσχέδιο του 10ετούς Προγράμματος Ανάπτυξης 2025-2034 του ΑΔΜΗΕ, που τέθηκε σε δημόσια διαβούλευση από τον Διαχειριστή. Τα στοιχεία που παρατίθενται στο Πρόγραμμα αφορούν τον Νοέμβριο του 2023, όταν ήδη το παραπάνω «πράσινο» χαρτοφυλάκιο αθροιζόταν στα επίπεδα των 28 GW συνολικής ισχύος. Την ίδια στιγμή, το draft του αναθεωρημένου Εθνικού Σχεδίου για την Ενέργεια και το Κλίμα (ΕΣΕΚ) προβλέπει πως η εγκατεστημένη ισχύς ανανεώσιμων πηγών θα φτάνει το 2030 τα 23,5 GW. Όπως είναι φυσικό, η «επίδοση» του Νοεμβρίου του 2023 ξεπερνά κατά πολύ τους (πιο μετριοπαθείς) στόχους της προηγούμενης παραλλαγής του ΕΣΕΚ, που έχει εγκριθεί από την Κομισιόν. Οι πιο μετριοπαθείς αυτοί στόχοι «τοποθετούσαν» το πράσινο χαρτοφυλάκιο στα 15,1 GW για το 2030. Σε λειτουργία 12,2 GW Όπως αναφέρεται στο προσχέδιο του Προγράμματος Ανάπτυξης, έως τις αρχές Νοεμβρίου του 2023 στο σύστημα μεταφοράς λειτουργούσαν σταθμοί παραγωγής ηλεκτρικής ενέργειας από ΑΠΕ και ΣΥΘΗΑ συνολικής εγκατεστημένης ισχύος 12,2 GW. Από αυτό το portfolio, τα 5 GW αφορούν αιολικά πάρκα και τα 6,5 GW αφορούν φωτοβολταϊκά, με τη συμμετοχή των υπόλοιπων τεχνολογιών ΑΠΕ να είναι αισθητά περιορισμένη. Παράλληλα, από τους δύο Διαχειριστές (ΑΔΜΗΕ και ΔΕΔΔΗΕ) έχουν χορηγηθεί οριστική προσφορά σύνδεσης σε σταθμούς ΑΠΕ συνολικής εγκατεστημένης ισχύος που υπερβαίνει τα 15,5 GW. Σύμφωνα με τα στοιχεία που παρατίθενται, τα 12,4 GW αφορούν φωτοβολταϊκά και τα 2,8 GW αιολικά πάρκα. Αξίζει να σημειωθεί ότι στα εν λειτουργία έργα ήδη η μεγαλύτερη μερίδα αφορά φωτοβολταϊκούς σταθμούς, οι οποίοι μάλιστα υπερτερούν και στα έργα με όρους σύνδεσης. Αυτό σημαίνει πως το «πράσινο» χαρτοφυλάκιο σε λειτουργία τα επόμενα χρόνια θα κυριαρχείται σε σημαντικό βαθμό από την ηλιακή τεχνολογία. Το γεγονός αυτό οδηγεί σε μία σειρά από παρενέργειες, με δεδομένο ότι τα φωτοβολταϊκά παράγουν όλα συγχρονισμένα – τις ώρες ηλιοφάνειας. Έτσι, για παράδειγμα, συχνά τις μεσημεριανές ώρες η παραγωγή υπερκαλύπτει τη ζήτηση, οδηγώντας σε περικοπές, ενώ με τη δύση του ήλιου χρειάζεται η άμεση συνδρομή των μονάδων αερίου, ώστε να καλυφθεί η απώλεια της φωτοβολταϊκής παραγωγής. Το γεγονός αυτό οδηγεί εκείνες τις ώρες σε σημαντική αύξηση των χονδρεμπορικών τιμών. Αυξανόμενη «πράσινη» συμμετοχή Σύμφωνα με τον ΑΔΜΗΕ, η συνεισφορά των σταθμών παραγωγής ηλεκτρικής ενέργειας από ΑΠΕ και των Σταθμών συμπαραγωγής ηλεκτρισμού και θερμότητας υψηλής απόδοσης (ΣΗΘΥΑ) στο ενεργειακό ισοζύγιο αυξάνεται συνεχώς τα τελευταία χρόνια. Έτσι, εξαιρώντας τις μονάδες ΣΗΘΥΑ και τα υδροηλεκτρικά, ανήλθε και παραμένει άνω του 20% από το 2018 και έπειτα, ενώ το 2022 ανήλθε στο 39%. Ως αποτέλεσμα, αυξάνεται συνεχώς και η συμμετοχή στην κάλυψη της ζήτησης από τις «καθαρές» πηγές ενέργειας (συμβατικοί υδροηλεκτρικοί σταθμοί και σταθμοί παραγωγής ηλεκτρικής ενέργειας από ΑΠΕ, συμπεριλαμβανομένων των σταθμών Συμπαραγωγής Ηλεκτρισμού και Θερμότητας Υψηλής Απόδοσης κατανεμόμενων και μη). Η συμμετοχή της «καθαρής» παραγωγής στην κάλυψη της ζήτησης αυξήθηκε από το 10,5% περίπου το έτος 2004 σε άνω του 30% από το 2018 και κορυφώθηκε στο 46% το 2022. Έπειτα από το έτος 2013 αυτή η συμμετοχή είναι σταθερά άνω του 25%, με αυξητική τάση. Όπως είναι φυσικό, λαμβάνοντας υπόψη τα έργα που βρίσκονται ήδη στα σκαριά, τα παραπάνω ποσοστά θα αυξηθούν έτι περαιτέρω τα επόμενα χρόνια. Πέρα πάντως από τα οφέλη που θα έχει αυτή η εξέλιξη (ενεργειακή ανεξαρτησία, συγκράτηση των χονδρεμπορικών τιμών), η υψηλή διείσδυση των ΑΠΕ στο ηλεκτρικό σύστημα εμπεριέχει και αρκετές προκλήσεις. Σύμφωνα με τον ΑΔΜΗΕ, η διαχείριση της στοχαστικής παραγωγής των Σταθμών ΑΠΕ κατά τη λειτουργία του Συστήματος επηρεάζει σημαντικά τον τρόπο λειτουργίας των συμβατικών μονάδων, οι οποίες είναι απαραίτητες για τη ρύθμιση του ισοζυγίου της παραγωγής και του φορτίου. Για παράδειγμα στις μεταμεσημβρινές ώρες όπου μειώνεται απότομα η παραγωγή των φωτοβολταϊκών, προκύπτουν απαιτήσεις ταχείας ανάληψης του φορτίου και με αυξημένο ρυθμό από τις συμβατικές μονάδες. «Υπάρχει ένα μεγάλο φάσμα προκλήσεων οι οποίες πρέπει να αντιμετωπισθούν, γεγονός το οποίο αποτελεί αντικείμενο διερεύνησης εδώ και πολλά χρόνια σε πανευρωπαϊκό επίπεδο. Η κοινή διαπίστωση για τη χώρα μας, αλλά και διεθνώς, είναι ότι θα απαιτηθεί η αύξηση της δυνατότητας της αποθήκευσης της ηλεκτρικής ενέργειας, όπως η χρήση των αντλητικών υδροηλεκτρικών Σταθμών και συστημάτων συσσωρευτών, ώστε να αμβλύνονται οι επιπτώσεις της τυχαίας παραγωγής από τις ΑΠΕ», σημειώνει χαρακτηριστικά ο Διαχειριστής. -

Τα έργα ΑΠΕ που ήδη λειτουργούν, σε συνδυασμό με τις μονάδες που έχουν κατακυρώσει ηλεκτρικό «χώρο», ξεπερνούν ήδη τους στόχους για τη διείσδυση των ανανεώσιμων πηγών το 2030. Αυτό προκύπτει από τα στοιχεία που παρατίθενται στο προσχέδιο του 10ετούς Προγράμματος Ανάπτυξης 2025-2034 του ΑΔΜΗΕ, που τέθηκε σε δημόσια διαβούλευση από τον Διαχειριστή. Τα στοιχεία που παρατίθενται στο Πρόγραμμα αφορούν τον Νοέμβριο του 2023, όταν ήδη το παραπάνω «πράσινο» χαρτοφυλάκιο αθροιζόταν στα επίπεδα των 28 GW συνολικής ισχύος. Την ίδια στιγμή, το draft του αναθεωρημένου Εθνικού Σχεδίου για την Ενέργεια και το Κλίμα (ΕΣΕΚ) προβλέπει πως η εγκατεστημένη ισχύς ανανεώσιμων πηγών θα φτάνει το 2030 τα 23,5 GW. Όπως είναι φυσικό, η «επίδοση» του Νοεμβρίου του 2023 ξεπερνά κατά πολύ τους (πιο μετριοπαθείς) στόχους της προηγούμενης παραλλαγής του ΕΣΕΚ, που έχει εγκριθεί από την Κομισιόν. Οι πιο μετριοπαθείς αυτοί στόχοι «τοποθετούσαν» το πράσινο χαρτοφυλάκιο στα 15,1 GW για το 2030. Σε λειτουργία 12,2 GW Όπως αναφέρεται στο προσχέδιο του Προγράμματος Ανάπτυξης, έως τις αρχές Νοεμβρίου του 2023 στο σύστημα μεταφοράς λειτουργούσαν σταθμοί παραγωγής ηλεκτρικής ενέργειας από ΑΠΕ και ΣΥΘΗΑ συνολικής εγκατεστημένης ισχύος 12,2 GW. Από αυτό το portfolio, τα 5 GW αφορούν αιολικά πάρκα και τα 6,5 GW αφορούν φωτοβολταϊκά, με τη συμμετοχή των υπόλοιπων τεχνολογιών ΑΠΕ να είναι αισθητά περιορισμένη. Παράλληλα, από τους δύο Διαχειριστές (ΑΔΜΗΕ και ΔΕΔΔΗΕ) έχουν χορηγηθεί οριστική προσφορά σύνδεσης σε σταθμούς ΑΠΕ συνολικής εγκατεστημένης ισχύος που υπερβαίνει τα 15,5 GW. Σύμφωνα με τα στοιχεία που παρατίθενται, τα 12,4 GW αφορούν φωτοβολταϊκά και τα 2,8 GW αιολικά πάρκα. Αξίζει να σημειωθεί ότι στα εν λειτουργία έργα ήδη η μεγαλύτερη μερίδα αφορά φωτοβολταϊκούς σταθμούς, οι οποίοι μάλιστα υπερτερούν και στα έργα με όρους σύνδεσης. Αυτό σημαίνει πως το «πράσινο» χαρτοφυλάκιο σε λειτουργία τα επόμενα χρόνια θα κυριαρχείται σε σημαντικό βαθμό από την ηλιακή τεχνολογία. Το γεγονός αυτό οδηγεί σε μία σειρά από παρενέργειες, με δεδομένο ότι τα φωτοβολταϊκά παράγουν όλα συγχρονισμένα – τις ώρες ηλιοφάνειας. Έτσι, για παράδειγμα, συχνά τις μεσημεριανές ώρες η παραγωγή υπερκαλύπτει τη ζήτηση, οδηγώντας σε περικοπές, ενώ με τη δύση του ήλιου χρειάζεται η άμεση συνδρομή των μονάδων αερίου, ώστε να καλυφθεί η απώλεια της φωτοβολταϊκής παραγωγής. Το γεγονός αυτό οδηγεί εκείνες τις ώρες σε σημαντική αύξηση των χονδρεμπορικών τιμών. Αυξανόμενη «πράσινη» συμμετοχή Σύμφωνα με τον ΑΔΜΗΕ, η συνεισφορά των σταθμών παραγωγής ηλεκτρικής ενέργειας από ΑΠΕ και των Σταθμών συμπαραγωγής ηλεκτρισμού και θερμότητας υψηλής απόδοσης (ΣΗΘΥΑ) στο ενεργειακό ισοζύγιο αυξάνεται συνεχώς τα τελευταία χρόνια. Έτσι, εξαιρώντας τις μονάδες ΣΗΘΥΑ και τα υδροηλεκτρικά, ανήλθε και παραμένει άνω του 20% από το 2018 και έπειτα, ενώ το 2022 ανήλθε στο 39%. Ως αποτέλεσμα, αυξάνεται συνεχώς και η συμμετοχή στην κάλυψη της ζήτησης από τις «καθαρές» πηγές ενέργειας (συμβατικοί υδροηλεκτρικοί σταθμοί και σταθμοί παραγωγής ηλεκτρικής ενέργειας από ΑΠΕ, συμπεριλαμβανομένων των σταθμών Συμπαραγωγής Ηλεκτρισμού και Θερμότητας Υψηλής Απόδοσης κατανεμόμενων και μη). Η συμμετοχή της «καθαρής» παραγωγής στην κάλυψη της ζήτησης αυξήθηκε από το 10,5% περίπου το έτος 2004 σε άνω του 30% από το 2018 και κορυφώθηκε στο 46% το 2022. Έπειτα από το έτος 2013 αυτή η συμμετοχή είναι σταθερά άνω του 25%, με αυξητική τάση. Όπως είναι φυσικό, λαμβάνοντας υπόψη τα έργα που βρίσκονται ήδη στα σκαριά, τα παραπάνω ποσοστά θα αυξηθούν έτι περαιτέρω τα επόμενα χρόνια. Πέρα πάντως από τα οφέλη που θα έχει αυτή η εξέλιξη (ενεργειακή ανεξαρτησία, συγκράτηση των χονδρεμπορικών τιμών), η υψηλή διείσδυση των ΑΠΕ στο ηλεκτρικό σύστημα εμπεριέχει και αρκετές προκλήσεις. Σύμφωνα με τον ΑΔΜΗΕ, η διαχείριση της στοχαστικής παραγωγής των Σταθμών ΑΠΕ κατά τη λειτουργία του Συστήματος επηρεάζει σημαντικά τον τρόπο λειτουργίας των συμβατικών μονάδων, οι οποίες είναι απαραίτητες για τη ρύθμιση του ισοζυγίου της παραγωγής και του φορτίου. Για παράδειγμα στις μεταμεσημβρινές ώρες όπου μειώνεται απότομα η παραγωγή των φωτοβολταϊκών, προκύπτουν απαιτήσεις ταχείας ανάληψης του φορτίου και με αυξημένο ρυθμό από τις συμβατικές μονάδες. «Υπάρχει ένα μεγάλο φάσμα προκλήσεων οι οποίες πρέπει να αντιμετωπισθούν, γεγονός το οποίο αποτελεί αντικείμενο διερεύνησης εδώ και πολλά χρόνια σε πανευρωπαϊκό επίπεδο. Η κοινή διαπίστωση για τη χώρα μας, αλλά και διεθνώς, είναι ότι θα απαιτηθεί η αύξηση της δυνατότητας της αποθήκευσης της ηλεκτρικής ενέργειας, όπως η χρήση των αντλητικών υδροηλεκτρικών Σταθμών και συστημάτων συσσωρευτών, ώστε να αμβλύνονται οι επιπτώσεις της τυχαίας παραγωγής από τις ΑΠΕ», σημειώνει χαρακτηριστικά ο Διαχειριστής. View full είδηση

-