Αναζήτηση στην κοινότητα

Εμφάνιση αποτελεσμάτων για τις ετικέτες 'ελλάδα'.

Found 548 results

-

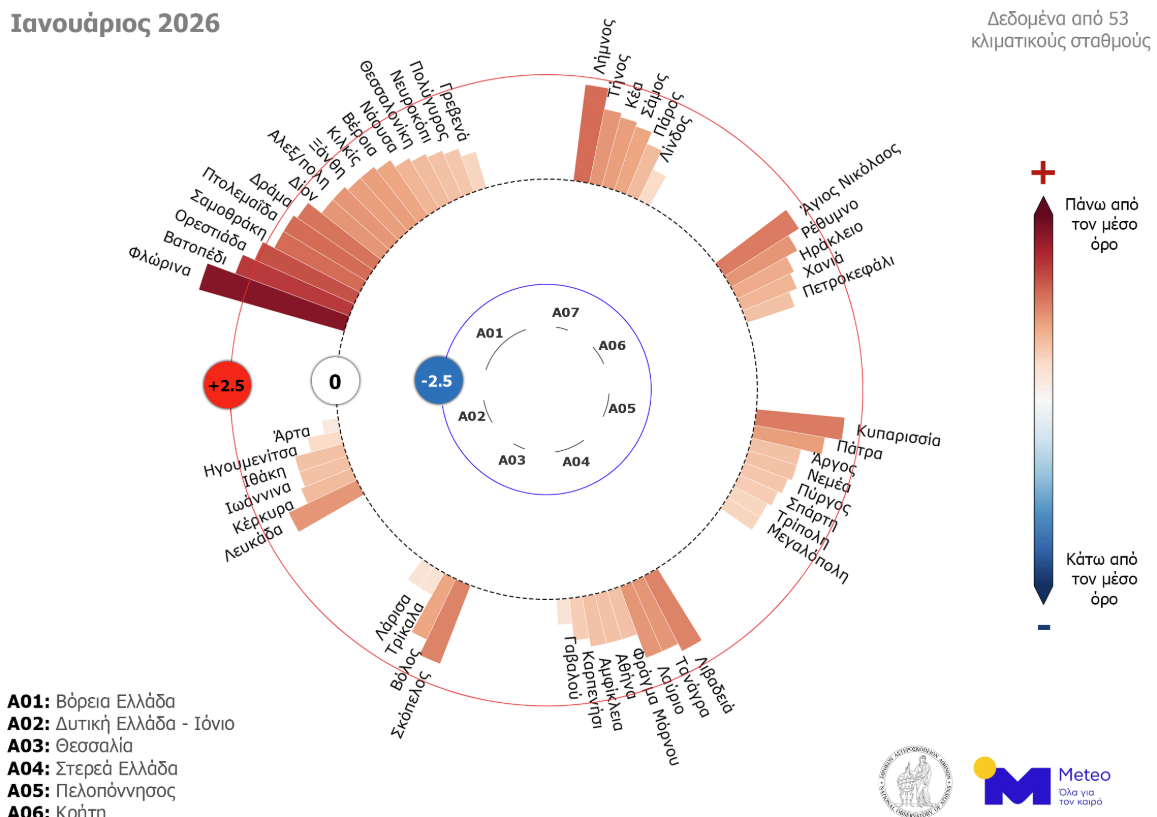

Σύμφωνα με το δίκτυο των 53 μετεωρολογικών σταθμών του meteo.gr του Εθνικού Αστεροσκοπείου Αθηνών (Ε.Α.Α.), που λειτουργούν ανελλιπώς από το 2010 έως σήμερα, τον Ιανουάριο του 2026 η μέση τιμή των μεγίστων ημερήσιων θερμοκρασιών κυμάνθηκε σε υψηλότερα για την εποχή επίπεδα (σε σύγκριση με τον μέσο όρο της περιόδου 2010–2019) σε όλα τα γεωγραφικά διαμερίσματα. Ο παρακάτω χάρτης δείχνει τις αποκλίσεις της μέσης μέγιστης θερμοκρασίας για τον Ιανουάριο του 2026, ανά γεωγραφικό διαμέρισμα. Το επόμενο γράφημα παρουσιάζει την κατάταξη του Ιανουαρίου ανά έτος, με βάση τη μέση μηνιαία τιμή της μέγιστης θερμοκρασίας. Στη Βόρεια Ελλάδα, ο Ιανουάριος του 2026 καταγράφηκε ως ο 7ος θερμότερος από το 2010. Στη Θεσσαλία ήταν ο 8ος θερμότερος, ενώ στη Στερεά Ελλάδα, την Πελοπόννησο και τη Δυτική Ελλάδα – Ιόνιο κατατάχθηκε ως ο 6ος θερμότερος της περιόδου. Τέλος, στην Κρήτη, τα Νησιά του Αιγαίου και τα Δωδεκάνησα, ο Ιανουάριος 2026 καταγράφηκε ως ο 5ος θερμότερος από το 2010. Στην πόλη της Αθήνας, η μέση μηνιαία απόκλιση της μέγιστης θερμοκρασίας ήταν +1,2 °C, με 22 από τις 31 ημέρες του μήνα να καταγράφονται πάνω από τα κανονικά για την εποχή επίπεδα. Στην πόλη της Θεσσαλονίκης, 21 ημέρες του μήνα ήταν πάνω από τη μέση τιμή της περιόδου 2010–2019, με τη μέση μέγιστη θερμοκρασία να παρουσιάζει απόκλιση +1,3 °C από τα κανονικά επίπεδα. Μπορείτε να βλέπετε τις αποκλίσεις των τιμών της μέγιστης θερμοκρασίας ανά περιφέρεια και ανά μήνα από τη σελίδα μας πατώντας εδώ. View full είδηση

-

- θερμοκρασία

- ιανουάριος

-

(and 2 more)

Με ετικέτα:

-

Σύμφωνα με το δίκτυο των 53 μετεωρολογικών σταθμών του meteo.gr του Εθνικού Αστεροσκοπείου Αθηνών (Ε.Α.Α.), που λειτουργούν ανελλιπώς από το 2010 έως σήμερα, τον Ιανουάριο του 2026 η μέση τιμή των μεγίστων ημερήσιων θερμοκρασιών κυμάνθηκε σε υψηλότερα για την εποχή επίπεδα (σε σύγκριση με τον μέσο όρο της περιόδου 2010–2019) σε όλα τα γεωγραφικά διαμερίσματα. Ο παρακάτω χάρτης δείχνει τις αποκλίσεις της μέσης μέγιστης θερμοκρασίας για τον Ιανουάριο του 2026, ανά γεωγραφικό διαμέρισμα. Το επόμενο γράφημα παρουσιάζει την κατάταξη του Ιανουαρίου ανά έτος, με βάση τη μέση μηνιαία τιμή της μέγιστης θερμοκρασίας. Στη Βόρεια Ελλάδα, ο Ιανουάριος του 2026 καταγράφηκε ως ο 7ος θερμότερος από το 2010. Στη Θεσσαλία ήταν ο 8ος θερμότερος, ενώ στη Στερεά Ελλάδα, την Πελοπόννησο και τη Δυτική Ελλάδα – Ιόνιο κατατάχθηκε ως ο 6ος θερμότερος της περιόδου. Τέλος, στην Κρήτη, τα Νησιά του Αιγαίου και τα Δωδεκάνησα, ο Ιανουάριος 2026 καταγράφηκε ως ο 5ος θερμότερος από το 2010. Στην πόλη της Αθήνας, η μέση μηνιαία απόκλιση της μέγιστης θερμοκρασίας ήταν +1,2 °C, με 22 από τις 31 ημέρες του μήνα να καταγράφονται πάνω από τα κανονικά για την εποχή επίπεδα. Στην πόλη της Θεσσαλονίκης, 21 ημέρες του μήνα ήταν πάνω από τη μέση τιμή της περιόδου 2010–2019, με τη μέση μέγιστη θερμοκρασία να παρουσιάζει απόκλιση +1,3 °C από τα κανονικά επίπεδα. Μπορείτε να βλέπετε τις αποκλίσεις των τιμών της μέγιστης θερμοκρασίας ανά περιφέρεια και ανά μήνα από τη σελίδα μας πατώντας εδώ.

-

- θερμοκρασία

- ιανουάριος

-

(and 2 more)

Με ετικέτα:

-

Η Google γνωστοποίησε εκ νέου ότι το διάστημα από τις 5 Φεβρουαρίου 2026 έως και τις 24 Νοεμβρίου 2026 θα πραγματοποιήσει εργασίες τρισδιάστατης χαρτογράφησης σε διάφορες περιοχές της Ελλάδας, στο πλαίσιο της επικαιροποίησης των Google Maps και του Street View. Πρόκειται για συνέχεια αντίστοιχης ανακοίνωσης που είχε γίνει τον Ιανουάριο του 2025, όταν η εταιρεία είχε ενημερώσει ότι ειδικά διαμορφωμένα οχήματα με τη σήμανση «Google Street View» θα κινούνταν σε επιλεγμένα σημεία της χώρας για τη συλλογή νέου χαρτογραφικού υλικού. Σύμφωνα με τη νεότερη ενημέρωση, η χαρτογράφηση θα καλύψει τις περιοχές της Αττικής, της Κρήτης, της Ηπείρου και της Δυτικής Μακεδονίας, της Μακεδονίας και της Θράκης, της Πελοποννήσου, της Δυτικής Ελλάδας και του Ιονίου, του Αιγαίου, της Θεσσαλίας και της Στερεάς Ελλάδας. Η διαδικασία εντάσσεται στην προσπάθεια ενημέρωσης των χαρτών της Google, με έμφαση και στο περιεχόμενο που προβάλλεται μέσω της λειτουργίας Street View. Παράλληλα, η εταιρεία διευκρίνισε ότι τα πρόσωπα και οι πινακίδες κυκλοφορίας οχημάτων θα εμφανίζονται θολωμένα, ώστε να μην είναι δυνατή η αναγνώριση, πριν από την ανάρτηση της χαρτογραφημένης περιοχής στην ιστοσελίδα google.com/maps. Η θόλωση αφορά τόσο ανθρώπους όσο και αριθμούς κυκλοφορίας, στο πλαίσιο της διαδικασίας που προηγείται της δημοσίευσης του υλικού. Για περιπτώσεις στις οποίες δεν έχει εφαρμοστεί θόλωση ή η θόλωση κρίνεται ανεπαρκής, προβλέπεται δυνατότητα επισήμανσης του ζητήματος. Το υποκείμενο των δεδομένων ή οποιοσδήποτε τρίτος μπορεί να υποδείξει μη θόλωση ή μη επαρκή θόλωση οποιουδήποτε ατόμου ή πινακίδας κυκλοφορίας. Επιπλέον, το υποκείμενο των δεδομένων μπορεί να ζητήσει τη θόλωση της εικόνας της οικίας του. Η Google αναφέρει επίσης ότι, εφόσον τα δεδομένα δεν έχουν ήδη θολώσει, το υποκείμενο των δεδομένων διαθέτει δικαίωμα αντίρρησης και μπορεί να ζητήσει την αφαίρεσή τους, σύμφωνα με την ισχύουσα ελληνική και ευρωπαϊκή νομοθεσία. Με βάση αυτή τη διαδικασία, τα δεδομένα είτε θολώνονται είτε διαγράφονται. Το δικαίωμα αντίρρησης μπορεί να ασκηθεί και πριν αναρτηθεί η χαρτογραφημένη περιοχή στον ιστότοπο, εκτός εάν τα δεδομένα έχουν ήδη θολώσει. Όταν η θόλωση γίνεται κατόπιν αιτήματος, πραγματοποιείται μέσα σε πέντε ημέρες από την έναρξη της υπηρεσίας ή, αν το αίτημα υποβληθεί μετά την έναρξη, μέσα σε πέντε ημέρες από την υποβολή του. Τέλος, επισημαίνεται ότι τα πρωτογενή δεδομένα δεν θα πρέπει να διαβιβάζονται σε τρίτους, καθώς η διαδικασία χαρτογράφησης και διαχείρισης του υλικού ακολουθεί συγκεκριμένους κανόνες πριν από τη δημοσίευση στο Google Maps. View full είδηση

-

- χαρτογράφηση

-

(and 1 more)

Με ετικέτα:

-

Η Google γνωστοποίησε εκ νέου ότι το διάστημα από τις 5 Φεβρουαρίου 2026 έως και τις 24 Νοεμβρίου 2026 θα πραγματοποιήσει εργασίες τρισδιάστατης χαρτογράφησης σε διάφορες περιοχές της Ελλάδας, στο πλαίσιο της επικαιροποίησης των Google Maps και του Street View. Πρόκειται για συνέχεια αντίστοιχης ανακοίνωσης που είχε γίνει τον Ιανουάριο του 2025, όταν η εταιρεία είχε ενημερώσει ότι ειδικά διαμορφωμένα οχήματα με τη σήμανση «Google Street View» θα κινούνταν σε επιλεγμένα σημεία της χώρας για τη συλλογή νέου χαρτογραφικού υλικού. Σύμφωνα με τη νεότερη ενημέρωση, η χαρτογράφηση θα καλύψει τις περιοχές της Αττικής, της Κρήτης, της Ηπείρου και της Δυτικής Μακεδονίας, της Μακεδονίας και της Θράκης, της Πελοποννήσου, της Δυτικής Ελλάδας και του Ιονίου, του Αιγαίου, της Θεσσαλίας και της Στερεάς Ελλάδας. Η διαδικασία εντάσσεται στην προσπάθεια ενημέρωσης των χαρτών της Google, με έμφαση και στο περιεχόμενο που προβάλλεται μέσω της λειτουργίας Street View. Παράλληλα, η εταιρεία διευκρίνισε ότι τα πρόσωπα και οι πινακίδες κυκλοφορίας οχημάτων θα εμφανίζονται θολωμένα, ώστε να μην είναι δυνατή η αναγνώριση, πριν από την ανάρτηση της χαρτογραφημένης περιοχής στην ιστοσελίδα google.com/maps. Η θόλωση αφορά τόσο ανθρώπους όσο και αριθμούς κυκλοφορίας, στο πλαίσιο της διαδικασίας που προηγείται της δημοσίευσης του υλικού. Για περιπτώσεις στις οποίες δεν έχει εφαρμοστεί θόλωση ή η θόλωση κρίνεται ανεπαρκής, προβλέπεται δυνατότητα επισήμανσης του ζητήματος. Το υποκείμενο των δεδομένων ή οποιοσδήποτε τρίτος μπορεί να υποδείξει μη θόλωση ή μη επαρκή θόλωση οποιουδήποτε ατόμου ή πινακίδας κυκλοφορίας. Επιπλέον, το υποκείμενο των δεδομένων μπορεί να ζητήσει τη θόλωση της εικόνας της οικίας του. Η Google αναφέρει επίσης ότι, εφόσον τα δεδομένα δεν έχουν ήδη θολώσει, το υποκείμενο των δεδομένων διαθέτει δικαίωμα αντίρρησης και μπορεί να ζητήσει την αφαίρεσή τους, σύμφωνα με την ισχύουσα ελληνική και ευρωπαϊκή νομοθεσία. Με βάση αυτή τη διαδικασία, τα δεδομένα είτε θολώνονται είτε διαγράφονται. Το δικαίωμα αντίρρησης μπορεί να ασκηθεί και πριν αναρτηθεί η χαρτογραφημένη περιοχή στον ιστότοπο, εκτός εάν τα δεδομένα έχουν ήδη θολώσει. Όταν η θόλωση γίνεται κατόπιν αιτήματος, πραγματοποιείται μέσα σε πέντε ημέρες από την έναρξη της υπηρεσίας ή, αν το αίτημα υποβληθεί μετά την έναρξη, μέσα σε πέντε ημέρες από την υποβολή του. Τέλος, επισημαίνεται ότι τα πρωτογενή δεδομένα δεν θα πρέπει να διαβιβάζονται σε τρίτους, καθώς η διαδικασία χαρτογράφησης και διαχείρισης του υλικού ακολουθεί συγκεκριμένους κανόνες πριν από τη δημοσίευση στο Google Maps.

-

- χαρτογράφηση

-

(and 1 more)

Με ετικέτα:

-

Για το 2026, οι περιορισμοί παγιώνονται και επεκτείνονται γεωγραφικά, με στόχο την προστασία του οικιστικού αποθέματος και την ανάσχεση της στεγαστικής κρίσης. Με τα νέα δεδομένα, πλέον οι «ελεύθερες» ζώνες συρρικνώνονται και η «άδεια Airbnb» δεν θα ακολουθεί αυτονόητα το ακίνητο αν τυχόν αυτό μεταβιβαστεί. Στην Αθήνα, οι περιορισμοί νέων αδειών που τέθηκαν σε ισχύ από το 2025 εξακολουθούν να ισχύουν στο ακέραιο και το 2026. Ενώ από την 1η Μαρτίου 2026 στο καθεστώς αυτό εντάσσονται και νέες περιοχές στη Θεσσαλονίκη. Και στο εξής, στις «κορεσμένες» περιοχές αποσυνδέεται η άδεια λειτουργίας (Αριθμός Μητρώου Ακινήτου - ΑΜΑ) από το ίδιο το ακίνητο, εξέλιξη που αλλάζει τα δεδομένα στις μεταβιβάσεις αλλά και στην αγορά ακινήτων γενικότερα. Τι ισχύει σε μεταβίβαση που αφορά ακίνητο βραχυχρόνιας μίσθωσης Η εφαρμογή του μέτρου θα γίνεται μέσω του Μητρώου Βραχυχρόνιας Μίσθωσης της ΑΑΔΕ, με μπλοκάρισμα νέων εγγραφών στις ζώνες που εντάσσονται στον περιορισμό. Το 2026 θεωρείται έτος «δοκιμής» για την αποτελεσματικότητά του. Αν τα στοιχεία δείξουν αποκλιμάκωση της πίεσης στα ενοίκια και επιστροφή κατοικιών στη μακροχρόνια μίσθωση, δεν αποκλείεται η χρονική παράταση του μέτρου, ή και η επέκτασή του σε άλλες περιοχές υψηλής τουριστικής έντασης. Η σημαντικότερη αλλαγή που οφείλουν να γνωρίζουν όλοι οι ενδιαφερόμενοι αφορά τη μη μεταβιβασιμότητα της άδειας Airbnb στις ζώνες όπου ισχύουν απαγορεύσεις. Η άδεια βραχυχρόνιας μίσθωσης παύει να θεωρείται «προίκα» ή συνοδευτικό στοιχείο του ακινήτου. Συγκεκριμένα, εάν ένα ακίνητο που βρίσκεται σε ζώνη αναστολής έκδοσης νέων αδειών αλλάξει χέρια --είτε μέσω αγοραπωλησίας, είτε μέσω γονικής παροχής ή κληρονομιάς-- η υφιστάμενη καταχώριση στο Μητρώο Βραχυχρόνιας Μίσθωσης διαγράφεται αυτομάτως. Ο νέος ιδιοκτήτης δεν έχει δικαίωμα να εκδώσει νέο ΑΜΑ, γεγονός που τον υποχρεώνει να διαθέσει το ακίνητο αποκλειστικά για μακροχρόνια μίσθωση ή για ιδιοκατοίκηση. Η περίπτωση της Αθήνας Στον Δήμο Αθηναίων, το καθεστώς των περιορισμών που τέθηκε ήδη σε ισχύ από το 2025, συνεχίζεται και εφέτος. Η αναστολή έκδοσης νέων αδειών καλύπτει το κεντρικό τμήμα της πρωτεύουσας και τις περιοχές που δέχονται τη μεγαλύτερη τουριστική πίεση. Δηλαδή: 1ο Δημοτικό Διαμέρισμα: Περιλαμβάνει το εμπορικό τρίγωνο (Πλάκα, Μοναστηράκι, Σύνταγμα, Ομόνοια), το Κολωνάκι, τα Εξάρχεια, τα Ιλίσια, τη Νεάπολη και το Κουκάκι. 2ο Δημοτικό Διαμέρισμα: Αφορά περιοχές όπως το Μετς και ο Νέος Κόσμος. 3ο Δημοτικό Διαμέρισμα: Καλύπτει τα Πετράλωνα, το Θησείο, το Γκάζι, τον Βοτανικό, το Μεταξουργείο και το Ρουφ. Στις περιοχές αυτές, κανένα ακίνητο (νεοαποκτηθέν, ανακαινισμένο ή κενό) δεν μπορεί να εισέλθει στην αγορά της βραχυχρόνιας μίσθωσης. Τι αλλάζει στη Θεσσαλονίκη Από την 1η Μαρτίου 2026, το μοντέλο της Αθήνας εφαρμόζεται και στη Θεσσαλονίκη. Το «πάγωμα» των νέων αδειών θα ισχύσει αρχικά για το 2026, με πρόβλεψη δυνατότητας παράτασης και σε επόμενα έτη. Θα αφορά στην Α' Δημοτική Κοινότητα, όπου εντοπίζονται σήμερα 4.800 από τις 7.500 συνολικά καταχωρίσεις ακινήτων βραχυχρόνιας μίσθωσης του Δήμου. Η ζώνη απαγόρευσης περιλαμβάνει: Το ιστορικό και εμπορικό κέντρο (Πλατεία Αριστοτέλους, άξονες Εγνατίας και Τσιμισκή). Την περιοχή των Λαδάδικων και του Λιμανιού. Την παραλιακή ζώνη έως τον Λευκό Πύργο. Τις γειτονιές γύρω από τη Ροτόντα, την Καμάρα, τη Ναυαρίνου, τη Βαλαωρίτου και την Άνω Πόλη. Εντείνονται οι έλεγχοι Πέραν των χωροταξικών περιορισμών, το κράτος εντείνει τους ελέγχους νομιμότητας μέσω μικτών κλιμακίων του Υπουργείου Τουρισμού και της ΑΑΔΕ. Οι έλεγχοι εστιάζουν στην τήρηση σωρευτικών προδιαγραφών λειτουργίας και ασφάλειας. Τα ακίνητα πρέπει υποχρεωτικά να διαθέτουν: Ασφαλιστική κάλυψη αστικής ευθύνης. Υπεύθυνη δήλωση ηλεκτρολόγου και ρελέ διαφυγής. Πυροσβεστήρες, ανιχνευτές καπνού και σήμανση εξόδου κινδύνου. Πιστοποιητικό απεντόμωσης και φαρμακείο πρώτων βοηθειών. Οι ιδιοκτήτες θα ειδοποιούνται δέκα ημέρες προ του ελέγχου. Σε περίπτωση διαπίστωσης παραβάσεων, το πρόστιμο ορίζεται στις 5.000 ευρώ, ποσό που διπλασιάζεται σε περίπτωση υποτροπής εντός έτους και τετραπλασιάζεται σε τρίτη παράβαση. View full είδηση

-

- βραχυχρόνια μίσθωση

- αθήνα

-

(and 4 more)

Με ετικέτα:

-

Για το 2026, οι περιορισμοί παγιώνονται και επεκτείνονται γεωγραφικά, με στόχο την προστασία του οικιστικού αποθέματος και την ανάσχεση της στεγαστικής κρίσης. Με τα νέα δεδομένα, πλέον οι «ελεύθερες» ζώνες συρρικνώνονται και η «άδεια Airbnb» δεν θα ακολουθεί αυτονόητα το ακίνητο αν τυχόν αυτό μεταβιβαστεί. Στην Αθήνα, οι περιορισμοί νέων αδειών που τέθηκαν σε ισχύ από το 2025 εξακολουθούν να ισχύουν στο ακέραιο και το 2026. Ενώ από την 1η Μαρτίου 2026 στο καθεστώς αυτό εντάσσονται και νέες περιοχές στη Θεσσαλονίκη. Και στο εξής, στις «κορεσμένες» περιοχές αποσυνδέεται η άδεια λειτουργίας (Αριθμός Μητρώου Ακινήτου - ΑΜΑ) από το ίδιο το ακίνητο, εξέλιξη που αλλάζει τα δεδομένα στις μεταβιβάσεις αλλά και στην αγορά ακινήτων γενικότερα. Τι ισχύει σε μεταβίβαση που αφορά ακίνητο βραχυχρόνιας μίσθωσης Η εφαρμογή του μέτρου θα γίνεται μέσω του Μητρώου Βραχυχρόνιας Μίσθωσης της ΑΑΔΕ, με μπλοκάρισμα νέων εγγραφών στις ζώνες που εντάσσονται στον περιορισμό. Το 2026 θεωρείται έτος «δοκιμής» για την αποτελεσματικότητά του. Αν τα στοιχεία δείξουν αποκλιμάκωση της πίεσης στα ενοίκια και επιστροφή κατοικιών στη μακροχρόνια μίσθωση, δεν αποκλείεται η χρονική παράταση του μέτρου, ή και η επέκτασή του σε άλλες περιοχές υψηλής τουριστικής έντασης. Η σημαντικότερη αλλαγή που οφείλουν να γνωρίζουν όλοι οι ενδιαφερόμενοι αφορά τη μη μεταβιβασιμότητα της άδειας Airbnb στις ζώνες όπου ισχύουν απαγορεύσεις. Η άδεια βραχυχρόνιας μίσθωσης παύει να θεωρείται «προίκα» ή συνοδευτικό στοιχείο του ακινήτου. Συγκεκριμένα, εάν ένα ακίνητο που βρίσκεται σε ζώνη αναστολής έκδοσης νέων αδειών αλλάξει χέρια --είτε μέσω αγοραπωλησίας, είτε μέσω γονικής παροχής ή κληρονομιάς-- η υφιστάμενη καταχώριση στο Μητρώο Βραχυχρόνιας Μίσθωσης διαγράφεται αυτομάτως. Ο νέος ιδιοκτήτης δεν έχει δικαίωμα να εκδώσει νέο ΑΜΑ, γεγονός που τον υποχρεώνει να διαθέσει το ακίνητο αποκλειστικά για μακροχρόνια μίσθωση ή για ιδιοκατοίκηση. Η περίπτωση της Αθήνας Στον Δήμο Αθηναίων, το καθεστώς των περιορισμών που τέθηκε ήδη σε ισχύ από το 2025, συνεχίζεται και εφέτος. Η αναστολή έκδοσης νέων αδειών καλύπτει το κεντρικό τμήμα της πρωτεύουσας και τις περιοχές που δέχονται τη μεγαλύτερη τουριστική πίεση. Δηλαδή: 1ο Δημοτικό Διαμέρισμα: Περιλαμβάνει το εμπορικό τρίγωνο (Πλάκα, Μοναστηράκι, Σύνταγμα, Ομόνοια), το Κολωνάκι, τα Εξάρχεια, τα Ιλίσια, τη Νεάπολη και το Κουκάκι. 2ο Δημοτικό Διαμέρισμα: Αφορά περιοχές όπως το Μετς και ο Νέος Κόσμος. 3ο Δημοτικό Διαμέρισμα: Καλύπτει τα Πετράλωνα, το Θησείο, το Γκάζι, τον Βοτανικό, το Μεταξουργείο και το Ρουφ. Στις περιοχές αυτές, κανένα ακίνητο (νεοαποκτηθέν, ανακαινισμένο ή κενό) δεν μπορεί να εισέλθει στην αγορά της βραχυχρόνιας μίσθωσης. Τι αλλάζει στη Θεσσαλονίκη Από την 1η Μαρτίου 2026, το μοντέλο της Αθήνας εφαρμόζεται και στη Θεσσαλονίκη. Το «πάγωμα» των νέων αδειών θα ισχύσει αρχικά για το 2026, με πρόβλεψη δυνατότητας παράτασης και σε επόμενα έτη. Θα αφορά στην Α' Δημοτική Κοινότητα, όπου εντοπίζονται σήμερα 4.800 από τις 7.500 συνολικά καταχωρίσεις ακινήτων βραχυχρόνιας μίσθωσης του Δήμου. Η ζώνη απαγόρευσης περιλαμβάνει: Το ιστορικό και εμπορικό κέντρο (Πλατεία Αριστοτέλους, άξονες Εγνατίας και Τσιμισκή). Την περιοχή των Λαδάδικων και του Λιμανιού. Την παραλιακή ζώνη έως τον Λευκό Πύργο. Τις γειτονιές γύρω από τη Ροτόντα, την Καμάρα, τη Ναυαρίνου, τη Βαλαωρίτου και την Άνω Πόλη. Εντείνονται οι έλεγχοι Πέραν των χωροταξικών περιορισμών, το κράτος εντείνει τους ελέγχους νομιμότητας μέσω μικτών κλιμακίων του Υπουργείου Τουρισμού και της ΑΑΔΕ. Οι έλεγχοι εστιάζουν στην τήρηση σωρευτικών προδιαγραφών λειτουργίας και ασφάλειας. Τα ακίνητα πρέπει υποχρεωτικά να διαθέτουν: Ασφαλιστική κάλυψη αστικής ευθύνης. Υπεύθυνη δήλωση ηλεκτρολόγου και ρελέ διαφυγής. Πυροσβεστήρες, ανιχνευτές καπνού και σήμανση εξόδου κινδύνου. Πιστοποιητικό απεντόμωσης και φαρμακείο πρώτων βοηθειών. Οι ιδιοκτήτες θα ειδοποιούνται δέκα ημέρες προ του ελέγχου. Σε περίπτωση διαπίστωσης παραβάσεων, το πρόστιμο ορίζεται στις 5.000 ευρώ, ποσό που διπλασιάζεται σε περίπτωση υποτροπής εντός έτους και τετραπλασιάζεται σε τρίτη παράβαση.

-

- βραχυχρόνια μίσθωση

- αθήνα

-

(and 4 more)

Με ετικέτα:

-

Ο ΣΕΑΑ δημοσίευσε τις ταξινομήσεις επιβατικών οχημάτων για τον Δεκέμβριο του 2025 και έτσι, πλέον, έχουμε στη διάθεσή μας τις ετήσιες ταξινομήσεις αμιγώς ηλεκτρικών και plug-in υβριδικών αυτοκινήτων για όλο το έτος. Πρόκειται για άλλη μια χρονιά-ρεκόρ για την ηλεκτροκίνηση στη χώρα μας, αν και η αύξηση σε σχέση με πέρυσι ήταν μόλις 20%, επηρεασμένη από τις περιστασιακές διακοπές-παύσεις των επιδοτήσεων μέσα στη χρονιά. Συνολικά τον Δεκέμβριο διατέθηκαν 2.496 ηλεκτρικά αυτοκίνητα, ένα νεο ρεκόρ σε επίπεδο μήνα, τόσο σε απόλυτο νούμερο, όσο και σε μερίδιο, αντιπροσωπεύοντας το 23,22% της αγοράς. Ωστόσο, ο Δεκέμβριος ανέκαθεν ήταν καλός μήνας για τα EVs τα τελευταία χρόνια και το 2025 δεν ήταν εξαίρεση (τον Δεκέμβριο του 2024 το μερίδιο ήταν 20%). Εκ των 2.496 του μήνα, τα 1.149 ήταν αμιγώς ηλεκτρικά (BEVs) και τα 1.347 ήταν plug-ins. Όπως ήταν αναμενόμενο, τα PHEVs ξεπέρασαν φέτος τα BEVs, ανατρέποντας την εικόνα που διαμορφώθηκε το 2024. Τι έγινε, λοιπόν, σε επίπεδο έτους; Tαξινομήθηκαν 8.892 BEVs (οριακά περισσότερα από το 2024) και 11.657 PHEVs, συνολικά 20.549 ηλεκτρικά αυτοκίνητα, ρεκόρ-έτους προφανώς, ενώ σημειώθηκε αύξηση σχεδόν 37% στις ταξινομήσεις PHEVs, σε σχέση με το 2024. Το μερίδιο των BEVs επί του συνόλου των ταξινομήσεων του έτους έφτασε το 6,17% (έναντι 6,42% το 2024) και των PHEVs, το 12,53% (από 6,09% το 2024). Υπολογίζεται οτι από το 2019 έχουν ταξινομηθεί περίπου 30.100 BEVs και 41.200 PHEVs, τα οποία πλέον αποτελούν το 0,52% και το 0,72% του συνολικού στόλου επιβατικών οχημάτων στην Ελλάδα, με βάση και τα πρόσφατα στοιχεία που δημοσίευσε ο ACEA. Τα “αμιγώς θερμικά” μοντέλα βενζίνης και diesel, μη συμπεριλαμβανόμενων δηλαδή των “απλών” και ήπια υβριδικών μοντέλων (MHEV-HEV), σημειώσαν μεγάλη μείωση ταξινομήσεων, κατά 20%. Αντίστοιχα μεγάλη άνοδο όμως είχαμε για τα HEVs (+24,65%), που αντιστάθμισαν αυτή την κατάσταση. Έτσι, τα μη υβριδικά μοντέλα είχαν 35% μερίδιο αγοράς για όλο το 2025, ενώ τα HEVs έφτασαν το 50%.

-

- ηλεκτρικό

- αυτοκίνητο

-

(and 1 more)

Με ετικέτα:

-

Ο ΣΕΑΑ δημοσίευσε τις ταξινομήσεις επιβατικών οχημάτων για τον Δεκέμβριο του 2025 και έτσι, πλέον, έχουμε στη διάθεσή μας τις ετήσιες ταξινομήσεις αμιγώς ηλεκτρικών και plug-in υβριδικών αυτοκινήτων για όλο το έτος. Πρόκειται για άλλη μια χρονιά-ρεκόρ για την ηλεκτροκίνηση στη χώρα μας, αν και η αύξηση σε σχέση με πέρυσι ήταν μόλις 20%, επηρεασμένη από τις περιστασιακές διακοπές-παύσεις των επιδοτήσεων μέσα στη χρονιά. Συνολικά τον Δεκέμβριο διατέθηκαν 2.496 ηλεκτρικά αυτοκίνητα, ένα νεο ρεκόρ σε επίπεδο μήνα, τόσο σε απόλυτο νούμερο, όσο και σε μερίδιο, αντιπροσωπεύοντας το 23,22% της αγοράς. Ωστόσο, ο Δεκέμβριος ανέκαθεν ήταν καλός μήνας για τα EVs τα τελευταία χρόνια και το 2025 δεν ήταν εξαίρεση (τον Δεκέμβριο του 2024 το μερίδιο ήταν 20%). Εκ των 2.496 του μήνα, τα 1.149 ήταν αμιγώς ηλεκτρικά (BEVs) και τα 1.347 ήταν plug-ins. Όπως ήταν αναμενόμενο, τα PHEVs ξεπέρασαν φέτος τα BEVs, ανατρέποντας την εικόνα που διαμορφώθηκε το 2024. Τι έγινε, λοιπόν, σε επίπεδο έτους; Tαξινομήθηκαν 8.892 BEVs (οριακά περισσότερα από το 2024) και 11.657 PHEVs, συνολικά 20.549 ηλεκτρικά αυτοκίνητα, ρεκόρ-έτους προφανώς, ενώ σημειώθηκε αύξηση σχεδόν 37% στις ταξινομήσεις PHEVs, σε σχέση με το 2024. Το μερίδιο των BEVs επί του συνόλου των ταξινομήσεων του έτους έφτασε το 6,17% (έναντι 6,42% το 2024) και των PHEVs, το 12,53% (από 6,09% το 2024). Υπολογίζεται οτι από το 2019 έχουν ταξινομηθεί περίπου 30.100 BEVs και 41.200 PHEVs, τα οποία πλέον αποτελούν το 0,52% και το 0,72% του συνολικού στόλου επιβατικών οχημάτων στην Ελλάδα, με βάση και τα πρόσφατα στοιχεία που δημοσίευσε ο ACEA. Τα “αμιγώς θερμικά” μοντέλα βενζίνης και diesel, μη συμπεριλαμβανόμενων δηλαδή των “απλών” και ήπια υβριδικών μοντέλων (MHEV-HEV), σημειώσαν μεγάλη μείωση ταξινομήσεων, κατά 20%. Αντίστοιχα μεγάλη άνοδο όμως είχαμε για τα HEVs (+24,65%), που αντιστάθμισαν αυτή την κατάσταση. Έτσι, τα μη υβριδικά μοντέλα είχαν 35% μερίδιο αγοράς για όλο το 2025, ενώ τα HEVs έφτασαν το 50%. View full είδηση

-

- ηλεκτρικό

- αυτοκίνητο

-

(and 1 more)

Με ετικέτα:

-

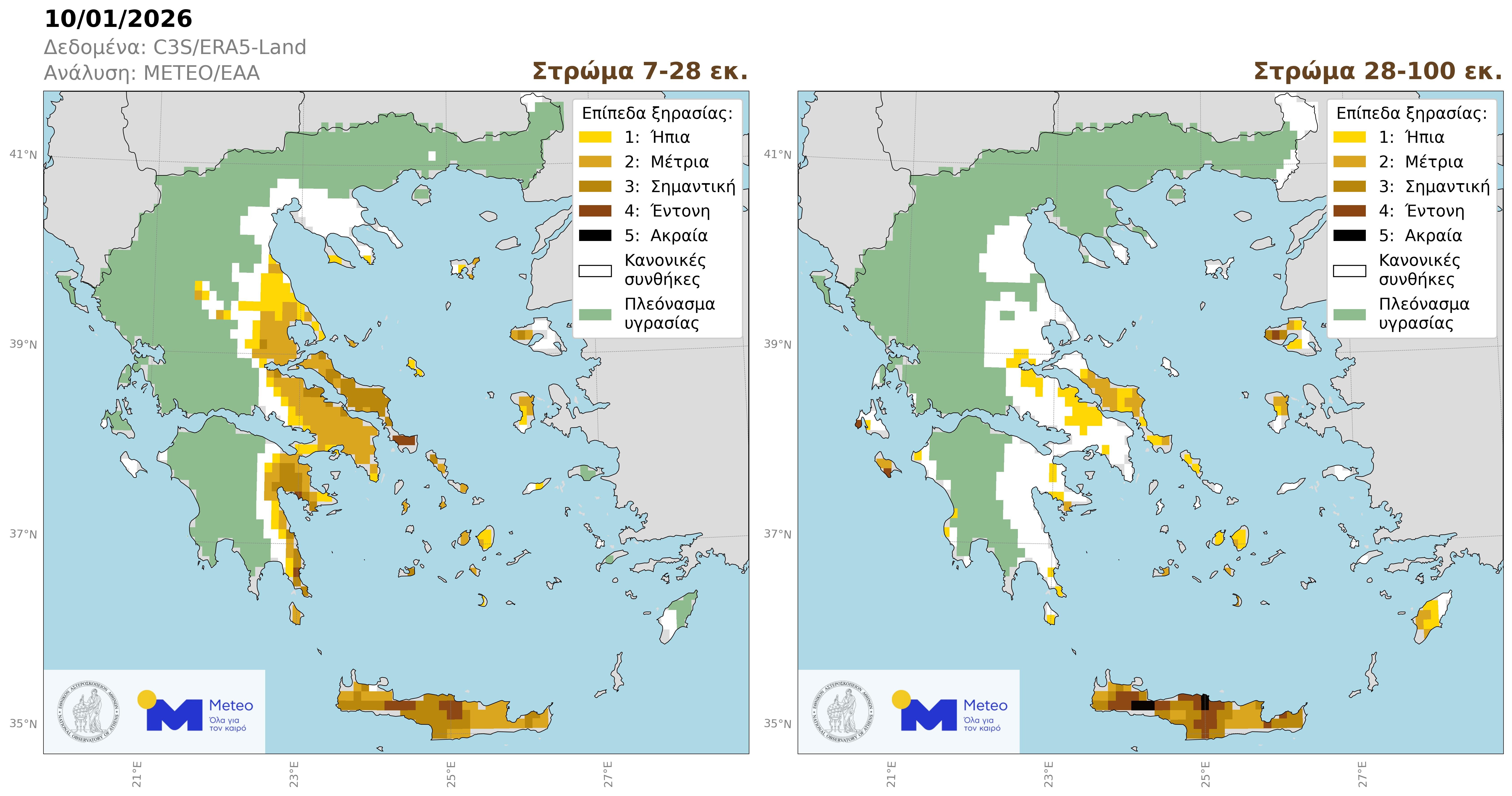

Το παρόν δελτίο παρουσιάζει την ανάλυση της ομάδας ΜΕΤΕΟ του ΕΑΑ για τις συνθήκες ξηρασίας στην Ελλάδα κατά την 10η Ιανουαρίου 2026. Η ανάλυση βασίζεται στην απόκλιση της υγρασίας των στρωμάτων υπεδάφους από τα κανονικά για την εποχή επίπεδα σε δύο στρώματα: το επιφανειακό στρώμα 7-28 εκατοστών, όπου η υγρασία εδάφους διαμορφώνεται κυρίως από τις μετεωρολογικές συνθήκες των τελευταίων εβδομάδων το βαθύτερο στρώμα 28-100 εκατοστών, το οποίο έχει μεγαλύτερη αδράνεια στις μεταβολές του καιρού και αντικατοπτρίζει τις συνθήκες των τελευταίων μηνών Με βάση τα δεδομένα υγρασίας εδάφους της υπηρεσίας Copernicus της Ευρωπαϊκής Ένωσης υπολογίζουμε τον κανονικοποιημένο δείκτη υγρασίας εδάφους (SSMI) λαμβάνοντας υπόψη τις τωρινές συνθήκες καθώς και αυτές κατά την περίοδο αναφοράς 1991-2020. Στις περιπτώσεις που ο δείκτης αυτός είναι σημαντικά αρνητικός κατατάσσουμε την ξηρασία στα επίπεδα 1 έως 5 ανάλογα με το μέγεθός του, τα οποία υποδηλώνουν ήπια, μέτρια, σημαντική, έντονη και ακραία ξηρασία. Στις περιπτώσεις όπου ο δείκτης SSMI είναι σημαντικά θετικός τότε έχουμε σχετικό πλεόνασμα υγρασίας στο έδαφος. Όσον αφορά το πιο επιφανειακό στρώμα (7-28 εκ.), που όπως είπαμε αποκρίνεται πιο άμεσα στις μετεωρολογικές συνθήκες, οι καιρικές συνθήκες (κυρίως υετός και θερμοκρασία) κατά τις τελευταίες εβδομάδες (11/12 έως 10/01) έδωσαν συνδυαστικά την τάση για μεταβολή των συνθηκών υγρασίας εδάφους σε σημαντικό μέρος της χώρας. Συνθήκες ξηρασίας (ήπια έως σημαντική) επικρατούν πλέον σε ανατολική Θεσσαλία, Στερεά Ελλάδα και Πελοπόννησο, όπου τον προηγούμενο μήνα είχαμε πλεόνασμα υγρασίας (Εικόνα 1). Παρά τα επεισόδια βροχόπτωσης στο τελευταίο δεκαήμερο του Δεκεμβρίου, οι υψηλές για την εποχή θερμοκρασίες είχαν ως αποτέλεσμα την εμφανή μείωση της υγρασίας εδάφους και στην Κρήτη. Μείωση στην σχετική υγρασία εδάφους στις προαναφερθείσες περιοχές είχαμε και στο βαθύτερο υπό εξέταση στρώμα υπεδάφους (28-100 εκ.). Το μεγαλύτερο μέρος της ηπειρωτικής χώρας παραμένει σε συνθήκες πλεονάσματος υγρασίας, ενώ σε συνθήκες ήπιας έως σημαντικής ξηρασίας παραμένει η πλειονότητα των νησιών του Αιγαίου. Εικόνα 1. Επίπεδα ξηρασίας στην Ελλάδα κατά την 10η Ιανουαρίου 2026 στα στρώματα υπεδάφους 7-28 εκ. (αριστερά) και 28-100 εκ. (δεξιά). Οι περιοχές που βρίσκονται σε κατάσταση σχετικής ξηρασίας είναι χρωματισμένες σύμφωνα με την 5-βάθμια κλίμακα στο άνω δεξιά άκρο του χάρτη. Περιοχές όπου η εδαφική υγρασία είναι σημαντικά πάνω από τα κανονικά για την εποχή επίπεδα απεικονίζονται με πράσινο, ενώ περιοχές με εδαφική υγρασία κοντά στην μέση τιμή απεικονίζονται με άσπρο. Η περιεκτικότητα σε νερό στα στρώματα αυτά του υπεδάφους είναι κρίσιμα για την ανάπτυξη και απόδοση πολλών γεωργικών καλλιεργειών και αντικατοπτρίζει την επίδραση του υετού, την εξατμισοδιαπνοής και της απορροής/διήθησης νερού στο έδαφος σε ένα σχετικά μεγάλο χρονικό διάστημα. Όταν η εδαφική υγρασία σε αυτά είναι αρκετά κάτω από τα κανονικά για την εποχή επίπεδα μιας συγκεκριμένης περιοχής, αυτό συνεπάγεται συνθήκες (σχετικής) ξηρασίας και άρα παρατεταμένο υδατικό στρες για τις καλλιέργειες. Όπως προαναφέρθηκε, τα επίπεδα ξηρασίας αυτά έχουν σχετική και όχι απόλυτη έννοια. Αντικατοπτρίζουν την κατάσταση του εδάφους σε σχέση με τις μέσες συνθήκες της περιόδου αναφοράς (1991-2020). Για παράδειγμα, αν η εδαφική υγρασία είναι αρκετά χαμηλή για τα δεδομένα μιας περιοχής την συγκεκριμένη περίοδο του έτους, τότε ενδέχεται να έχουμε έως και επίπεδο 5 ξηρασίας (ακραία ξηρασία) χωρίς να είναι τελείως ξερό το έδαφος. Παρομοίως, αν η εδαφική υγρασία είναι ιδιαίτερα χαμηλή σε απόλυτο βαθμό, αλλά σε κανονικά για την εποχή επίπεδα, τότε έχουμε κανονικές συνθήκες ξηρασίας (ο δείκτης SSMI είναι ελαφρώς αρνητικός ή θετικός). Θα πρέπει να σημειώσουμε ότι ελλείψει επιτόπιων παρατηρήσεων οι τιμές εδαφικής υγρασίας αποτελούν εκτίμηση εξειδικευμένου μοντέλου για την επιφάνεια της Γης (ERA5-Land) και κατά τόπους ενδέχεται να υπάρχουν αποκλίσεις από τις πραγματικές συνθήκες. View full είδηση

-

Το παρόν δελτίο παρουσιάζει την ανάλυση της ομάδας ΜΕΤΕΟ του ΕΑΑ για τις συνθήκες ξηρασίας στην Ελλάδα κατά την 10η Ιανουαρίου 2026. Η ανάλυση βασίζεται στην απόκλιση της υγρασίας των στρωμάτων υπεδάφους από τα κανονικά για την εποχή επίπεδα σε δύο στρώματα: το επιφανειακό στρώμα 7-28 εκατοστών, όπου η υγρασία εδάφους διαμορφώνεται κυρίως από τις μετεωρολογικές συνθήκες των τελευταίων εβδομάδων το βαθύτερο στρώμα 28-100 εκατοστών, το οποίο έχει μεγαλύτερη αδράνεια στις μεταβολές του καιρού και αντικατοπτρίζει τις συνθήκες των τελευταίων μηνών Με βάση τα δεδομένα υγρασίας εδάφους της υπηρεσίας Copernicus της Ευρωπαϊκής Ένωσης υπολογίζουμε τον κανονικοποιημένο δείκτη υγρασίας εδάφους (SSMI) λαμβάνοντας υπόψη τις τωρινές συνθήκες καθώς και αυτές κατά την περίοδο αναφοράς 1991-2020. Στις περιπτώσεις που ο δείκτης αυτός είναι σημαντικά αρνητικός κατατάσσουμε την ξηρασία στα επίπεδα 1 έως 5 ανάλογα με το μέγεθός του, τα οποία υποδηλώνουν ήπια, μέτρια, σημαντική, έντονη και ακραία ξηρασία. Στις περιπτώσεις όπου ο δείκτης SSMI είναι σημαντικά θετικός τότε έχουμε σχετικό πλεόνασμα υγρασίας στο έδαφος. Όσον αφορά το πιο επιφανειακό στρώμα (7-28 εκ.), που όπως είπαμε αποκρίνεται πιο άμεσα στις μετεωρολογικές συνθήκες, οι καιρικές συνθήκες (κυρίως υετός και θερμοκρασία) κατά τις τελευταίες εβδομάδες (11/12 έως 10/01) έδωσαν συνδυαστικά την τάση για μεταβολή των συνθηκών υγρασίας εδάφους σε σημαντικό μέρος της χώρας. Συνθήκες ξηρασίας (ήπια έως σημαντική) επικρατούν πλέον σε ανατολική Θεσσαλία, Στερεά Ελλάδα και Πελοπόννησο, όπου τον προηγούμενο μήνα είχαμε πλεόνασμα υγρασίας (Εικόνα 1). Παρά τα επεισόδια βροχόπτωσης στο τελευταίο δεκαήμερο του Δεκεμβρίου, οι υψηλές για την εποχή θερμοκρασίες είχαν ως αποτέλεσμα την εμφανή μείωση της υγρασίας εδάφους και στην Κρήτη. Μείωση στην σχετική υγρασία εδάφους στις προαναφερθείσες περιοχές είχαμε και στο βαθύτερο υπό εξέταση στρώμα υπεδάφους (28-100 εκ.). Το μεγαλύτερο μέρος της ηπειρωτικής χώρας παραμένει σε συνθήκες πλεονάσματος υγρασίας, ενώ σε συνθήκες ήπιας έως σημαντικής ξηρασίας παραμένει η πλειονότητα των νησιών του Αιγαίου. Εικόνα 1. Επίπεδα ξηρασίας στην Ελλάδα κατά την 10η Ιανουαρίου 2026 στα στρώματα υπεδάφους 7-28 εκ. (αριστερά) και 28-100 εκ. (δεξιά). Οι περιοχές που βρίσκονται σε κατάσταση σχετικής ξηρασίας είναι χρωματισμένες σύμφωνα με την 5-βάθμια κλίμακα στο άνω δεξιά άκρο του χάρτη. Περιοχές όπου η εδαφική υγρασία είναι σημαντικά πάνω από τα κανονικά για την εποχή επίπεδα απεικονίζονται με πράσινο, ενώ περιοχές με εδαφική υγρασία κοντά στην μέση τιμή απεικονίζονται με άσπρο. Η περιεκτικότητα σε νερό στα στρώματα αυτά του υπεδάφους είναι κρίσιμα για την ανάπτυξη και απόδοση πολλών γεωργικών καλλιεργειών και αντικατοπτρίζει την επίδραση του υετού, την εξατμισοδιαπνοής και της απορροής/διήθησης νερού στο έδαφος σε ένα σχετικά μεγάλο χρονικό διάστημα. Όταν η εδαφική υγρασία σε αυτά είναι αρκετά κάτω από τα κανονικά για την εποχή επίπεδα μιας συγκεκριμένης περιοχής, αυτό συνεπάγεται συνθήκες (σχετικής) ξηρασίας και άρα παρατεταμένο υδατικό στρες για τις καλλιέργειες. Όπως προαναφέρθηκε, τα επίπεδα ξηρασίας αυτά έχουν σχετική και όχι απόλυτη έννοια. Αντικατοπτρίζουν την κατάσταση του εδάφους σε σχέση με τις μέσες συνθήκες της περιόδου αναφοράς (1991-2020). Για παράδειγμα, αν η εδαφική υγρασία είναι αρκετά χαμηλή για τα δεδομένα μιας περιοχής την συγκεκριμένη περίοδο του έτους, τότε ενδέχεται να έχουμε έως και επίπεδο 5 ξηρασίας (ακραία ξηρασία) χωρίς να είναι τελείως ξερό το έδαφος. Παρομοίως, αν η εδαφική υγρασία είναι ιδιαίτερα χαμηλή σε απόλυτο βαθμό, αλλά σε κανονικά για την εποχή επίπεδα, τότε έχουμε κανονικές συνθήκες ξηρασίας (ο δείκτης SSMI είναι ελαφρώς αρνητικός ή θετικός). Θα πρέπει να σημειώσουμε ότι ελλείψει επιτόπιων παρατηρήσεων οι τιμές εδαφικής υγρασίας αποτελούν εκτίμηση εξειδικευμένου μοντέλου για την επιφάνεια της Γης (ERA5-Land) και κατά τόπους ενδέχεται να υπάρχουν αποκλίσεις από τις πραγματικές συνθήκες.

-

Αυτοί είναι οι μεγαλύτεροι αυτοκινητόδρομοι στην Ελλάδα που λειτουργούν ή κατασκευάζονται με σύμβαση παραχώρησης 1. Εγνατία Οδός (A2) - Ηγουμενίτσα - Κήποι Έβρου- Μήκος 670 χλμ. * Αν και κατασκευάστηκε ως δημόσιο έργο, από την 1η Ιανουαρίου 2026 πέρασε επίσημα σε καθεστώς παραχώρησης σε ιδιώτη επενδυτή. Η σύμβαση περιλαμβάνει τον κύριο άξονα (Ηγουμενίτσα – Κήποι Έβρου) και τους τρεις κάθετους άξονες προς Αλβανία, Βόρεια Μακεδονία και Βουλγαρία. * = Το μήκος των 670 χλμ. αφορά μόνο τον κύριο άξονα. Αν προστεθούν και οι τρεις κάθετοι άξονες (προς Σιάτιστα-Κρυσταλλοπηγή, Θεσσαλονίκη-Εύζωνοι και Θεσσαλονίκη-Προμαχώνας, Κομοτηνή-Μακάζα(Βουλγαρία)), το συνολικό δίκτυο της παραχώρησης ξεπερνά τα 1.000 χλμ. 2. Ολυμπία Οδός (A8) - Ελευσίνα - Πάτρα - Πύργος - Μήκος 277 χλμ. Συνδέει την Ελευσίνα με την Πάτρα. Το τμήμα Πάτρα – Πύργος βρίσκεται σε φάση ολοκλήρωσης (με σταδιακές παραδόσεις εντός του 2025-2026), επεκτείνοντας τον άξονα προς τη νότια Πελοπόννησο. 3. Αυτοκινητόδρομος Αιγαίου (A1) - Ράχες - Κλειδί Ημαθίας - Μήκος 230 χλμ. Το τμήμα της ΠΑΘΕ από τις Ράχες Φθιώτιδας έως το Κλειδί Ημαθίας (περιλαμβάνει τις σήραγγες των Τεμπών). 4. Μορέας (A7) - Κόρινθος - Καλαμάτα / Σπάρτη - Μήκος 205 χλμ. Ο άξονας Κόρινθος – Τρίπολη – Καλαμάτα, μαζί με τον κλάδο Λεύκτρο – Σπάρτη. 5. Ιόνια Οδός (A5) - Αντίρριο - Ιωάννινα - Μήκος 196 χλμ. Καλύπτει τη διαδρομή από το Αντίρριο έως τα Ιωάννινα. Η σύμβαση περιλαμβάνει επίσης το τμήμα της ΠΑΘΕ από τη Μεταμόρφωση Αττικής έως τη Σκάρφεια Φθιώτιδας. 6. Κεντρική Οδός - E65 (A3) - Λαμία - Τρίκαλα - Εγνατία - Μήκος 181 χλμ. Συνδέει την ΠΑΘΕ (Λαμία) με την Εγνατία Οδό. Το μεσαίο τμήμα (Ξυνιάδα-Τρίκαλα) και το νότιο (Λαμία-Ξυνιάδα) λειτουργούν, ενώ το βόρειο τμήμα (Τρίκαλα-Εγνατία) είναι υπό κατασκευή με ορίζοντα ολοκλήρωσης το 2026. 7. Νέα Οδός - (Α1 Νότιο Τμήμα) - Αθήνα - Σκάρφεια - Μήκος 172 χλμ. Το νότιο τμήμα Μεταμόρφωση - Σκάρφεια. 8. Αττική Οδός (A6)- Ελευσίνα - Σπάτα / Υμηττός - Μήκος 70 χλμ. Ο περιφερειακός αυτοκινητόδρομος της Αθήνας. Σημειώνεται ότι από τον Οκτώβριο του 2024 ξεκίνησε η νέα 25ετής σύμβαση παραχώρησης με νέο ανάδοχο (ΓΕΚ ΤΕΡΝΑ). Αυτοκινητόδρομος Εταιρεία Παραχώρησης Κύρια Διαδρομή Μήκος (περίπου) A6 Αττική Οδός Ελευσίνα - Σπάτα / Υμηττός 70 χλμ. A2 Εγνατία Οδός Ηγουμενίτσα - Κήποι Έβρου 670 χλμ.* A8 Ολυμπία Οδός Ελευσίνα - Πάτρα - Πύργος 277 χλμ. A1 (Κεντρικό Τμήμα) Αυτ. Αιγαίου Ράχες - Κλειδί Ημαθίας 230 χλμ. A7 Μορέας Κόρινθος - Καλαμάτα / Σπάρτη 205 χλμ. A5 Ιόνια Οδός Αντίρριο - Ιωάννινα 196 χλμ. A3 (Ε65) Κεντρική Οδός Λαμία - Τρίκαλα - Εγνατία 181 χλμ. A1 (Νότιο Τμήμα) Νέα Οδός Μεταμόρφωση - Σκάρφεια 172 χλμ. Έργα υπό Κατασκευή και Μελλοντικά Έργα Εκτός από τις παραπάνω παραχωρήσεις, υπάρχουν μεγάλα έργα που υλοποιούνται τώρα: 9. Βόρειος Οδικός Άξονας Κρήτης - ΒΟΑΚ (A90): Το κεντρικό τμήμα (Χανιά – Ηράκλειο – Χερσόνησος) υλοποιείται με σύμβαση παραχώρησης, ενώ άλλα τμήματα (π.χ. Χερσόνησος – Νεάπολη) γίνονται μέσω ΣΔΙΤ (Σύμπραξη Δημοσίου και Ιδιωτικού Τομέα). 10. Καλαμάτα – Ριζόμυλος – Πύλος – Μεθώνη: Πρόκειται για έργο που υλοποιείται με το μοντέλο ΣΔΙΤ, το οποίο προσομοιάζει στην παραχώρηση (ο ιδιώτης συντηρεί και λειτουργεί τον δρόμο για χρόνια, αλλά οι πληρωμές γίνονται από το κράτος μέσω "πληρωμών διαθεσιμότητας" αντί για διόδια). View full είδηση

-

- αυτοκινητόδρομος

- ελλάδα

-

(and 1 more)

Με ετικέτα:

-

Αυτοί είναι οι μεγαλύτεροι αυτοκινητόδρομοι στην Ελλάδα που λειτουργούν ή κατασκευάζονται με σύμβαση παραχώρησης 1. Εγνατία Οδός (A2) - Ηγουμενίτσα - Κήποι Έβρου- Μήκος 670 χλμ. * Αν και κατασκευάστηκε ως δημόσιο έργο, από την 1η Ιανουαρίου 2026 πέρασε επίσημα σε καθεστώς παραχώρησης σε ιδιώτη επενδυτή. Η σύμβαση περιλαμβάνει τον κύριο άξονα (Ηγουμενίτσα – Κήποι Έβρου) και τους τρεις κάθετους άξονες προς Αλβανία, Βόρεια Μακεδονία και Βουλγαρία. * = Το μήκος των 670 χλμ. αφορά μόνο τον κύριο άξονα. Αν προστεθούν και οι τρεις κάθετοι άξονες (προς Σιάτιστα-Κρυσταλλοπηγή, Θεσσαλονίκη-Εύζωνοι και Θεσσαλονίκη-Προμαχώνας, Κομοτηνή-Μακάζα(Βουλγαρία)), το συνολικό δίκτυο της παραχώρησης ξεπερνά τα 1.000 χλμ. 2. Ολυμπία Οδός (A8) - Ελευσίνα - Πάτρα - Πύργος - Μήκος 277 χλμ. Συνδέει την Ελευσίνα με την Πάτρα. Το τμήμα Πάτρα – Πύργος βρίσκεται σε φάση ολοκλήρωσης (με σταδιακές παραδόσεις εντός του 2025-2026), επεκτείνοντας τον άξονα προς τη νότια Πελοπόννησο. 3. Αυτοκινητόδρομος Αιγαίου (A1) - Ράχες - Κλειδί Ημαθίας - Μήκος 230 χλμ. Το τμήμα της ΠΑΘΕ από τις Ράχες Φθιώτιδας έως το Κλειδί Ημαθίας (περιλαμβάνει τις σήραγγες των Τεμπών). 4. Μορέας (A7) - Κόρινθος - Καλαμάτα / Σπάρτη - Μήκος 205 χλμ. Ο άξονας Κόρινθος – Τρίπολη – Καλαμάτα, μαζί με τον κλάδο Λεύκτρο – Σπάρτη. 5. Ιόνια Οδός (A5) - Αντίρριο - Ιωάννινα - Μήκος 196 χλμ. Καλύπτει τη διαδρομή από το Αντίρριο έως τα Ιωάννινα. Η σύμβαση περιλαμβάνει επίσης το τμήμα της ΠΑΘΕ από τη Μεταμόρφωση Αττικής έως τη Σκάρφεια Φθιώτιδας. 6. Κεντρική Οδός - E65 (A3) - Λαμία - Τρίκαλα - Εγνατία - Μήκος 181 χλμ. Συνδέει την ΠΑΘΕ (Λαμία) με την Εγνατία Οδό. Το μεσαίο τμήμα (Ξυνιάδα-Τρίκαλα) και το νότιο (Λαμία-Ξυνιάδα) λειτουργούν, ενώ το βόρειο τμήμα (Τρίκαλα-Εγνατία) είναι υπό κατασκευή με ορίζοντα ολοκλήρωσης το 2026. 7. Νέα Οδός - (Α1 Νότιο Τμήμα) - Αθήνα - Σκάρφεια - Μήκος 172 χλμ. Το νότιο τμήμα Μεταμόρφωση - Σκάρφεια. 8. Αττική Οδός (A6)- Ελευσίνα - Σπάτα / Υμηττός - Μήκος 70 χλμ. Ο περιφερειακός αυτοκινητόδρομος της Αθήνας. Σημειώνεται ότι από τον Οκτώβριο του 2024 ξεκίνησε η νέα 25ετής σύμβαση παραχώρησης με νέο ανάδοχο (ΓΕΚ ΤΕΡΝΑ). Αυτοκινητόδρομος Εταιρεία Παραχώρησης Κύρια Διαδρομή Μήκος (περίπου) A6 Αττική Οδός Ελευσίνα - Σπάτα / Υμηττός 70 χλμ. A2 Εγνατία Οδός Ηγουμενίτσα - Κήποι Έβρου 670 χλμ.* A8 Ολυμπία Οδός Ελευσίνα - Πάτρα - Πύργος 277 χλμ. A1 (Κεντρικό Τμήμα) Αυτ. Αιγαίου Ράχες - Κλειδί Ημαθίας 230 χλμ. A7 Μορέας Κόρινθος - Καλαμάτα / Σπάρτη 205 χλμ. A5 Ιόνια Οδός Αντίρριο - Ιωάννινα 196 χλμ. A3 (Ε65) Κεντρική Οδός Λαμία - Τρίκαλα - Εγνατία 181 χλμ. A1 (Νότιο Τμήμα) Νέα Οδός Μεταμόρφωση - Σκάρφεια 172 χλμ. Έργα υπό Κατασκευή και Μελλοντικά Έργα Εκτός από τις παραπάνω παραχωρήσεις, υπάρχουν μεγάλα έργα που υλοποιούνται τώρα: 9. Βόρειος Οδικός Άξονας Κρήτης - ΒΟΑΚ (A90): Το κεντρικό τμήμα (Χανιά – Ηράκλειο – Χερσόνησος) υλοποιείται με σύμβαση παραχώρησης, ενώ άλλα τμήματα (π.χ. Χερσόνησος – Νεάπολη) γίνονται μέσω ΣΔΙΤ (Σύμπραξη Δημοσίου και Ιδιωτικού Τομέα). 10. Καλαμάτα – Ριζόμυλος – Πύλος – Μεθώνη: Πρόκειται για έργο που υλοποιείται με το μοντέλο ΣΔΙΤ, το οποίο προσομοιάζει στην παραχώρηση (ο ιδιώτης συντηρεί και λειτουργεί τον δρόμο για χρόνια, αλλά οι πληρωμές γίνονται από το κράτος μέσω "πληρωμών διαθεσιμότητας" αντί για διόδια).

-

- αυτοκινητόδρομος

- ελλάδα

-

(and 1 more)

Με ετικέτα:

-

Μεγάλη δυναμική συνεχίζει να εμφανίζει η επενδυτική δραστηριότητα στην ελληνική αγορά επαγγελματικών ακινήτων, με το 2025 να διαμορφώνεται ως ακόμη μία χρονιά-ορόσημο. Σύμφωνα με στοιχεία της RCA (MSCI), που επεξεργάσθηκε η εταιρεία Avison Young, κατά την περίοδο Α’–Γ’ τριμήνου οι επενδύσεις σε όγκο αυξήθηκαν σε ποσοστό 16% σε ετήσια βάση, προσεγγίζοντας τα €1,1 δισ. Η εικόνα αναμένεται να ενισχυθεί περαιτέρω στο δ' τρίμηνο, καθώς δύο μεγάλες συναλλαγές που αφορούν σε πωλήσεις χαρτοφυλακίων ακινήτων εκτιμάται ότι θα εκτοξεύσουν το συνολικό ύψος των επενδύσεων για το σύνολο του έτους πάνω από τα €2 δισ. Οπως λέει η εταιρεία η σταθερή οικονομική ανάκαμψη, η βελτίωση της πιστοληπτικής αξιολόγησης της χώρας, καθώς και οι αυξημένες επενδύσεις σε ενέργεια και υποδομές, συγκαταλέγονται στους βασικούς παράγοντες που ενισχύουν την εμπιστοσύνη των επενδυτών. Αθήνα και τουρισμός στο επίκεντρο Η επενδυτική δραστηριότητα παραμένει έντονα συγκεντρωμένη στην Αθήνα, η οποία απορροφά το 67% των συνολικών επενδύσεων, χάρη στο μέγεθος της οικονομικής της δραστηριότητας και τη διαθεσιμότητα ακινήτων θεσμικών προδιαγραφών. Παράλληλα, πάνω από το 1/3 των επενδύσεων κατευθύνεται στον τομέα της φιλοξενίας, τόσο στην Αθήνα όσο και στην περιφέρεια, αντανακλώντας τη δυναμική ανάκαμψη του τουρισμού. Οι διασυνοριακοί επενδυτές κατέχουν σχεδόν το 50% της συνολικής δραστηριότητας κατά το διάστημα Α’–Γ’ τριμήνου, εστιάζοντας κυρίως σε ξενοδοχειακά ακίνητα και ενισχύοντας τη ρευστότητα και τις μακροπρόθεσμες προοπτικές της αγοράς. Ο ρόλος των ΑΕΕΑΠ και των ιδιωτών επενδυτών Οπως αναφέρεται στην ανάλυση της Avision Young οι εισηγμένες εταιρείες επενδύσεων σε ακίνητη περιουσία (ΑΕΕΑΠ – REITs) εξακολουθούν να διαμορφώνουν το τοπίο της ελληνικής αγοράς επαγγελματικών ακινήτων, στηρίζοντας τη σταθερότητα και την ανάπτυξή της. Ωστόσο, πρόσφατες τάσεις δείχνουν ότι πολλές ΑΕΕΑΠ λειτουργούν πλέον ως καθαροί πωλητές, στο πλαίσιο στρατηγικών αναδιαρθρώσεων χαρτοφυλακίων. Την ίδια στιγμή, οι ιδιώτες επενδυτές καταγράφουν ιστορικό υψηλό συμμετοχής, αντιπροσωπεύοντας το 46% της συνολικής δραστηριότητας. Το ενδιαφέρον τους επικεντρώνεται σε ακίνητα με σταθερές αποδόσεις και αξιόπιστες ταμειακές ροές. Οι ελληνικές εισηγμένες εταιρείες παραμένουν παραδοσιακά υπερσταθμισμένες στα γραφεία, ωστόσο η ισχυρή ανάπτυξη του τουρισμού έχει οδηγήσει σε στρατηγική στροφή προς τη φιλοξενία, προσελκύοντας εγχώρια και διεθνή κεφάλαια. Παράλληλα, η έλλειψη οργανωμένων και επαγγελματικά διαχειριζόμενων οικιστικών μισθώσεων ενισχύει το επενδυτικό ενδιαφέρον για τον τομέα της κατοικίας, αν και το υψηλό κόστος γης και κατασκευής πιέζει τις επιδιωκόμενες αποδόσεις. Ο κλάδος των logistics κερδίζει σταδιακά μεγαλύτερο μερίδιο στα θεσμικά χαρτοφυλάκια, χάρη στα ισχυρά θεμελιώδη μεγέθη και τη περιορισμένη προσφορά, που οδηγεί συχνά σε συμφωνίες προπώλησης (pre-let) για έτοιμες αναπτύξεις. Στο λιανεμπόριο, το επενδυτικό ενδιαφέρον επικεντρώνεται σε καταστήματα ευκολίας και σε εμπορικά σχήματα με βασικό μισθωτή σούπερ μάρκετ, τα οποία θεωρούνται ανθεκτικά και εξασφαλίζουν σταθερό εισόδημα. Οι προοπτικές της αγοράς Σύμφωνα με την κα. Ερη Μητσοστεργίου, Principal, COO, Capital Markets στην Avision Young "η μελλοντική επενδυτική δραστηριότητα αναμένεται να οδηγηθεί κυρίως από τις ελληνικές ΑΕΕΑΠ, οι οποίες διευρύνουν τις τοποθετήσεις τους σε φιλοξενία, κατοικία και logistics. Μεγάλοι διεθνείς επενδυτές παρακολουθούν στενά την αγορά, αναζητώντας ακίνητα με μακροχρόνιες μισθώσεις και ελκυστικές αποδόσεις, με ελάχιστο στόχο απόδοσης γύρω στο 7%. Η πρόσβαση σε ποιοτικά ακίνητα πραγματοποιείται κυρίως μέσω εξαγορών νέων αναπτύξεων ή ανακαινισμένων προϊόντων". Η ίδια τονίζει επίσης ότι "αν και αναμένονται περισσότερες ευκαιρίες προστιθέμενης αξίας (value-add), το χάσμα μεταξύ προσδοκιών αγοραστών και πωλητών ενδέχεται να επιμηκύνει τις διαπραγματεύσεις ή να καθυστερήσει ορισμένες συναλλαγές". Τέλος, όσον αφορά στις αποδόσεις, τα prime yields για ακίνητα υψηλής ποιότητας εκτιμάται ότι θα παραμείνουν σταθερά, καθώς οι προοπτικές περαιτέρω αύξησης των ενοικίων είναι περιορισμένες. Οι εγχώριοι επενδυτές συνεχίζουν να υπερτερούν σε επίπεδο τιμολόγησης έναντι των διεθνών, οι οποίοι εφαρμόζουν υψηλότερο ασφάλιστρο κινδύνου. View full είδηση

-

Επενδύσεις πάνω από €2 δισ. σε επαγγελματικά ακίνητα στην Ελλάδα

Engineer posted μια είδηση in Επικαιρότητα

Μεγάλη δυναμική συνεχίζει να εμφανίζει η επενδυτική δραστηριότητα στην ελληνική αγορά επαγγελματικών ακινήτων, με το 2025 να διαμορφώνεται ως ακόμη μία χρονιά-ορόσημο. Σύμφωνα με στοιχεία της RCA (MSCI), που επεξεργάσθηκε η εταιρεία Avison Young, κατά την περίοδο Α’–Γ’ τριμήνου οι επενδύσεις σε όγκο αυξήθηκαν σε ποσοστό 16% σε ετήσια βάση, προσεγγίζοντας τα €1,1 δισ. Η εικόνα αναμένεται να ενισχυθεί περαιτέρω στο δ' τρίμηνο, καθώς δύο μεγάλες συναλλαγές που αφορούν σε πωλήσεις χαρτοφυλακίων ακινήτων εκτιμάται ότι θα εκτοξεύσουν το συνολικό ύψος των επενδύσεων για το σύνολο του έτους πάνω από τα €2 δισ. Οπως λέει η εταιρεία η σταθερή οικονομική ανάκαμψη, η βελτίωση της πιστοληπτικής αξιολόγησης της χώρας, καθώς και οι αυξημένες επενδύσεις σε ενέργεια και υποδομές, συγκαταλέγονται στους βασικούς παράγοντες που ενισχύουν την εμπιστοσύνη των επενδυτών. Αθήνα και τουρισμός στο επίκεντρο Η επενδυτική δραστηριότητα παραμένει έντονα συγκεντρωμένη στην Αθήνα, η οποία απορροφά το 67% των συνολικών επενδύσεων, χάρη στο μέγεθος της οικονομικής της δραστηριότητας και τη διαθεσιμότητα ακινήτων θεσμικών προδιαγραφών. Παράλληλα, πάνω από το 1/3 των επενδύσεων κατευθύνεται στον τομέα της φιλοξενίας, τόσο στην Αθήνα όσο και στην περιφέρεια, αντανακλώντας τη δυναμική ανάκαμψη του τουρισμού. Οι διασυνοριακοί επενδυτές κατέχουν σχεδόν το 50% της συνολικής δραστηριότητας κατά το διάστημα Α’–Γ’ τριμήνου, εστιάζοντας κυρίως σε ξενοδοχειακά ακίνητα και ενισχύοντας τη ρευστότητα και τις μακροπρόθεσμες προοπτικές της αγοράς. Ο ρόλος των ΑΕΕΑΠ και των ιδιωτών επενδυτών Οπως αναφέρεται στην ανάλυση της Avision Young οι εισηγμένες εταιρείες επενδύσεων σε ακίνητη περιουσία (ΑΕΕΑΠ – REITs) εξακολουθούν να διαμορφώνουν το τοπίο της ελληνικής αγοράς επαγγελματικών ακινήτων, στηρίζοντας τη σταθερότητα και την ανάπτυξή της. Ωστόσο, πρόσφατες τάσεις δείχνουν ότι πολλές ΑΕΕΑΠ λειτουργούν πλέον ως καθαροί πωλητές, στο πλαίσιο στρατηγικών αναδιαρθρώσεων χαρτοφυλακίων. Την ίδια στιγμή, οι ιδιώτες επενδυτές καταγράφουν ιστορικό υψηλό συμμετοχής, αντιπροσωπεύοντας το 46% της συνολικής δραστηριότητας. Το ενδιαφέρον τους επικεντρώνεται σε ακίνητα με σταθερές αποδόσεις και αξιόπιστες ταμειακές ροές. Οι ελληνικές εισηγμένες εταιρείες παραμένουν παραδοσιακά υπερσταθμισμένες στα γραφεία, ωστόσο η ισχυρή ανάπτυξη του τουρισμού έχει οδηγήσει σε στρατηγική στροφή προς τη φιλοξενία, προσελκύοντας εγχώρια και διεθνή κεφάλαια. Παράλληλα, η έλλειψη οργανωμένων και επαγγελματικά διαχειριζόμενων οικιστικών μισθώσεων ενισχύει το επενδυτικό ενδιαφέρον για τον τομέα της κατοικίας, αν και το υψηλό κόστος γης και κατασκευής πιέζει τις επιδιωκόμενες αποδόσεις. Ο κλάδος των logistics κερδίζει σταδιακά μεγαλύτερο μερίδιο στα θεσμικά χαρτοφυλάκια, χάρη στα ισχυρά θεμελιώδη μεγέθη και τη περιορισμένη προσφορά, που οδηγεί συχνά σε συμφωνίες προπώλησης (pre-let) για έτοιμες αναπτύξεις. Στο λιανεμπόριο, το επενδυτικό ενδιαφέρον επικεντρώνεται σε καταστήματα ευκολίας και σε εμπορικά σχήματα με βασικό μισθωτή σούπερ μάρκετ, τα οποία θεωρούνται ανθεκτικά και εξασφαλίζουν σταθερό εισόδημα. Οι προοπτικές της αγοράς Σύμφωνα με την κα. Ερη Μητσοστεργίου, Principal, COO, Capital Markets στην Avision Young "η μελλοντική επενδυτική δραστηριότητα αναμένεται να οδηγηθεί κυρίως από τις ελληνικές ΑΕΕΑΠ, οι οποίες διευρύνουν τις τοποθετήσεις τους σε φιλοξενία, κατοικία και logistics. Μεγάλοι διεθνείς επενδυτές παρακολουθούν στενά την αγορά, αναζητώντας ακίνητα με μακροχρόνιες μισθώσεις και ελκυστικές αποδόσεις, με ελάχιστο στόχο απόδοσης γύρω στο 7%. Η πρόσβαση σε ποιοτικά ακίνητα πραγματοποιείται κυρίως μέσω εξαγορών νέων αναπτύξεων ή ανακαινισμένων προϊόντων". Η ίδια τονίζει επίσης ότι "αν και αναμένονται περισσότερες ευκαιρίες προστιθέμενης αξίας (value-add), το χάσμα μεταξύ προσδοκιών αγοραστών και πωλητών ενδέχεται να επιμηκύνει τις διαπραγματεύσεις ή να καθυστερήσει ορισμένες συναλλαγές". Τέλος, όσον αφορά στις αποδόσεις, τα prime yields για ακίνητα υψηλής ποιότητας εκτιμάται ότι θα παραμείνουν σταθερά, καθώς οι προοπτικές περαιτέρω αύξησης των ενοικίων είναι περιορισμένες. Οι εγχώριοι επενδυτές συνεχίζουν να υπερτερούν σε επίπεδο τιμολόγησης έναντι των διεθνών, οι οποίοι εφαρμόζουν υψηλότερο ασφάλιστρο κινδύνου. -

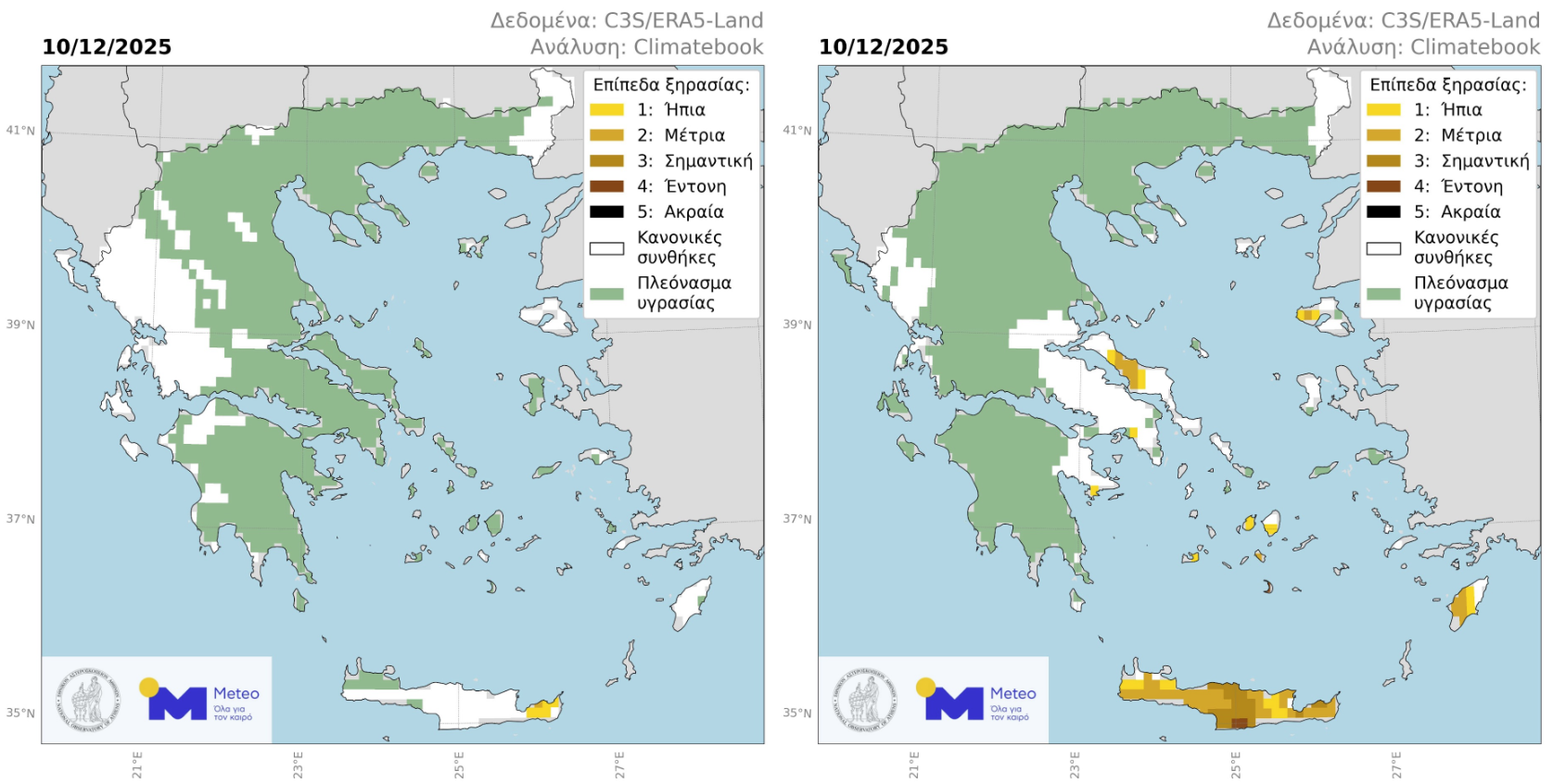

Το παρόν δελτίο παρουσιάζει την ανάλυση της ομάδας ΜΕΤΕΟ του ΕΑΑ για τις συνθήκες ξηρασίας στην Ελλάδα κατά την 10η Δεκεμβρίου 2025. Η ανάλυση βασίζεται στην απόκλιση της υγρασίας των στρωμάτων υπεδάφους από τα κανονικά για την εποχή επίπεδα σε δύο στρώματα: το επιφανειακό στρώμα 7-28 εκατοστών, όπου η υγρασία εδάφους διαμορφώνεται κυρίως από τις μετεωρολογικές συνθήκες των τελευταίων εβδομάδων το βαθύτερο στρώμα 28-100 εκατοστών, το οποίο έχει μεγαλύτερη αδράνεια στις μεταβολές του καιρού και αντικατοπτρίζει τις συνθήκες των τελευταίων μηνών Με βάση τα δεδομένα εδαφικής υγρασίας της υπηρεσίας Copernicus της Ευρωπαϊκής Ένωσης υπολογίζουμε τον κανονικοποιημένο δείκτη εδαφικής υγρασίας (SSMI) λαμβάνοντας υπόψη τις τωρινές συνθήκες καθώς και αυτές κατά την περίοδο αναφοράς 1991-2020. Στη συνέχεια, ανάλογα με την τιμή του δείκτη αυτού κατατάσσουμε την ξηρασία στα επίπεδα 1 έως 5, τα οποία με τη σειρά υποδηλώνουν ήπια, μέτρια, σημαντική, έντονη και ακραία ξηρασία. Μετά τον ιδιαίτερα βροχερό (για το μεγαλύτερο κομμάτι της χώρας) και θερμότερο του κανονικού Νοέμβριο, και την κακοκαιρία Byron στις αρχές Δεκεμβρίου η υγρασία εδάφους εμφάνισε άνοδο σε μεγάλο μέρος της χώρας. Η συσσώρευση υγρασίας είναι ιδιαίτερα εμφανής στο βαθύτερο υπό εξέταση στρώμα υπεδάφους (28-100 εκ.) για το σύνολο σχεδόν της ηπειρωτικής χώρας, όπου πλην της ανατολικής Στερεάς Ελλάδας έχουμε πλέον συνθήκες πλεονάσματος υγρασίας (Εικόνα 1). Σε συνθήκες ήπιας έως έντονης ξηρασίας παραμένει η Κρήτη και πολλά νησιά του Αιγαίου. Όσον αφορά το πιο επιφανειακό στρώμα (7-28 εκ.), που όπως είπαμε αποκρίνεται πιο άμεσα στις μετεωρολογικές συνθήκες, έχουμε αύξηση της υγρασίας εδάφους σε Αττική, Εύβοια και Κρήτη, κυρίως λόγω των βροχοπτώσεων στις αρχές Δεκεμβρίου (κακοκαιρία Byron). Μείωση της υγρασίας σε αυτό το στρώμα είχαμε στην Δυτική Ελλάδα, όπου πλέον βρίσκεται σε κανονικά για την εποχή επίπεδα. Εικόνα 1. Επίπεδα ξηρασίας στην Ελλάδα κατά την 10η Δεκεμβρίου 2025 στα στρώματα υπεδάφους 7-28 εκ. (αριστερά) και 28-100 εκ. (δεξιά). Οι περιοχές που βρίσκονται σε κατάσταση σχετικής ξηρασίας είναι χρωματισμένες σύμφωνα με την 5-βάθμια κλίμακα στο άνω δεξιά άκρο του χάρτη. Περιοχές όπου η εδαφική υγρασία είναι σημαντικά πάνω από τα κανονικά για την εποχή επίπεδα απεικονίζονται με πράσινο, ενώ περιοχές με εδαφική υγρασία κοντά στην μέση τιμή απεικονίζονται με άσπρο. Η περιεκτικότητα σε νερό στα στρώματα αυτά του υπεδάφους είναι κρίσιμα για την ανάπτυξη και απόδοση πολλών γεωργικών καλλιεργειών και αντικατοπτρίζει την επίδραση του υετού, την εξατμισοδιαπνοής και της απορροής/διήθησης νερού στο έδαφος σε ένα σχετικά μεγάλο χρονικό διάστημα. Όταν η εδαφική υγρασία σε αυτά είναι αρκετά κάτω από τα κανονικά για την εποχή επίπεδα μιας συγκεκριμένης περιοχής, αυτό συνεπάγεται συνθήκες (σχετικής) ξηρασίας και άρα παρατεταμένο υδατικό στρες για τις καλλιέργειες. Όπως προαναφέρθηκε, τα επίπεδα ξηρασίας αυτά έχουν σχετική και όχι απόλυτη έννοια. Αντικατοπτρίζουν την κατάσταση του εδάφους σε σχέση με τις μέσες συνθήκες της περιόδου αναφοράς (1991-2020). Για παράδειγμα, αν η εδαφική υγρασία είναι αρκετά χαμηλή για τα δεδομένα μιας περιοχής την συγκεκριμένη περίοδο του έτους, τότε ενδέχεται να έχουμε έως και επίπεδο 5 ξηρασίας (ακραία ξηρασία) χωρίς να είναι τελείως ξερό το έδαφος. Παρομοίως, αν η εδαφική υγρασία είναι ιδιαίτερα χαμηλή σε απόλυτο βαθμό, αλλά σε κανονικά για την εποχή επίπεδα, τότε έχουμε κανονικές συνθήκες ξηρασίας (ο δείκτης SSMI είναι ελαφρώς αρνητικός ή θετικός). Στις περιπτώσεις όπου ο δείκτης SSMI είναι σημαντικά θετικός τότε έχουμε σχετικό πλεόνασμα υγρασίας στο έδαφος. Θα πρέπει να σημειώσουμε ότι ελλείψει επιτόπιων παρατηρήσεων οι τιμές εδαφικής υγρασίας αποτελούν εκτίμηση εξειδικευμένου μοντέλου για την επιφάνεια της Γης (ERA5-Land) και κατά τόπους ενδέχεται να υπάρχουν αποκλίσεις από τις πραγματικές συνθήκες.

-

Το παρόν δελτίο παρουσιάζει την ανάλυση της ομάδας ΜΕΤΕΟ του ΕΑΑ για τις συνθήκες ξηρασίας στην Ελλάδα κατά την 10η Δεκεμβρίου 2025. Η ανάλυση βασίζεται στην απόκλιση της υγρασίας των στρωμάτων υπεδάφους από τα κανονικά για την εποχή επίπεδα σε δύο στρώματα: το επιφανειακό στρώμα 7-28 εκατοστών, όπου η υγρασία εδάφους διαμορφώνεται κυρίως από τις μετεωρολογικές συνθήκες των τελευταίων εβδομάδων το βαθύτερο στρώμα 28-100 εκατοστών, το οποίο έχει μεγαλύτερη αδράνεια στις μεταβολές του καιρού και αντικατοπτρίζει τις συνθήκες των τελευταίων μηνών Με βάση τα δεδομένα εδαφικής υγρασίας της υπηρεσίας Copernicus της Ευρωπαϊκής Ένωσης υπολογίζουμε τον κανονικοποιημένο δείκτη εδαφικής υγρασίας (SSMI) λαμβάνοντας υπόψη τις τωρινές συνθήκες καθώς και αυτές κατά την περίοδο αναφοράς 1991-2020. Στη συνέχεια, ανάλογα με την τιμή του δείκτη αυτού κατατάσσουμε την ξηρασία στα επίπεδα 1 έως 5, τα οποία με τη σειρά υποδηλώνουν ήπια, μέτρια, σημαντική, έντονη και ακραία ξηρασία. Μετά τον ιδιαίτερα βροχερό (για το μεγαλύτερο κομμάτι της χώρας) και θερμότερο του κανονικού Νοέμβριο, και την κακοκαιρία Byron στις αρχές Δεκεμβρίου η υγρασία εδάφους εμφάνισε άνοδο σε μεγάλο μέρος της χώρας. Η συσσώρευση υγρασίας είναι ιδιαίτερα εμφανής στο βαθύτερο υπό εξέταση στρώμα υπεδάφους (28-100 εκ.) για το σύνολο σχεδόν της ηπειρωτικής χώρας, όπου πλην της ανατολικής Στερεάς Ελλάδας έχουμε πλέον συνθήκες πλεονάσματος υγρασίας (Εικόνα 1). Σε συνθήκες ήπιας έως έντονης ξηρασίας παραμένει η Κρήτη και πολλά νησιά του Αιγαίου. Όσον αφορά το πιο επιφανειακό στρώμα (7-28 εκ.), που όπως είπαμε αποκρίνεται πιο άμεσα στις μετεωρολογικές συνθήκες, έχουμε αύξηση της υγρασίας εδάφους σε Αττική, Εύβοια και Κρήτη, κυρίως λόγω των βροχοπτώσεων στις αρχές Δεκεμβρίου (κακοκαιρία Byron). Μείωση της υγρασίας σε αυτό το στρώμα είχαμε στην Δυτική Ελλάδα, όπου πλέον βρίσκεται σε κανονικά για την εποχή επίπεδα. Εικόνα 1. Επίπεδα ξηρασίας στην Ελλάδα κατά την 10η Δεκεμβρίου 2025 στα στρώματα υπεδάφους 7-28 εκ. (αριστερά) και 28-100 εκ. (δεξιά). Οι περιοχές που βρίσκονται σε κατάσταση σχετικής ξηρασίας είναι χρωματισμένες σύμφωνα με την 5-βάθμια κλίμακα στο άνω δεξιά άκρο του χάρτη. Περιοχές όπου η εδαφική υγρασία είναι σημαντικά πάνω από τα κανονικά για την εποχή επίπεδα απεικονίζονται με πράσινο, ενώ περιοχές με εδαφική υγρασία κοντά στην μέση τιμή απεικονίζονται με άσπρο. Η περιεκτικότητα σε νερό στα στρώματα αυτά του υπεδάφους είναι κρίσιμα για την ανάπτυξη και απόδοση πολλών γεωργικών καλλιεργειών και αντικατοπτρίζει την επίδραση του υετού, την εξατμισοδιαπνοής και της απορροής/διήθησης νερού στο έδαφος σε ένα σχετικά μεγάλο χρονικό διάστημα. Όταν η εδαφική υγρασία σε αυτά είναι αρκετά κάτω από τα κανονικά για την εποχή επίπεδα μιας συγκεκριμένης περιοχής, αυτό συνεπάγεται συνθήκες (σχετικής) ξηρασίας και άρα παρατεταμένο υδατικό στρες για τις καλλιέργειες. Όπως προαναφέρθηκε, τα επίπεδα ξηρασίας αυτά έχουν σχετική και όχι απόλυτη έννοια. Αντικατοπτρίζουν την κατάσταση του εδάφους σε σχέση με τις μέσες συνθήκες της περιόδου αναφοράς (1991-2020). Για παράδειγμα, αν η εδαφική υγρασία είναι αρκετά χαμηλή για τα δεδομένα μιας περιοχής την συγκεκριμένη περίοδο του έτους, τότε ενδέχεται να έχουμε έως και επίπεδο 5 ξηρασίας (ακραία ξηρασία) χωρίς να είναι τελείως ξερό το έδαφος. Παρομοίως, αν η εδαφική υγρασία είναι ιδιαίτερα χαμηλή σε απόλυτο βαθμό, αλλά σε κανονικά για την εποχή επίπεδα, τότε έχουμε κανονικές συνθήκες ξηρασίας (ο δείκτης SSMI είναι ελαφρώς αρνητικός ή θετικός). Στις περιπτώσεις όπου ο δείκτης SSMI είναι σημαντικά θετικός τότε έχουμε σχετικό πλεόνασμα υγρασίας στο έδαφος. Θα πρέπει να σημειώσουμε ότι ελλείψει επιτόπιων παρατηρήσεων οι τιμές εδαφικής υγρασίας αποτελούν εκτίμηση εξειδικευμένου μοντέλου για την επιφάνεια της Γης (ERA5-Land) και κατά τόπους ενδέχεται να υπάρχουν αποκλίσεις από τις πραγματικές συνθήκες. View full είδηση

-

Στην πλέον δυσμενή θέση στην Ευρωπαϊκή Ένωση όσον αφορά στη δυναμική της παραγωγής νέων κατοικιών βρίσκεται σήμερα η Ελλάδα, με συνέπεια να αντιμετωπίζει ως χώρα μια από τις πιο οξυμένες στεγαστικές κρίσεις της τελευταίας δεκαετίας. Παρά την έντονη ζήτηση στην αγορά κατοικίας, ο τομέας της κατασκευής καινούργιων κατοικιών παραμένει υποτονικός, μικρός και βαθιά υποχρηματοδοτούμενος, αδυνατώντας να ανταποκριθεί στις ανάγκες της οικονομίας και της κοινωνίας. Η εικόνα αποτυπώνεται ξεκάθαρα στα επίσημα στοιχεία της Eurostat που αναφέρει ότι το 2024 η συμβολή των κατασκευαστικού τομέα στην Ακαθάριστη Προστιθέμενη Αξία έφτασε μόλις το 2,2% στην Ελλάδα, ποσοστό που είναι το χαμηλότερο σχεδόν σε όλη την Ευρώπη και πολύ κάτω από τον μέσο όρο του 5,5%. Σε χώρες όπως η Ρουμανία, η Σλοβακία και η Κροατία, ο κλάδος αποτελεί ισχυρό μοχλό ανάπτυξης, προσεγγίζοντας ποσοστά από 7% έως 9%, γεγονός που δείχνει έναν εντελώς διαφορετικό βαθμό επενδυτικής και οικοδομικής δραστηριότητας. Εξίσου αποκαλυπτική είναι η υστέρηση στις επενδύσεις στην κατοικία, όπου η Ελλάδα κινείται στο 2,6% του ΑΕΠ, έναντι ευρωπαϊκού μέσου όρου 5,3%. Αντίθετα, χώρες όπως η Κύπρος, η Γερμανία και η Ιταλία υπερβαίνουν το 6%, ενισχύοντας σταθερά την παραγωγή νέων ακινήτων και τη διαρκή ανανέωση του οικιστικού τους αποθέματος. Η υποτονικότητα των επενδύσεων αποτυπώνεται και στην παραγωγή νέων κατοικιών. Η Ελλάδα καταγράφει μόλις μία νέα κατοικία ανά 1.000 κατοίκους, το χαμηλότερο ποσοστό στην Ευρωπαϊκή Ένωση, σε μια περίοδο όπου η ζήτηση έχει ενταθεί από εγχώριους αγοραστές, επαγγελματίες των βραχυχρόνιων μισθώσεων και ξένα επενδυτικά κεφάλαια. Η έλλειψη νέας παραγωγής ωθεί τις τιμές και τα ενοίκια σε διαρκή άνοδο. Στην Αθήνα, οι τιμές μίσθωσης έχουν αυξηθεί κατά 45% από το 2018, την ώρα που περισσότερες από 700.000 κατοικίες παραμένουν κενές ή αδρανείς και δεν συμβάλλουν στην ενίσχυση της προσφοράς. Η στεγαστική κρίση πλέον δεν περιορίζεται στα χαμηλά εισοδήματα και στους νέους, αλλά πλήττει ευθέως και τη μεσαία τάξη. Από το κακό στο χειρότερο Το 2025 η κατάσταση επιδεινώθηκε περαιτέρω, καθώς η οικοδομική δραστηριότητα υποχώρησε αισθητά. Το πρώτο εξάμηνο του έτους οι άδειες νέων κατοικιών μειώθηκαν κατά 14%, η συνολική επιφάνεια κατά 24% και ο όγκος κατά 18% σε σχέση με το αντίστοιχο διάστημα του 2024. Στο κινούμενο δωδεκάμηνο Ιουλίου 2024 – Ιουνίου 2025, οι άδειες περιορίστηκαν σε 28.800, σημειώνοντας πτώση 3,3%. Η υποχώρηση αυτή συνδέεται με το αυξημένο κόστος υλικών, την κατάργηση των bonus δόμησης του ΝΟΚ, την επιδείνωση του επενδυτικού κλίματος και τη μείωση της ζήτησης από ξένους αγοραστές, που τα προηγούμενα χρόνια είχαν λειτουργήσει ως βασική πηγή ρευστότητας για την ελληνική αγορά. Την ίδια στιγμή, η εικόνα στην Ευρώπη παραμένει σαφώς πιο ισχυρή. Το 2024 εκδόθηκαν 1,5 εκατομμύριο οικοδομικές άδειες για κατοικίες στην ΕΕ, αριθμός μειωμένος από τα επίπεδα ρεκόρ του 2021, αλλά πολλαπλάσιος σε σύγκριση με τα ελληνικά μεγέθη. Σε βάθος δεκαετίας οι άδειες στην Ευρώπη αυξήθηκαν κατά 5%, με εντυπωσιακές επιδόσεις σε χώρες όπως η Βουλγαρία που κατέγραψε άνοδο 211%, η Μάλτα και η Ισπανία όπου η οικοδομική δραστηριότητα σχεδόν διπλασιάστηκε. Παράλληλα, το χωρικό αποτύπωμα της κατοικίας στην ΕΕ δείχνει ότι μόλις το 3% της ευρωπαϊκής γης χρησιμοποιείται για οικιστική ανάπτυξη, σε αντίθεση με το 74% που παραμένει σε γεωργική ή δασική χρήση. Τη μεγαλύτερη πυκνότητα κατοικίας παρουσιάζουν μητροπολιτικά κέντρα όπως η Βρέμη, το Αμβούργο και οι Βρυξέλλες, ενώ σε αγροτικές περιοχές όπως στην Αραγωνία της Ισπανίας το ποσοστό οικιστικής γης δεν ξεπερνά το 0,3%. Όλα τα παραπάνω συγκλίνουν στο συμπέρασμα ότι η Ελλάδα παραμένει σταθερά ουραγός στον κατασκευαστικό τομέα και αυτή η υστέρηση αποτελεί μία από τις βασικές αιτίες της στεγαστικής κρίσης. Η περιορισμένη παραγωγή νέων κατοικιών, οι χαμηλές επενδύσεις, η γήρανση του οικιστικού αποθέματος και η απουσία συνεκτικής στεγαστικής πολιτικής δημιουργούν ένα περιβάλλον όπου η προσφορά δεν μπορεί να ανταποκριθεί στη ζήτηση. Η ανάγκη για στοχευμένες μεταρρυθμίσεις, ενίσχυση της οικοδομικής δραστηριότητας και συστηματικές παρεμβάσεις προσιτής στέγης δεν ήταν ποτέ πιο επιτακτική. View full είδηση

-

Στην πλέον δυσμενή θέση στην Ευρωπαϊκή Ένωση όσον αφορά στη δυναμική της παραγωγής νέων κατοικιών βρίσκεται σήμερα η Ελλάδα, με συνέπεια να αντιμετωπίζει ως χώρα μια από τις πιο οξυμένες στεγαστικές κρίσεις της τελευταίας δεκαετίας. Παρά την έντονη ζήτηση στην αγορά κατοικίας, ο τομέας της κατασκευής καινούργιων κατοικιών παραμένει υποτονικός, μικρός και βαθιά υποχρηματοδοτούμενος, αδυνατώντας να ανταποκριθεί στις ανάγκες της οικονομίας και της κοινωνίας. Η εικόνα αποτυπώνεται ξεκάθαρα στα επίσημα στοιχεία της Eurostat που αναφέρει ότι το 2024 η συμβολή των κατασκευαστικού τομέα στην Ακαθάριστη Προστιθέμενη Αξία έφτασε μόλις το 2,2% στην Ελλάδα, ποσοστό που είναι το χαμηλότερο σχεδόν σε όλη την Ευρώπη και πολύ κάτω από τον μέσο όρο του 5,5%. Σε χώρες όπως η Ρουμανία, η Σλοβακία και η Κροατία, ο κλάδος αποτελεί ισχυρό μοχλό ανάπτυξης, προσεγγίζοντας ποσοστά από 7% έως 9%, γεγονός που δείχνει έναν εντελώς διαφορετικό βαθμό επενδυτικής και οικοδομικής δραστηριότητας. Εξίσου αποκαλυπτική είναι η υστέρηση στις επενδύσεις στην κατοικία, όπου η Ελλάδα κινείται στο 2,6% του ΑΕΠ, έναντι ευρωπαϊκού μέσου όρου 5,3%. Αντίθετα, χώρες όπως η Κύπρος, η Γερμανία και η Ιταλία υπερβαίνουν το 6%, ενισχύοντας σταθερά την παραγωγή νέων ακινήτων και τη διαρκή ανανέωση του οικιστικού τους αποθέματος. Η υποτονικότητα των επενδύσεων αποτυπώνεται και στην παραγωγή νέων κατοικιών. Η Ελλάδα καταγράφει μόλις μία νέα κατοικία ανά 1.000 κατοίκους, το χαμηλότερο ποσοστό στην Ευρωπαϊκή Ένωση, σε μια περίοδο όπου η ζήτηση έχει ενταθεί από εγχώριους αγοραστές, επαγγελματίες των βραχυχρόνιων μισθώσεων και ξένα επενδυτικά κεφάλαια. Η έλλειψη νέας παραγωγής ωθεί τις τιμές και τα ενοίκια σε διαρκή άνοδο. Στην Αθήνα, οι τιμές μίσθωσης έχουν αυξηθεί κατά 45% από το 2018, την ώρα που περισσότερες από 700.000 κατοικίες παραμένουν κενές ή αδρανείς και δεν συμβάλλουν στην ενίσχυση της προσφοράς. Η στεγαστική κρίση πλέον δεν περιορίζεται στα χαμηλά εισοδήματα και στους νέους, αλλά πλήττει ευθέως και τη μεσαία τάξη. Από το κακό στο χειρότερο Το 2025 η κατάσταση επιδεινώθηκε περαιτέρω, καθώς η οικοδομική δραστηριότητα υποχώρησε αισθητά. Το πρώτο εξάμηνο του έτους οι άδειες νέων κατοικιών μειώθηκαν κατά 14%, η συνολική επιφάνεια κατά 24% και ο όγκος κατά 18% σε σχέση με το αντίστοιχο διάστημα του 2024. Στο κινούμενο δωδεκάμηνο Ιουλίου 2024 – Ιουνίου 2025, οι άδειες περιορίστηκαν σε 28.800, σημειώνοντας πτώση 3,3%. Η υποχώρηση αυτή συνδέεται με το αυξημένο κόστος υλικών, την κατάργηση των bonus δόμησης του ΝΟΚ, την επιδείνωση του επενδυτικού κλίματος και τη μείωση της ζήτησης από ξένους αγοραστές, που τα προηγούμενα χρόνια είχαν λειτουργήσει ως βασική πηγή ρευστότητας για την ελληνική αγορά. Την ίδια στιγμή, η εικόνα στην Ευρώπη παραμένει σαφώς πιο ισχυρή. Το 2024 εκδόθηκαν 1,5 εκατομμύριο οικοδομικές άδειες για κατοικίες στην ΕΕ, αριθμός μειωμένος από τα επίπεδα ρεκόρ του 2021, αλλά πολλαπλάσιος σε σύγκριση με τα ελληνικά μεγέθη. Σε βάθος δεκαετίας οι άδειες στην Ευρώπη αυξήθηκαν κατά 5%, με εντυπωσιακές επιδόσεις σε χώρες όπως η Βουλγαρία που κατέγραψε άνοδο 211%, η Μάλτα και η Ισπανία όπου η οικοδομική δραστηριότητα σχεδόν διπλασιάστηκε. Παράλληλα, το χωρικό αποτύπωμα της κατοικίας στην ΕΕ δείχνει ότι μόλις το 3% της ευρωπαϊκής γης χρησιμοποιείται για οικιστική ανάπτυξη, σε αντίθεση με το 74% που παραμένει σε γεωργική ή δασική χρήση. Τη μεγαλύτερη πυκνότητα κατοικίας παρουσιάζουν μητροπολιτικά κέντρα όπως η Βρέμη, το Αμβούργο και οι Βρυξέλλες, ενώ σε αγροτικές περιοχές όπως στην Αραγωνία της Ισπανίας το ποσοστό οικιστικής γης δεν ξεπερνά το 0,3%. Όλα τα παραπάνω συγκλίνουν στο συμπέρασμα ότι η Ελλάδα παραμένει σταθερά ουραγός στον κατασκευαστικό τομέα και αυτή η υστέρηση αποτελεί μία από τις βασικές αιτίες της στεγαστικής κρίσης. Η περιορισμένη παραγωγή νέων κατοικιών, οι χαμηλές επενδύσεις, η γήρανση του οικιστικού αποθέματος και η απουσία συνεκτικής στεγαστικής πολιτικής δημιουργούν ένα περιβάλλον όπου η προσφορά δεν μπορεί να ανταποκριθεί στη ζήτηση. Η ανάγκη για στοχευμένες μεταρρυθμίσεις, ενίσχυση της οικοδομικής δραστηριότητας και συστηματικές παρεμβάσεις προσιτής στέγης δεν ήταν ποτέ πιο επιτακτική.

-

Η Ελλάδα, αν και γνωστή για την αρχιτεκτονική της κληρονομιά και όχι για τους ουρανοξύστες της, διαθέτει μερικά εντυπωσιακά κτίρια που καθόρισαν τη σύγχρονη αστική της εικόνα. Από τον εμβληματικό Πύργο Αθηνών μέχρι το ανανεωμένο κτίριο του Πειραιά, τα ψηλότερα κτίρια της χώρας αφηγούνται μια ιστορία ανάπτυξης, αρχιτεκτονικής και αισθητικής. Ας γνωρίσουμε τα δέκα υψηλότερα κτίρια στην Ελλάδα σήμερα. 1. Πύργος Αθηνών (Athens Tower 1) – 103 μ. Το υψηλότερο κτίριο της Ελλάδας δεσπόζει στους Αμπελόκηπους από το 1971. Με ύψος 103 μέτρα και 28 ορόφους, ο Πύργος Αθηνών αποτέλεσε πρωτοπορία για την εποχή του, καθώς ήταν το πρώτο ελληνικό κτίριο με μεταλλικό σκελετό. Παραμένει σύμβολο της επιχειρηματικής Αθήνας, φιλοξενώντας γραφεία μεγάλων εταιρειών. 2. Πύργος Πειραιά (Piraeus Tower) – 84 μ. Ο «κοιμώμενος γίγαντας» του Πειραιά ολοκληρώθηκε το 1975 αλλά παρέμεινε για δεκαετίες αναξιοποίητος. Η πρόσφατη ανακαίνιση του 2023 τον μετέτρεψε σε ένα σύγχρονο κτίριο γραφείων με βιώσιμη αρχιτεκτονική και εντυπωσιακή πρόσοψη. Με ύψος 84 μέτρα, είναι πλέον το δεύτερο ψηλότερο κτίριο της χώρας. 3. Atrina Center Tower – 80 μ. Το Atrina Center, στο Μαρούσι, αποτελεί έναν από τους σημαντικότερους επιχειρηματικούς πύργους της Αθήνας. Με ύψος περίπου 80 μέτρα, προσφέρει γραφεία, καταστήματα και εστιατόρια, όντας σημείο αναφοράς στη βόρεια επιχειρηματική ζώνη της πρωτεύουσας. 4. Apollo Tower – 80 μ. Ο πύργος αυτός, στην Πανόρμου, είναι το ψηλότερο οικιστικό κτίριο της Ελλάδας. Χτίστηκε το 1973, έχει 25 ορόφους και φιλοξενεί διαμερίσματα με μοναδική θέα στην Ακρόπολη. Η καθαρή μοντερνιστική γραμμή του το καθιστά εμβληματικό για την εποχή της αντιπαροχής. 5. Πύργος ΟΤΕ Θεσσαλονίκης – 76,4 μ. Ο Πύργος του ΟΤΕ στη Διεθνή Έκθεση Θεσσαλονίκης είναι από τα πιο χαρακτηριστικά σύμβολα της πόλης. Ολοκληρώθηκε το 1970, έχει ύψος 76,4 μέτρα και λειτουργεί σήμερα ως κέντρο τηλεπικοινωνιών, εκθέσεων και εστίασης, με περιστρεφόμενο καφέ στην κορυφή. 6. Κεντρικά Γραφεία ΟΤΕ – 72 μ. Στην Κηφισίας, το κτίριο των Κεντρικών Γραφείων του ΟΤΕ δεσπόζει με ύψος 72 μέτρα και μοντέρνα γραμμική αρχιτεκτονική. Στεγάζει τα κεντρικά τμήματα του οργανισμού και αποτελεί ένα από τα σημαντικότερα επιχειρηματικά σημεία της Αθήνας. 7. Ξενοδοχείο President – 68 μ. Το γνωστό President Hotel στη Λεωφόρο Κηφισίας, ολοκληρωμένο το 1978, είναι το μεγαλύτερο ξενοδοχείο της χώρας σε αριθμό δωματίων. Με ύψος 68 μέτρα και χαρακτηριστική κυψελωτή πρόσοψη, παραμένει σημείο αναφοράς για τη σύγχρονη ξενοδοχειακή αρχιτεκτονική της Αθήνας. 8. Athens Tower 2 – 65 μ. Ο δεύτερος πύργος του συγκροτήματος Athens Towers φτάνει τα 65 μέτρα. Ολοκληρώθηκε μαζί με τον κεντρικό Πύργο Αθηνών και φιλοξενεί επίσης γραφεία και επιχειρήσεις, διατηρώντας την ίδια αισθητική και αρχιτεκτονική γραμμή. 9. Ξενοδοχείο Hilton Athens – 65 μ. Ένα από τα πιο εμβληματικά ξενοδοχεία της Αθήνας, το Hilton άνοιξε το 1963 και έχει ύψος 65 μέτρα. Το κτίριο είναι γνωστό για την αυστηρή γεωμετρία του και τη χαρακτηριστική μαρμάρινη πρόσοψη που σχεδίασε ο αρχιτέκτονας Ιωάννης Βικέλας. 10. Υπουργείο Δημόσιας Τάξης (Κατεχάκη) – 65 μ. Γνωστό και ως «Λαίδη Κατεχάκη», το κτίριο του Υπουργείου Δημόσιας Τάξης υψώνεται στα 65 μέτρα. Κατασκευάστηκε τη δεκαετία του 1970 και χαρακτηρίζεται από τη στιβαρή, λειτουργική του αρχιτεκτονική. Το μέλλον: Ο «Riviera Tower» στο Ελληνικό Αν και δεν έχει ακόμα ολοκληρωθεί, ο Riviera Tower στο Ελληνικό αναμένεται να φτάσει τα 200 μέτρα, καθιστώντας τον μακράν τον ψηλότερο ουρανοξύστη στην Ελλάδα και τα Βαλκάνια. Η ολοκλήρωσή του θα σηματοδοτήσει μια νέα εποχή για την ελληνική αρχιτεκτονική και την αστική ανάπτυξη. View full είδηση

-

Η Ελλάδα, αν και γνωστή για την αρχιτεκτονική της κληρονομιά και όχι για τους ουρανοξύστες της, διαθέτει μερικά εντυπωσιακά κτίρια που καθόρισαν τη σύγχρονη αστική της εικόνα. Από τον εμβληματικό Πύργο Αθηνών μέχρι το ανανεωμένο κτίριο του Πειραιά, τα ψηλότερα κτίρια της χώρας αφηγούνται μια ιστορία ανάπτυξης, αρχιτεκτονικής και αισθητικής. Ας γνωρίσουμε τα δέκα υψηλότερα κτίρια στην Ελλάδα σήμερα. 1. Πύργος Αθηνών (Athens Tower 1) – 103 μ. Το υψηλότερο κτίριο της Ελλάδας δεσπόζει στους Αμπελόκηπους από το 1971. Με ύψος 103 μέτρα και 28 ορόφους, ο Πύργος Αθηνών αποτέλεσε πρωτοπορία για την εποχή του, καθώς ήταν το πρώτο ελληνικό κτίριο με μεταλλικό σκελετό. Παραμένει σύμβολο της επιχειρηματικής Αθήνας, φιλοξενώντας γραφεία μεγάλων εταιρειών. 2. Πύργος Πειραιά (Piraeus Tower) – 84 μ. Ο «κοιμώμενος γίγαντας» του Πειραιά ολοκληρώθηκε το 1975 αλλά παρέμεινε για δεκαετίες αναξιοποίητος. Η πρόσφατη ανακαίνιση του 2023 τον μετέτρεψε σε ένα σύγχρονο κτίριο γραφείων με βιώσιμη αρχιτεκτονική και εντυπωσιακή πρόσοψη. Με ύψος 84 μέτρα, είναι πλέον το δεύτερο ψηλότερο κτίριο της χώρας. 3. Atrina Center Tower – 80 μ. Το Atrina Center, στο Μαρούσι, αποτελεί έναν από τους σημαντικότερους επιχειρηματικούς πύργους της Αθήνας. Με ύψος περίπου 80 μέτρα, προσφέρει γραφεία, καταστήματα και εστιατόρια, όντας σημείο αναφοράς στη βόρεια επιχειρηματική ζώνη της πρωτεύουσας. 4. Apollo Tower – 80 μ. Ο πύργος αυτός, στην Πανόρμου, είναι το ψηλότερο οικιστικό κτίριο της Ελλάδας. Χτίστηκε το 1973, έχει 25 ορόφους και φιλοξενεί διαμερίσματα με μοναδική θέα στην Ακρόπολη. Η καθαρή μοντερνιστική γραμμή του το καθιστά εμβληματικό για την εποχή της αντιπαροχής. 5. Πύργος ΟΤΕ Θεσσαλονίκης – 76,4 μ. Ο Πύργος του ΟΤΕ στη Διεθνή Έκθεση Θεσσαλονίκης είναι από τα πιο χαρακτηριστικά σύμβολα της πόλης. Ολοκληρώθηκε το 1970, έχει ύψος 76,4 μέτρα και λειτουργεί σήμερα ως κέντρο τηλεπικοινωνιών, εκθέσεων και εστίασης, με περιστρεφόμενο καφέ στην κορυφή. 6. Κεντρικά Γραφεία ΟΤΕ – 72 μ. Στην Κηφισίας, το κτίριο των Κεντρικών Γραφείων του ΟΤΕ δεσπόζει με ύψος 72 μέτρα και μοντέρνα γραμμική αρχιτεκτονική. Στεγάζει τα κεντρικά τμήματα του οργανισμού και αποτελεί ένα από τα σημαντικότερα επιχειρηματικά σημεία της Αθήνας. 7. Ξενοδοχείο President – 68 μ. Το γνωστό President Hotel στη Λεωφόρο Κηφισίας, ολοκληρωμένο το 1978, είναι το μεγαλύτερο ξενοδοχείο της χώρας σε αριθμό δωματίων. Με ύψος 68 μέτρα και χαρακτηριστική κυψελωτή πρόσοψη, παραμένει σημείο αναφοράς για τη σύγχρονη ξενοδοχειακή αρχιτεκτονική της Αθήνας. 8. Athens Tower 2 – 65 μ. Ο δεύτερος πύργος του συγκροτήματος Athens Towers φτάνει τα 65 μέτρα. Ολοκληρώθηκε μαζί με τον κεντρικό Πύργο Αθηνών και φιλοξενεί επίσης γραφεία και επιχειρήσεις, διατηρώντας την ίδια αισθητική και αρχιτεκτονική γραμμή. 9. Ξενοδοχείο Hilton Athens – 65 μ. Ένα από τα πιο εμβληματικά ξενοδοχεία της Αθήνας, το Hilton άνοιξε το 1963 και έχει ύψος 65 μέτρα. Το κτίριο είναι γνωστό για την αυστηρή γεωμετρία του και τη χαρακτηριστική μαρμάρινη πρόσοψη που σχεδίασε ο αρχιτέκτονας Ιωάννης Βικέλας. 10. Υπουργείο Δημόσιας Τάξης (Κατεχάκη) – 65 μ. Γνωστό και ως «Λαίδη Κατεχάκη», το κτίριο του Υπουργείου Δημόσιας Τάξης υψώνεται στα 65 μέτρα. Κατασκευάστηκε τη δεκαετία του 1970 και χαρακτηρίζεται από τη στιβαρή, λειτουργική του αρχιτεκτονική. Το μέλλον: Ο «Riviera Tower» στο Ελληνικό Αν και δεν έχει ακόμα ολοκληρωθεί, ο Riviera Tower στο Ελληνικό αναμένεται να φτάσει τα 200 μέτρα, καθιστώντας τον μακράν τον ψηλότερο ουρανοξύστη στην Ελλάδα και τα Βαλκάνια. Η ολοκλήρωσή του θα σηματοδοτήσει μια νέα εποχή για την ελληνική αρχιτεκτονική και την αστική ανάπτυξη.

-

Σε τροχιά γύρω από τη Γη, στο πλαίσιο του «Εθνικού Προγράμματος Μικροδορυφόρων», βρίσκονται πλέον πέντε ελληνικοί δορυφόροι.. Όπως υπογραμμίζει το ΑΠΕ-ΜΠΕ, πρόκειται για δύο επιχειρησιακούς μικροδορυφόρους που κατασκεύασε η εταιρεία ICEYE, καθώς και τρεις πειραματικούς και ερευνητικούς μικροδορυφόρους τεχνολογικής επίδειξης, οι οποίοι θα δοκιμάσουν νέες διαστημικές τεχνολογίες που αναπτύχθηκαν στην Ελλάδα με στόχο την ενίσχυση της εγχώριας βιομηχανίας. Οι δορυφόροι, αφού ενσωματώθηκαν μέσω της εταιρείας Exolaunch στον πύραυλο Falcon 9/ Transporter-15 της SpaceX, εκτοξεύτηκαν στις 28 Νοεμβρίου, στις 21:00 ώρα Ελλάδας από το Space Launch Complex 4E (SLC-4E) στο Vandenberg Space Force Base της Καλιφόρνιας. Πρόκειται για μια πολύ σημαντική επιτυχία η οποία ενισχύει περαιτέρω τη θέση της χώρας στο σύγχρονο τεχνολογικό και διαστημικό οικοσύστημα. Ειδικότερα η αποστολή από ελληνικής πλευράς περιλάμβανε: - Δύο επιχειρησιακούς δορυφόρους ραντάρ «Synthetic Aperture Radar (SAR)», με την ονομασία ICEYE SAR-1 και SAR-2, που θα παρέχουν δεδομένα Παρατήρησης της Γης ημέρα και νύχτα, υπό οποιεσδήποτε καιρικές συνθήκες. Τα δεδομένα αυτά θα υποστηρίζουν δράσεις πολιτικής προστασίας, περιβαλλοντικής παρακολούθησης και εθνικής ασφάλειας. - Δύο πειραματικούς, ερευνητικούς μικροδορυφόρους με την ονομασία PHASMA-1 και PHASMA-2 (LAMAR & DIRAC), που αναπτύχθηκαν από τη Libre Space Foundation, με στόχο την επίδειξη τεχνολογιών ασφαλούς δορυφορικής συνδεσιμότητας και επιτήρησης φάσματος από το διάστημα. - Έναν πειραματικό, ερευνητικό μικροδορυφόρο που αναπτύχθηκε από την PRISMA Electronics με την ονομασία MICE-1, ο οποίος θα εστιάζει σε εφαρμογές ασφαλούς συνδεσιμότητας και Διαδικτύου των Πραγμάτων (Internet of Things - IoT) με εφαρμογές κυρίως στην ναυτιλία. Με τους πέντε αυτούς δορυφόρους η Ελλάδα ενισχύει τις δυνατότητές της στις υπηρεσίες Παρατήρησης της Γης και στις Ασφαλείς Επικοινωνίες. Υπογραμμίζεται ότι η συστοιχία μικροδορυφόρων που αναπτύσσεται στο πλαίσιο του «Εθνικού Προγράμματος Μικροδορυφόρων», θα παρέχει σημαντικά δεδομένα για τον σχεδιασμό πολιτικών και τη λήψη αποφάσεων σε κρίσιμους τομείς, όπως η χαρτογράφηση, η ναυσιπλοΐα, η γεωργία ακριβείας, ο χωροταξικός σχεδιασμός και η αντιμετώπιση φυσικών καταστροφών. View full είδηση

-

Σε τροχιά γύρω από τη Γη, στο πλαίσιο του «Εθνικού Προγράμματος Μικροδορυφόρων», βρίσκονται πλέον πέντε ελληνικοί δορυφόροι.. Όπως υπογραμμίζει το ΑΠΕ-ΜΠΕ, πρόκειται για δύο επιχειρησιακούς μικροδορυφόρους που κατασκεύασε η εταιρεία ICEYE, καθώς και τρεις πειραματικούς και ερευνητικούς μικροδορυφόρους τεχνολογικής επίδειξης, οι οποίοι θα δοκιμάσουν νέες διαστημικές τεχνολογίες που αναπτύχθηκαν στην Ελλάδα με στόχο την ενίσχυση της εγχώριας βιομηχανίας. Οι δορυφόροι, αφού ενσωματώθηκαν μέσω της εταιρείας Exolaunch στον πύραυλο Falcon 9/ Transporter-15 της SpaceX, εκτοξεύτηκαν στις 28 Νοεμβρίου, στις 21:00 ώρα Ελλάδας από το Space Launch Complex 4E (SLC-4E) στο Vandenberg Space Force Base της Καλιφόρνιας. Πρόκειται για μια πολύ σημαντική επιτυχία η οποία ενισχύει περαιτέρω τη θέση της χώρας στο σύγχρονο τεχνολογικό και διαστημικό οικοσύστημα. Ειδικότερα η αποστολή από ελληνικής πλευράς περιλάμβανε: - Δύο επιχειρησιακούς δορυφόρους ραντάρ «Synthetic Aperture Radar (SAR)», με την ονομασία ICEYE SAR-1 και SAR-2, που θα παρέχουν δεδομένα Παρατήρησης της Γης ημέρα και νύχτα, υπό οποιεσδήποτε καιρικές συνθήκες. Τα δεδομένα αυτά θα υποστηρίζουν δράσεις πολιτικής προστασίας, περιβαλλοντικής παρακολούθησης και εθνικής ασφάλειας. - Δύο πειραματικούς, ερευνητικούς μικροδορυφόρους με την ονομασία PHASMA-1 και PHASMA-2 (LAMAR & DIRAC), που αναπτύχθηκαν από τη Libre Space Foundation, με στόχο την επίδειξη τεχνολογιών ασφαλούς δορυφορικής συνδεσιμότητας και επιτήρησης φάσματος από το διάστημα. - Έναν πειραματικό, ερευνητικό μικροδορυφόρο που αναπτύχθηκε από την PRISMA Electronics με την ονομασία MICE-1, ο οποίος θα εστιάζει σε εφαρμογές ασφαλούς συνδεσιμότητας και Διαδικτύου των Πραγμάτων (Internet of Things - IoT) με εφαρμογές κυρίως στην ναυτιλία. Με τους πέντε αυτούς δορυφόρους η Ελλάδα ενισχύει τις δυνατότητές της στις υπηρεσίες Παρατήρησης της Γης και στις Ασφαλείς Επικοινωνίες. Υπογραμμίζεται ότι η συστοιχία μικροδορυφόρων που αναπτύσσεται στο πλαίσιο του «Εθνικού Προγράμματος Μικροδορυφόρων», θα παρέχει σημαντικά δεδομένα για τον σχεδιασμό πολιτικών και τη λήψη αποφάσεων σε κρίσιμους τομείς, όπως η χαρτογράφηση, η ναυσιπλοΐα, η γεωργία ακριβείας, ο χωροταξικός σχεδιασμός και η αντιμετώπιση φυσικών καταστροφών.

-

Σημαντική επιτάχυνση καταγράφουν οι απευθείας online κρατήσεις στα ελληνικά ξενοδοχεία για το 2026, σύμφωνα με συγκεντρωτικά στοιχεία προκρατήσεων έως τα τέλη Οκτωβρίου που ανέλυσε η Nelios. Οπως λέει η εταιρεία τα στοιχεία αφορούν σε μεμονωμένους ταξιδιώτες που κλείνουν απευθείας μέσω των επίσημων ιστοσελίδων των ξενοδοχείων. Η ανάλυση δείχνει ότι οι προκρατήσεις για το 2026 κινούνται 33,3% υψηλότερα σε σχέση με την αντίστοιχη περίοδο για το 2024, ενώ ο τζίρος των απευθείας κρατήσεων εμφανίζεται επίσης ενισχυμένος κατά 19,2%. Η τάση καταδεικνύει μια ισχυρή διάθεση για ταξίδια την επόμενη διετία, με τους ταξιδιώτες να αξιοποιούν όλο και περισσότερο προσφορές early booking. Η δυναμική των μεμονωμένων ταξιδιωτών αποτυπώνεται σχεδόν σε όλους τους κορυφαίους ελληνικούς προορισμούς. Μεγάλη δυναμική αναπτύσσουν οι online ξενοδοχειακές κρατήσεις και για την επερχόμενη εορταστική περίοδο του 2025 στους ελληνικούς προορισμούς. Η ζήτηση είναι ενισχυμένη σε σχέση με πέρυσι, με αύξηση των κρατήσεων κατά 19,3% και με ακόμα μεγαλύτερη στον τζίρο (+32,5%). Η Αράχωβα, καθιερωμένος χειμερινός προορισμός, ξεχωρίζει με άλμα κρατήσεων (137,5%) και τζίρου (161%), ενώ ακολουθεί το Μέτσοβο με αύξηση κρατήσεων 14,3% και σημαντική ενίσχυση του τζίρου (66,4%). Οι μεγάλοι αστικοί προορισμοί που παραδοσιακά συγκεντρώνουν υψηλό ενδιαφέρον για τις διακοπές των Χριστουγέννων και της Πρωτοχρονιάς, είναι επίσης ενισχυμένοι σε σχέση με πέρυσι. Για την Αθήνα παρατηρείται αύξηση κρατήσεων της τάξης του 16,4% με αύξηση τζίρου 32,4% και για τη Θεσσαλονίκη οι αυξήσεις διαμορφώνονται σε +22,5% και 24,5% αντίστοιχα. Τέλος, η Πελοπόννησος, αν και ενισχυμένη σε τζίρους (+16%) εμφανίζει μείωση κρατήσεων κατά 5,5%. με την Κρήτη, την Κω και την Πάρο να πρωταγωνιστούν. Ο CEO της Nelios, Δημήτρης Σερίφης, τονίζει ότι η ισχυρή άνοδος των προκρατήσεων αντανακλά τη μεγάλη ευαισθησία των ταξιδιωτών στις τιμές: «Η διάθεση για ταξίδια είναι υψηλή, αλλά πολλοί κάνουν κρατήσεις νωρίς για να αξιοποιήσουν τις χαμηλότερες τιμές των early bookings. Το περιβάλλον αυτό είναι ιδιαίτερα ευνοϊκό για το 2026». Η Digital Business Optimization Expert της εταιρείας, Εμμανουέλα Κουκά, σημειώνει: «Η αύξηση στις προκρατήσεις θυμίζει το μοτίβο του 2025: καλή εκκίνηση, παύση στη συνέχεια και στη συνέχεια ισχυρό κύμα last-minute κρατήσεων. Οι ταξιδιώτες λειτουργούν πλέον με έντονη price sensitivity». View full είδηση

-

Σημαντική επιτάχυνση καταγράφουν οι απευθείας online κρατήσεις στα ελληνικά ξενοδοχεία για το 2026, σύμφωνα με συγκεντρωτικά στοιχεία προκρατήσεων έως τα τέλη Οκτωβρίου που ανέλυσε η Nelios. Οπως λέει η εταιρεία τα στοιχεία αφορούν σε μεμονωμένους ταξιδιώτες που κλείνουν απευθείας μέσω των επίσημων ιστοσελίδων των ξενοδοχείων. Η ανάλυση δείχνει ότι οι προκρατήσεις για το 2026 κινούνται 33,3% υψηλότερα σε σχέση με την αντίστοιχη περίοδο για το 2024, ενώ ο τζίρος των απευθείας κρατήσεων εμφανίζεται επίσης ενισχυμένος κατά 19,2%. Η τάση καταδεικνύει μια ισχυρή διάθεση για ταξίδια την επόμενη διετία, με τους ταξιδιώτες να αξιοποιούν όλο και περισσότερο προσφορές early booking. Η δυναμική των μεμονωμένων ταξιδιωτών αποτυπώνεται σχεδόν σε όλους τους κορυφαίους ελληνικούς προορισμούς. Μεγάλη δυναμική αναπτύσσουν οι online ξενοδοχειακές κρατήσεις και για την επερχόμενη εορταστική περίοδο του 2025 στους ελληνικούς προορισμούς. Η ζήτηση είναι ενισχυμένη σε σχέση με πέρυσι, με αύξηση των κρατήσεων κατά 19,3% και με ακόμα μεγαλύτερη στον τζίρο (+32,5%). Η Αράχωβα, καθιερωμένος χειμερινός προορισμός, ξεχωρίζει με άλμα κρατήσεων (137,5%) και τζίρου (161%), ενώ ακολουθεί το Μέτσοβο με αύξηση κρατήσεων 14,3% και σημαντική ενίσχυση του τζίρου (66,4%). Οι μεγάλοι αστικοί προορισμοί που παραδοσιακά συγκεντρώνουν υψηλό ενδιαφέρον για τις διακοπές των Χριστουγέννων και της Πρωτοχρονιάς, είναι επίσης ενισχυμένοι σε σχέση με πέρυσι. Για την Αθήνα παρατηρείται αύξηση κρατήσεων της τάξης του 16,4% με αύξηση τζίρου 32,4% και για τη Θεσσαλονίκη οι αυξήσεις διαμορφώνονται σε +22,5% και 24,5% αντίστοιχα. Τέλος, η Πελοπόννησος, αν και ενισχυμένη σε τζίρους (+16%) εμφανίζει μείωση κρατήσεων κατά 5,5%. με την Κρήτη, την Κω και την Πάρο να πρωταγωνιστούν. Ο CEO της Nelios, Δημήτρης Σερίφης, τονίζει ότι η ισχυρή άνοδος των προκρατήσεων αντανακλά τη μεγάλη ευαισθησία των ταξιδιωτών στις τιμές: «Η διάθεση για ταξίδια είναι υψηλή, αλλά πολλοί κάνουν κρατήσεις νωρίς για να αξιοποιήσουν τις χαμηλότερες τιμές των early bookings. Το περιβάλλον αυτό είναι ιδιαίτερα ευνοϊκό για το 2026». Η Digital Business Optimization Expert της εταιρείας, Εμμανουέλα Κουκά, σημειώνει: «Η αύξηση στις προκρατήσεις θυμίζει το μοτίβο του 2025: καλή εκκίνηση, παύση στη συνέχεια και στη συνέχεια ισχυρό κύμα last-minute κρατήσεων. Οι ταξιδιώτες λειτουργούν πλέον με έντονη price sensitivity».

-